표 1. 에쓰오일의 개요

아시아∙태평양 지역에서 가장 빠르고 경쟁력 있는 정유회사

사우디아라비아 아람코(ARAMCO)가 최대 주주인 에쓰오일은 국내에서 경쟁업체들보다 빠르게 경쟁력 있는 정유회사로 성장했다. 에쓰오일은 1990년대에 고도화 시설 투자를 시작해 경쟁업체들이 준비하던 2000년대 초에 완성했다. 중동과 중국에서 석유화학 부문의 개발이 한창이던 2007년엔 과감하게 합성섬유의 원료로 쓰이는 파라자일렌 공장에 1조4000억원을 투자했다. 이는 경쟁업체들보다 5년이나 앞선 결정이다. 세계 경제 회복이 아직 진행 중인에 올해도 에쓰오일은 석유화학 제품과 윤활기유 생산 능력을 늘리기로 했고 에너지 사업 진출 또한 준비 중이다. 최근 정유 산업에서 중동 지역이 주목을 받음에 따라 새로운 국면을 맞고 있는 에쓰오일의 경영현황을 파악하기 위해 사업 특징, 재무제표, 경쟁력 등을 살펴봤다.

첫째, 에쓰오일은 현재 정유 부문의 경우 세계적 수준의 중질유분해탈황 시설을 기반으로 생산 및 마케팅 전략을 추구해 효율성을 극대화하고 있다. 중질유분해탈황 시설은 제조업에 국한되던 국내 정유산업을 고부가가치 수출산업으로 변화시킨 계기가 된 시설이다. 내수 산업을 중시하던 기존의 국내 정유산업에서 벗어나 가동 초기부터 해외시장 개척에 주력해 수출과 내수를 조화시켜 국내외 영업환경 변화에 적극적으로 대처할 수 있는 능력을 갖추게 됐다. 그리고 석유화학부문의 경우 부가가치가 높은 파라자일렌의 생산력 증대를 위해 1조 3000억원의 시설투자를 했으며 2011년 4월부터 연산 105만톤 규모의 파라자일렌 신규 생산시설이 상업가동을 시작해 총 179만톤의 생산설비를 갖추었다. 단일 공장 세계 최대 규모의 파라자일렌 생산 능력을 갖춘 것으로 아시아∙태평양 지역 최고의 경쟁력을 확보하고 있다.

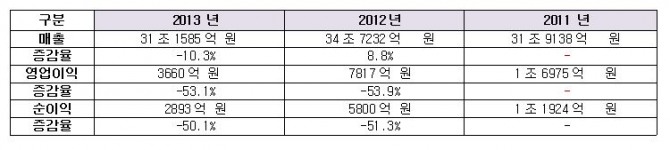

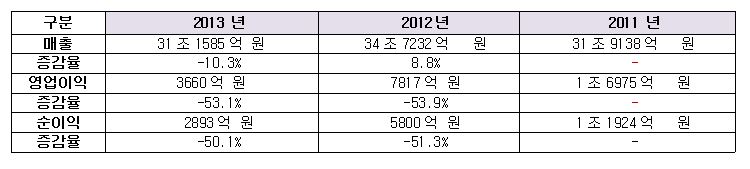

표 2. 에쓰오일의 주요지표

둘째, 에쓰오일의 2013년 실적은 2012년에 이어 영업이익과 순이익 모두 크게 감소했다. 매출은 2012년의 경우 34조7232억원으로 2011년 31조9138억원에 비해 8.8% 증가했지만, 2013년 31조1585억원을 기록해, 전년 대비 약 10.3% 감소했다. 2013년 영업이익은 3660억원으로, 전년 대비 53.1%나 감소했다. 순이익도 2012년에 이어 2013년에도 크게 감소해 2893억원으로, 전년대비 약 50.1% 감소했다. 이는 작년 내내 정유업계를 괴롭혔던 정유사업 부문의 부진이 계속되고 있는 상황에서 지난 연말 원∙달러 환율까지 하락한 영향이 크다. 3분기까지 실적하락의 방어막 역할을 해왔던 석유화학 부문도 4분기 들어 실적이 하락하면서 도움이 되지 못했다.

국내 정유업계는 2011년 사상 최대 실적을 기록한 후로는 계속 부진한 상황이다. 특히 2012년 2분기는 정유사 최악의 시기로 기록됐다. 당시 SK이노베이션은 사상 최대 규모 영업적자를 냈고, 에쓰오일도 2009년 4분기 이후 첫 적자를 냈다. 2012년 3월 120달러를 기록했던 국제유가가 6월엔 80달러까지 떨어진 것의 영향이 컸다. 하지만 계속되는 부진에 대해서는 구조적인 문제라는 분석도 많이 나오고 있다. 이란 제재완화 영향 등으로 원유 공급이 늘어날 것으로 전망되는 데다 미국의 셰일 가스와 셰일 오일 개발도 장기적으로는 국내 정유사에게는 악영향을 미칠 가능성이 높다. 국내 정유업계는 석유화학 등으로 사업 영역의 다변화를 추구하고 있지만 앞으로도 당분간 실적하락에서 벗어나기 어려울 것으로 전망된다.

정유업체들의 석유화학 생산 규모를 판단하는 기준이 돼온 파라자일렌(PX·합성섬유 원료) 생산능력 순위는 에쓰오일이 연간 180만톤으로 1위를 유지하는 가운데 GS칼텍스가 연간 135만톤으로 현대오일뱅크와 SK이노베이션을 앞서고 있다. 또한 윤활유 원료 분야도 현대오일뱅크가 올해부터 설비를 가동하기 시작하면 4사 경쟁 체제가 본격화된다. 정유사들이 정유 부문의 실적악화에 시달리자 석유화학 등 다른 분야로 눈을 돌리기 시작해 기존의 경쟁 구도가 바뀌기 시작했으며 각 부문에서 4개사 간의 경쟁이 더 치열해질 것으로 예상되고 있다.

2017년까지 고도화시설에 8조원 투자해 경쟁력 향상

에쓰오일은 올해 초에 한국석유공사로부터 울산 원유 비축 기지 내 부지92만㎡ 를 5190억원에 매입했으며 올 하반기에 공장을 착공한다. 앞으로 이 부지에 모두 8조원을 투자할 계획인데 2017년 말까지 5조원을 들여 고도화 시설과 석유화학 설비를 지을 계획이다. 고도화 시설은 '땅 위의 유전'이라 불리며 벙커C유 등 중질유를 휘발유나 경유와 같이 값비싼 경질유로 만들어내는 설비다. 에쓰오일은 고도화 시설에서 현재 하루 14만8000배럴 처리가 가능한데 이 투자가 마무리되면 21만8000배럴로 늘어나 그 규모가 현재의 1.5배가 된다. 이는 이 분야 업계 1위인 GS칼텍스에 맞먹는 수준이다.

또한 에쓰오일은 2017년 이후엔 3조원을 추가로 들여 석유화학 분야 증설을 추진할 계획인데 업계에서는 에쓰오일이 폴리프로필렌(PP) 소재 분야에 투자를 집중할 것으로 예상하고 있다. PP는 플라스틱 용기 등에서 자동차 내∙외장재까지 용도가 다양해지고 있다. 에쓰오일은 최근 정유공장과 석유화학공장을 같이 건설하는 세계적인 추세를 따르고 있으며 고도화 시설을 통해 정유 부문뿐 아니라 석유화학 분야 경쟁력 또한 강화하고 있다.

다만 그동안 한국 석유화학제품의 블랙홀로 불리던 중국이 석유화학산업에 대규모 투자를 실시해 이미 공급과잉상태라는 점이 우려된다. 중국이 자국의 설비에서 생산한 석유화학제품을 수출하기 시작하면서 한국 업체들과 치열한 경쟁이 불가피하다. 에쓰오일뿐만 아니라 한국 정유회사들의 실적하락이 불가피한 이유다. 중국 정부도 석유산업에 대해 대규모 지원을 아끼지 않고 있으며, 석유기업들도 석유탐사에서부터 채굴 및 석유화학제품 생산까지 하면서 가격경쟁력을 강화하고 있다. 에쓰오일이 설비투자뿐만 아니라 생산한 제품의 판로까지 고민해야 하는 이유다.