이미지 확대보기

이미지 확대보기카운터포인트 리서치는 25일 보고서를 통해 인도가 지난해 연평균 7%의 스마트폰 출하 성장률로 1억5800만대의 스마트폰을 출하해 미국을 제치고 세계 2위의 스마트폰 시장으로 떠올랐다고 발표했다.

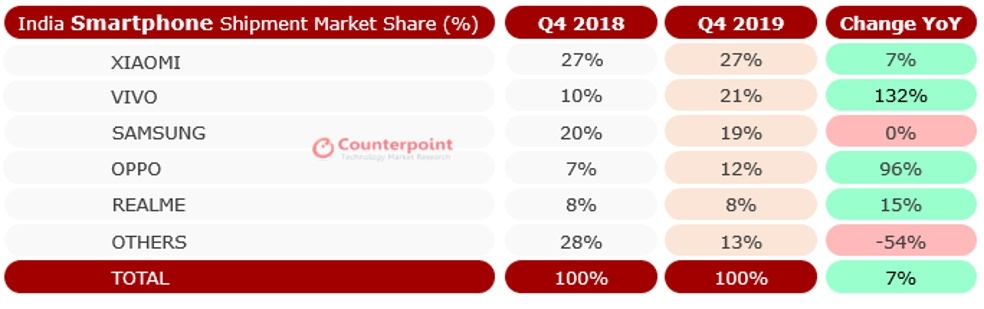

지난해 4분기만으로 보더라도 인도스마트폰 시장 1위는 27%점유율을 기록한 샤오미다. 삼성이 전년도 4분기 2위에서 지난해 4분기에 3위로 떨어졌다.

2019년도 연간 인도시장 점유율 2위인 삼성은 4분기중에는 비보에게 2위 자리를 내줬다. 비보는 전년동기비 132% 성장하며 21%의 시장 점유율을 보였다. 삼성은 시장점유율을 전년 4분기의 20%에서 19%로 떨어뜨리며 3위로 내려앉았다. 4위 오포도 만만치 않았다. 전년 4분기 7%의 점유율을 12%로 올리며 삼성 추격준비에 들어갔다.

■인도, 이제는 미국 제치고 세계 2위 스마트폰 시장

인도가 세계 2위의 스마트폰 시장이 된 주요 원인중 하나로 가성비 좋은 중국 스마트폰의 급격한 유입을 꼽을 수 있다. 중국이 수년전 미국으로부터 세계 최대 스마트폰 시장 자리를 빼앗았지만 이제 미국은 2위 자리조차 인도에게 내주었다.

이미지 확대보기

이미지 확대보기이같은 인도 시장 성장세는 주로 중국 스마트폰업체들이 인도 수요자들의 1차, 2차 스마트폰 업그레이드 수요를 확보하기 위해 공격적이고 지속적으로 주력폰급 기능을 갖춘 중급 스마트폰을 내놓았기 때문이다.

또한, 온라인 채널은 이러한 제품들을 시장에 더 빨리 소개하기 위한 선호되는 판매 플랫폼이 됐다.

카운터포인트리서치는 인도시장이 미국을 앞지른다는 것은 충격적이지 않다며 그 이유로 인도의 인구와 더많은 사람들이 스마트폰을 살 수 있는 시장이라는 점을 들었다.

특히 주목할 만한 점은 인도 스마트폰 시장 빅5의 점유율이 날로 강화되고 있다는 점이다. 이들의 인도 스마트폰 시장 점유율은 2018년 72%에서 지난해 84%로 늘어났다.

카운터포인트에 따르면 비보는 지난해 3분기까지 21%의 기록적인 상승세를 기록했다. 4분기에는 132%의 성장세를 보였다.

역시 중국업체인 리얼미는 2019년 인도 시장에서 255%라는 놀라운 성장률을 기록하면서 스마트폰 브랜드 성장세를 멈추지 않았다.

오포는 성장 속도가 예상보다 빠르지는 않았지만 지난해에도 출하량을 28%나 늘렸으며 이는 이회사의 인도시장애 스마트폰 성장과 출하량에 분명한 변화를 보여주었다.

이처럼 빅5 브랜드가 시장을 장악하면서 화웨이, 모토로라, 아너 같은 다른 브랜드의 존재는 이 시장에서 매우 미미하다. 올해 세계 스마트폰업체들은 인도시장에서 새로운 기술이 들어간 제품들을 소개하며 인도 스마트폰 시장 점유율 확대에 나설 것으로 예상된다.

■인도진출 스마트폰 업계 전반적 상황과 성장세는?

보고서에 따르면 샤오미는 지난해에도 인도 스마트폰 시장 출하 1위를 지키면서 2년 연속 삼성을 추월했다. 연간 스마트폰 브랜드 성장세를 보면 리얼미(255%), 비보(76%), 에이수스(67%), 원플러스(29%) 순으로 높은 성장세를 기록했다.

이미지 확대보기

이미지 확대보기또한 상위 5개 스마트폰 브랜드의 인도시장점유율이 84%에 이르면서 역대 최고치를 기록했다. 샤오미, 비보, 리얼미, 오포 같은 중국 업체가 공급한 휴대폰 출하 비중만 무려 72%를 차지했다.

애플은 지난해 말 아이폰XR(텐아르) 가격 인하와 아이폰11 출시 덕분에 빠르게 성장했다. 그러나 삼성전자는 같은 기간 평탄한 실적을 냈고, 결국 지난해 출하량은 5% 감소했다.

그런데 인도시장의 급부상은 전세계 스마트폰 회사들에게 지금까지와 다른 영향을 미칠 수 있다는 점에 유의해야 한다. 예를 들어, 이들은 인도를 염두에 두고 휴대폰을 디자인할 가능성이 더 높아질 수 있다.

지난해 인도 스마트폰 시장은 전년비 성장세를 기록했지만 지난해 인도 피처폰 시장은 전년보다 42% 하락했고, 지난해 4분기에는 전년동기비 38% 하락세를 기록할 정도로 급락했다. 이는 릴라이언스 지오의 신규 제품 출하량 둔화 때문이다. 그러나 이텔, 라바, 노키아, 마이크로맥스 같은 업체들은 전반적인 피처폰부문의 하락세에도 전년비 성장세를 기록했다. 실제로 이텔은 지난해 4분기 피처폰 브랜드 1위로 떠올랐고, 삼성과 라바가 그 뒤를 이었다.

카운터포인트가 분석하고 제시한 업체별 성장과 올해 전략은 다음과 같다.

■샤오미, 오프라인 채널 확장과 레드미 노트 강세

샤오미는 오프라인 채널 확장과 레드미노트 시리즈의 강세에 힘입어 지난해 4분기에 전년동기비 7%, 지난해 전체로는 전년 동기비 5% 성장했다. 인도는 현재 샤오미의 최대 스마트폰 시장으로서 지난해 중국시장 출하량을 앞질렀다. 그러나 샤오미가 현재 인도에서 훨씬 더 많이 보급해 놓고 있기에 성장률은 한 자릿수로 떨어졌다. 따라서 올해에는 사용자 유지 등을 위한 보다 구체적인 전략이 요구된다.

■비보, 지난해 76% 성장…4분기엔 저가모델 좋은 실적으로 삼성 넘어서

비보는 지난해 전년동기비 76% 성장했다. 지난해 4분기에는 저가모델 시리즈에서 좋은 실적을 내면서 전년 동기비 무려 134%나 성공했다. 또한 온라인에서 성공적으로 선회하고 공격적으로 새로운 기능의 S시리즈를 오프라인에서 성공적으로 포지셔닝함으로써 250~300달러대 제품에서 그럭저럭 성공을 거두었다. 이 덕분에 비보는 4분기에 인도 스마트폰 시장에서 처음으로 2위를 차지했다.

■삼성, 오프라인 A시리즈 vs 온라인 M시리즈 배전의 노력 기울여야

삼성전자의 4분기 출하량은 전년동기비 거의 그대로 유지된 반면, 지난해 전체로는 전년동기비 5% 감소했다. 삼성 출하량은 업그레이드된 갤럭시A, 갤럭시M 시리즈(A50, A30, M30, A20)에 의해 주도됐다.

이미지 확대보기

이미지 확대보기삼성이 다른 채널(A시리즈로 오프라인, M시리즈로 온라인)을 겨냥한 완전히 새로운 포트폴리오로 전환한 것은 이번이 처음이다. 그러나 이를 계속 유지하려면 배전의 노력을 기울여 집중할 필요가 있다.

■오포 , 저가단말기 호조 바탕삼아 레노시리즈로 공격적 가격 상승 노려

오포의 지난해 4분기 출하량은 거의 2배로 증가했다. 이는 저가 단말기 A5 모델 수요, 그리고 최근 오프라인으로 발표된 A9 2020과 A5 2020의 양호한 성능에 힘입었다. 오포는 현재 레노 시리즈를 소개하면서 공격적으로 가격 상승을 향해 나아가고 있다.

■리얼미, 강력한 디자인 제품으로 지난해 255% 성장

중국 리얼미는 지난해 인도에서 255%나 성장했다. 리얼미의 성장은 업계 최초의 몇 가지 기능을 제공하는 강력한 디자인 제품을 앞세운 공격적 시장 진출 전략에 의해 주도됐다.

이는 가성비를 찾는 인도의 젊은 소비자들 사이에서 좋은 반향을 일으키고 있다. 지난해 4분기 리얼미도 X2 프로로 처음 인도 프리미엄폰 시장에 진입해 잘팔리기 시작했다.

모든 주요 브랜드들은 현재 올해 가장 빠르게 성장할 것으로 보이는 높은 중-고가의 가격 대에서의 확장을 목표로 하고 있다.

■

트랜시언 그룹(이텔, 인피닉스, 테크노(Transsion Group (Itel, Infinix, and Tecno)

트랜시언 그룹(이텔, 인피닉스, 테크노)은 지난해 4분기에 사상최고의 시장점유율을 기록했다.

트랜시언은 3급, 4급 도시와 농촌지역에서 강세를 보였다. 이텔은 3급지와 4급지 도시에서 최고의 60달러이하 보급형 스마트폰 브랜드였다. 반면 테크노와 인피닉스는 86~142달러의 낮은 가격대 스마트폰에서 6.6인치화면, 20:9 종횡비, 5000mAh배터리 같은 공격적 기능을 보이며 전년동기비 성장세를 기록했다.

■애플, 공격적 가격책정과 좋은 채널 전략 보이며 급성장

애플은 인도 현지 제조와 아이폰XR(텐 아르) 기기 가격 인하에 힘입어 지난해 4분기에 가장 빠르게 성장한 브랜드 중 하나다. 또한 애플은 지난해 인도에서 애플의 신형 아이폰(11시리즈)을 가장 빠르게 출시하면서 공격적 가격 책정, 좋은 채널 전략을 보였다. 사실 아이폰 11 시리즈는 지난해 아이폰XR보다 저렴한 가격에 출시됐다. 이는 인도 축제 기간과 인도 출시 분기에 점유율을 얻는데 도움을 주었다.

■카운터포인트가 본 올해 인도 시장은?

타룬 패탁 카운터포인트 부이사는 시장 역학관계에 대해 ”스마트폰 시장 성장률은 연간 한 자릿수에 불과했지만 다른 많은 시장에 비해 침투율이 낮다”며 “인도 휴대폰 가입자의 4G 보급률은 55% 수준”이라고 말했다. 그는 더 나아가 “이 수요가 피처폰에서 스마트폰으로의 지속적인 전환과 여러 업체들 간의 과대 경쟁으로 인한 주요 스마트폰 기능의 점진적인 호가산으로 인해 더욱 증가할 것으로 기대한다”고 말했다. 또 “우리는 또한 스마트폰업체들이 하드웨어, 소프트웨어와 서비스로부터 모바일 생태계의 파트너십을 포함하는 다계층 전략을 통해 엔터테인먼트, 게임, 금융 서비스 등과 같은 서로 다른 부문 안에서 기회를 창출할 것으로 기대한다”고 말했다.

안시카 재인 카운터포인트리서치 조사 분석가는 인도시장 경쟁 지형에 대해 “중국 브랜드의 지난해 점유율은 72%로 전년도의 60%에 비해 크게 늘었다. 지난해 모든 주요 중국 업체들이 시장 점유율을 확보하기 위해 오프라인과 온라인 채널에서 그들의 입지를 확장하는 것을 보아왔다. 예를 들어 샤오미, 리얼미, 원플러스 등은 오프라인 판매점을 늘렸고, 비보 같은 브랜드는 ‘Z시리즈’, ‘U시리즈’로 온라인 판매 영역을 넓혔다. 지난해 인도에서도 일부 스마트폰업체들은 진출 5주년을 맞이했다. 여러 중국업체들이 진출 첫 해보다 큰 성장을 했다. 예를 들어 지난 4년간 샤오미는 15배, 비보는 24배, 원플러스는 18배 성장했다. 이는 이 업체들이 차세대 시장 성장세를 포착하고 인도사업을 확장하기에 충분히 성숙했음을 잘 보여주었다는 분석을 낳았다.

이재구 글로벌이코노믹 기자 jklee@g-enews.com