- 회복세 이어갈 수 있을지는 지켜봐야 -

미국의 3분기 각종 경제 지표는 큰 폭의 경기 침체로부터 다소 회복되는 모습을 보였다. 하지만 코로나19 재확산의 기세가 심상치 않고 3분기 경기 반등을 직접적으로 이끌었던 재정 지원은 2차 경기부양책 통과가 지연되면서 당분간 기대하기 어려운 상황인바 3분기에 보인 회복세를 이어갈 수 있을지 관심이 주목된다.

각종 지표로 보는 미국 경제 회복의 신호

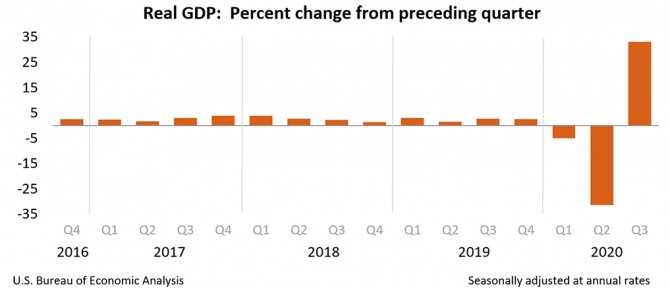

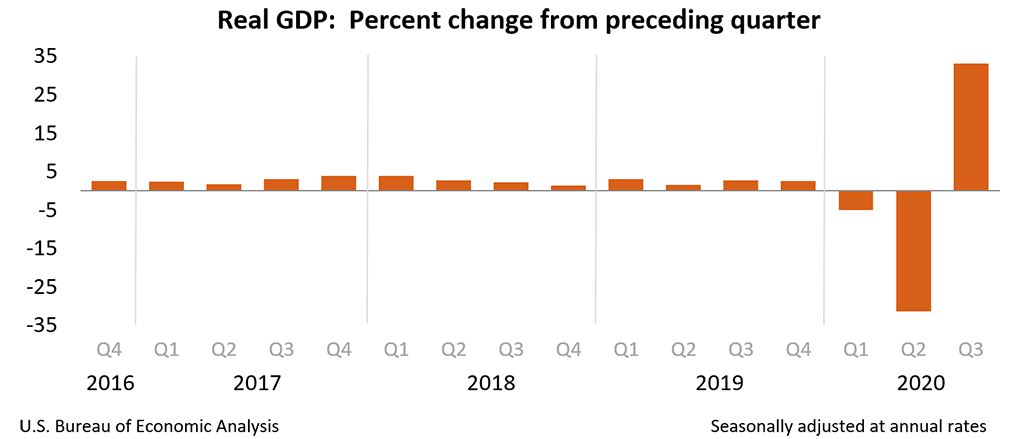

모두가 예상했던 바와 같이 미국의 2분기 GDP는 급락했고 1분기에 이은 연속적인 마이너스 성장으로 경기침체 사실이 공식화됐다. 특히 2분기에는 코로나19 팬데믹이 절정으로 치닫으며, 소비 부문과 민간 투자가 크게 위축됐고 그 여파로 GDP가 연율 31.4% 감소하면서 경기 침체가 두드러졌다.

하지만 반전은 3분기에 이뤄졌다. 미국 경제분석청(BEA)은 10월 29일 3분기 GDP 증감 결과를 발표했다. 코로나19로 인해 지연되거나 제한됐던 각종 비즈니스가 활동을 재개하면서 연율 33.1% 큰 폭으로 증가하며, 미국 정부가 분기별 GDP 통계를 집계한 1947년 이래로 사상 최고의 증가폭을 기록했다고 밝혔다.

분기별 미국 GDP 증감률

(단위: %)

자료: BEA

해당 증가폭에 대해 다수의 전문가들은 미 정부가 전분기 대비 GDP 성장률을 산출할 때 연율(annual rates) 방식을 적용하기 때문에 일어난 일종의 착시 현상이고 3분기 GDP 반등이 미국 경제의 완전한 회복이나 코로나19 팬데믹 이전 수준의 활동으로 돌아갔다는 것을 의미하지는 않는다고 비판하면서도 2분기 감소와 대비해서 볼 때 3분기에 반등을 보였다는 사실 자체는 긍정적으로 평가하고 있다.

매년 시티그룹이 발표하고 있는 경기 서프라이즈 지수(Economic Surprise Index)도 긍정적 경기 회복의 시각을 뒷받침하고 있다. 경기 서프라이즈 지수는 실제 발표된 경제지표가 시장 전망치와 얼마나 부합했는지의 정도를 지수로 나타낸 것으로써 미국은 ESI에서도 최고치(약 280%)를 기록하면서 기대치를 상회한 경기 회복을 보였다.

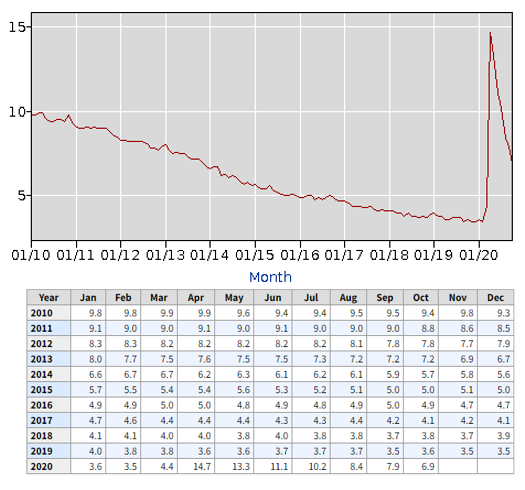

경제 건전성과 기업 활동의 주요 척도인 실업률의 경우 지난 4월에는 거의 2200개의 일자리가 없어졌지만 현재는 절반 가까이 회복된 것으로 나타났다. 미국 노동통계청(US Bureau of Labor Statistics)의 발표 자료에 의하면 4월의 실업률은 14.7%로 정점을 찍었지만 10월에는 각 주에서 자택대피명령(Shelter In Place)이 완화되고 기업들이 코로나19 팬데믹 환경에 적응하면서 6.9%로 비교적 빠르게 개선됐다.

미국 연도별 실업률

(단위: %)

자료: BLS

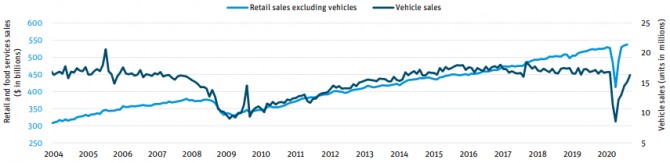

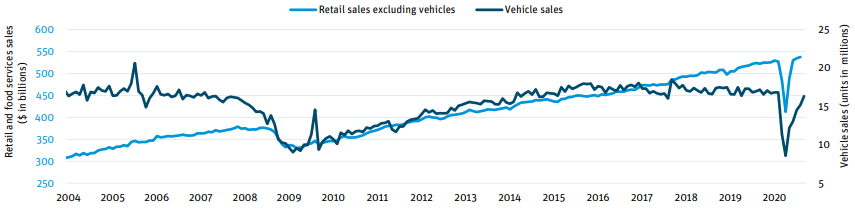

한편 소비자들의 소비 활동도 경제 회복의 주요 지표이다. 코로나19의 대유행으로 서비스업의 활동이 유례없이 감소한 덕분에 2분기 소비 활동은 33.2% 감소했지만 이후 기업들이 해당 환경에서 원활히 서비스를 운영하는 방법을 다각적으로 모색하기 시작하면서 서비스 부문이 서서히 회복되고 있고 이에 따라 차량을 포함한 소매 판매와 식당 서비스업 이용도 빠르게 반등하는 모습을 보이고 있다.

차량을 포함한 소매 판매와 식당 서비스업 이용 활동

자료: Bloomberg

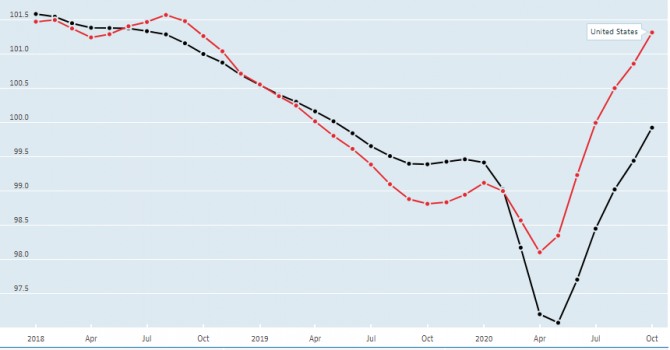

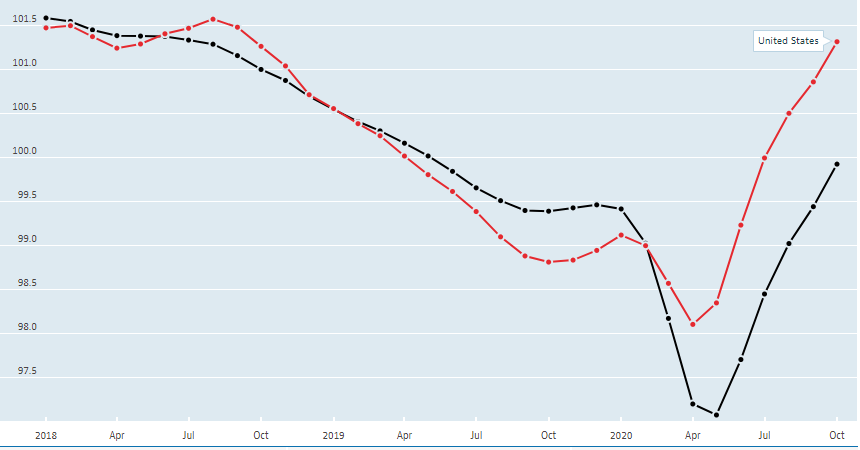

미국(붉은색)과 OECD 평균(검정색) 기업 신뢰 지수

자료: OECD (2020), Business confidence index (BCI) (indicator). doi: 10.1787/3092dc4f-en

(Accessed on 19 November 2020)

경제 전문지 Harvard Business Review에 따르면, 미국의 소비 부문을 크게 부문1(코로나19의 영향을 거의 받지 않는 부문: 주택 및 유틸리티 소비, 금융 서비스, 식품 등), 부문2(사회적 거리두기의 영향을 받지는 않지만 록다운 영향을 받는 부문: 자동차, 여가 상품 및 차량, 의복, 가정용품, 기타 내구재 등), 부문3(사회적 거리두기와 록다운 영향을 깊게 받으며 회복 여부가 백신 개발에 달린 부문: 가솔린·에너지, 헬스케어, 음식 서비스업, 교통, 여가 서비스, 기타 서비스업 등)으로 나눠 볼 때, 부문3에서의 회복이 향후 미국 경제 상승세의 열쇠가 될 것이라고 분석하고 있다.

코로나 19의 영향을 거의 받지 않는 부문1은 미국 소비의 약 46%에 달하며 쉽게 줄일 수 없는 ‘고정 비용’으로 팬데믹이 발생하기 이전인 2019년 12월과 대비하여 볼 때 거의 감소하지 않았다. 록다운의 영향을 받는 부문2는 미국 소비의 약 16%를 차지하는 부문으로, 록다운이라는 물리적 제한으로 인해 큰 감소세를 보이기도 했지만 일단 록다운이 해제된 이후 거의 이전 수준으로 회복한 것은 물론 일부 소비재의 경우 위기 이전 수준을 초과하기도 했다. 백신 개발 여부에 직접적으로 의존하고 있는 부문 3은 미국 소비의 약 38%를 차지하는 부문으로, 이 중 일부는 록다운이 해제되며 회복세를 보이고 있기는 하지만 대부분 바이러스에 노출될 위험 때문에 위기 이전 활동 수준으로 의미있게 회복하지는 못하고 있는 것으로 드러났다. 이러한 사실에 미뤄보면 Harvard Business Review에서는 미국 경제의 회복력이 변동이 크지 않은 부문1과 이미 회복 잠재력을 충분히 소진한 부문2를 제외하고 부문3에 달려있는 것이고 이는 결국 백신의 상용화 시기에 달려있는 문제임을 시사하고 있다.

한편, 최근에는 미국의 코로나19 확진자 수가 하루 15만 명 이상으로 치솟으며 경제활동이 다시 제한되고 있고 이로써 전문가들이 우려한 ‘W자형 불황’의 시나리오가 현실화될 수 있다는 전망도 혼재하고 있다. 경제 불황기(2020년 2분기)와 강한 회복기(2020년 3분기) 이후 2020년 4분기 또는 2021년 1분기에 어떤 경제 지표를 보여줄지 주목해야하는 이유이다. 2020년 5월 하원을 통과했지만 상원의 다수당인 공화당과 백악관의 입장 차이로 여전히 의회에서 계류 중인 2차 경기 부양책(HEROES Act 2.0)도 2020년 3분기에 나타난 성장 모멘텀을 이어갈 하나의 변수인 바, 이와 관련해 향후 바이든 당선인이 보일 행보에도 미국인들의 이목이 집중되고 있다.

시사점

뉴욕타임즈는 이번 3분기 성장률을 보도하면서 코로나19 팬데믹 이전인 2019년 12월과 대비해 볼 때 미국의 GDP는 3.5% 줄어든 상황이라고 꼬집어 비판했고 워싱턴 포스트를 비롯한 다수 언론들은 3분기 경기 회복이 1차 경기 부양책(CARES Act)의 효과 덕분이라는 시각을 보이고 있다. 3분기 경제 지표 상승을 이끈 1차 부양책은 이제 만료됐고 2차 부양책은 합의가 지연되면서 당분간 재정 지원은 요원한 상황이다. 경제 분석기관 Oxford Economics는 3분기 이후에는 회복이 둔화되면서 2021년 하반기에 가서야 코로나19 위기 이전 수준을 회복할 것이라고 전망하기도 했다.

하지만 성능이 우수한 백신 개발 소식도 속속 들어오고 있고 주택 시장이 흔들림 없으며, 제조업이 반등하고 있다. 바이든 새정부가 출범하며 보여줄 경제 정책도 변수이다. 3분기 경제 지표는 다소 희망적이었지만 4분기, 더 나아가 2021년 1분기에 어떤 곡선을 그리느냐가 중요한 시점이다.

미국 시장에 진출하기 원하는 우리 기업들은 리스크 경감을 위해 미국 경기는 당분간 둔화될 것을 전제로 하되 코로나19로 인해 달라진 미국인들의 소비 패턴, 문화를 기민하게 포착하고 그에 맞는 비즈니스 전략을 세우는 것이 바람직할 것이다.

자료: BEA, Citi Group, Harvard Business Review, BLS, Bloomberg, OECD, New York Times, Washington Post, Oxford Economics, KOTRA 실리콘밸리 무역관 자료 종합

![[모닝픽] 삼성SDI, 시니어 테크와 6년간 배터리 분리막 구매 계약](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2024042005594605447e8b8a793f7210178127232.jpg)