이미지 확대보기

이미지 확대보기17일 뉴욕증시에 따르면 미국의 중앙은행인 연방준비제도이사회(Fed)는 현행의 '제로 기준 금리'를 유지했다. 금리 인상 시기는 애초 예상보다 앞당겨질 것으로 전망했다.

FOMC는 또 올 경제 성장률이 확대되고 물가상승률도 당초 예상보다 더 높아질 것으로 관측됐다. FOMC 스케줄 대로라면 2023년부터 연준의 기준금리 인상이 이뤄질 것으로 보인다,

연준은 이날 통화정책회의인 연방공개시장위원회(FOMC) 정례회의를 끝내면서 정책 성명을 발표했다. 이 정책 성명에서 연준은 기준금리 즉 연방기금금리를 현재의 0.00∼0.25%에서 동결했다. 신종 코로나 백신 접종으로 미국 내 코로나19 확산이 감소했고 경제 활동과 고용의 지표가 강화됐다고 연준은 설명했다.

연준은 이어 점도표(dot plot)에서 2023년 두 차례 금리 인상이 이뤄질 것으로 전망했다. 2023년까지 제로금리 수준을 유지할 것이라는 기존 입장보다 그 인상 시점이 앞당겨진 것이다. 점도표는 FOMC 위원들의 향후 금리 전망을 보여주는 지표다. 연준은 또 경제·물가 전망과 관련, 올해 물가상승률 전망치를 지난 3월 예상한 2.4%에서 연말까지 3.4%로 상향 조정했다. 올 국내총생산(GDP) 예상치도 기존의 6.5%에서 7%로 상향 조정했다. 실업률 추정치는 4.5%이다. 연준은 뉴욕증시의 최대 관심이던 자산 매입 축소 즉 테이퍼링에 대해서는 아무런 언급이 없었다. 연준은 FOMC 성명에서 테이퍼링에 대해선 언급하지 않았다.

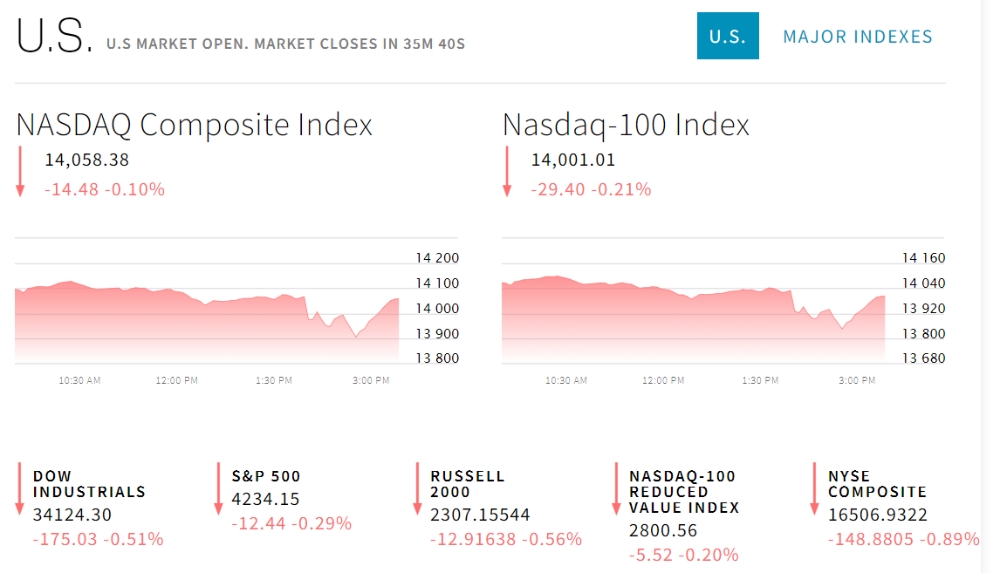

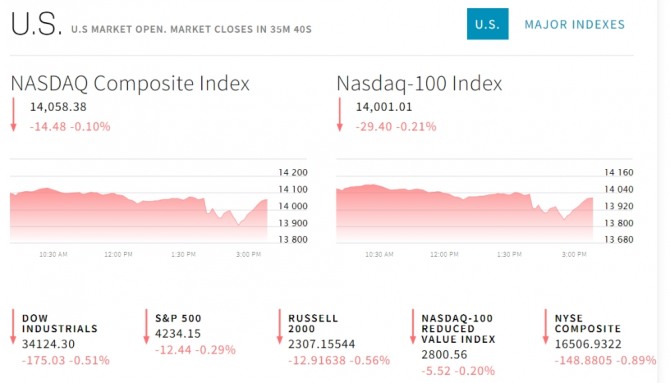

미국 뉴욕증시는 연방공개시장위원회 FOMC 정례회의 결과 발표직전 보합세로 출발한 후 발표이후에는 하락세를 보였다. 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 하락 출발, 스탠더드앤드푸어스(S&P)500지수와 기술주의 나스닥지수는 상승 출발했다. 그러나 FOMC 성명 발표후 하락 반전했다. 제롬 파월 연준 의장은 기자회견에서도 자산 매입 프로그램에 대한 테이퍼링 힌트를 내지않았다. 10년물 국채금리는 FOMC 회의를 전후하여 1.4% 수준을 보이고 있다. 수준으로 소폭 하락했다. 유럽 증시는 상승했다. 독일 DAX 지수와 영국 FTSE100지수 그리고 범유럽지수인 STOXX600지수는 올랐다. 2다.

FOMC 위원들은 이르면 2023년부터 금리인상이 시작될 수 있다고 전망했다. 지난 3월 FOMC에서는 2024년까지는 금리인상이 없을 것이라고 예상한 바 있다. FOMC 위원들은 새 점도표에서 2023년 중에 2차례 금리인상을 예상했다. 연준은 또 인플레이션 전망치를 3월 예상했던 것보다 1.0%포인트 상향 조정했다. 올 물가상승률이 3.4%를 기록할 것으로 전망했다. 연준의 물가 목표치 2%를 크게 웃돈다. 연준은 인플레이션 전망치 대폭 상향 조정에도 불구하고 이 인플레이션 압력은 곧 사라질 것이라면서 '일시적'이라는 입장을 이어갔다.

뉴욕증시에서 국제유가는 미국의 원유재고가 4주 연속 감소했다는 소식과 연방공개시장위원회(FOMC) 정례회의 결과 속에 소폭 올랐다. 뉴욕상업거래소에서 7월물 서부텍사스산원유(WTI) 가격은 전장보다 3센트(0.04%) 오른 배럴당 72.15달러에 거래를 마쳤다. WTI 가격은 72.99달러까지 올라 2018년 10월 이후 최고치를 경신했다. 브렌트유 가격도 이날 배럴당 75달러에 육박하면서 2019년 4월 이후 최고치를 경신했다.

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.