- 해외직접투자 세계 1위 첫 등극 -

- 중국의 해외투자 흐름 속에서 협력할 기회 모색 필요 -

2020년 중국, 최대 ODI국으로 부상

UNCTAD가 발표한 “World Investment Report 2021”에 따르면, 2020년 글로벌 ODI 규모(유량*)는 코로나19의 영향으로 전년대비 39.4% 감소한 7399억 달러를 기록했다. 그러나 중국은 코로나19에도 불구하고 전년대비 12.3% 증가한 1537억 달러를 기록하며 글로벌 총 ODI 중 20.2%의 비중을 차지했다. 2012년부터 꾸준히 연도별 ODI 규모 3위 이내를 유지해왔으며, 2020년 처음으로 1위를 차지했다. 아울러 2020년 중국의 ODI 저량*규모는 2조5800억 달러로, 글로벌 ODI 총 저량 중 6.6%를 차지한 것으로 나타났다. 1위는 미국으로 8조1000억 달러, 2위 네덜란드 3조8000억 달러, 중국은 그 뒤를 이어 3위를 차지했다.

주: * 유량(flow) : 일정기간 동안 조직 속에 유입 및 유출되는 재화의 양

저량(stock) : 특정시점에 조직에 존재하는 재화 전체의 양(비축, 존재량)

연도별 중국 ODI 현황

(단위: 억 달러, %)

| 연도 | 투자규모(유량) | 투자규모(저량) | |||

| 금액 | 증가율 | 전 세계 순위 | 금액 | 전 세계 순위 | |

| 2006 | 211.6 | 43.8 | 13 | 906.3 | 23 |

| 2007 | 265.1 | 25.3 | 17 | 1,179.1 | 22 |

| 2008 | 559.1 | 110.9 | 12 | 1,839.7 | 18 |

| 2009 | 565.3 | 1.1 | 5 | 2,457.5 | 16 |

| 2010 | 688.1 | 21.7 | 5 | 3,172.1 | 17 |

| 2011 | 746.5 | 8.5 | 6 | 4,247.8 | 13 |

| 2012 | 878.0 | 17.6 | 3 | 5,319.4 | 13 |

| 2013 | 1,078.4 | 22.8 | 3 | 6,604.8 | 11 |

| 2014 | 1,231.2 | 14.2 | 3 | 8,826.4 | 8 |

| 2015 | 1,456.7 | 18.3 | 2 | 10,978.6 | 8 |

| 2016 | 1,961.5 | 34.7 | 2 | 13,573.9 | 6 |

| 2017 | 1,582.9 | △19.3 | 3 | 18,090.4 | 2 |

| 2018 | 1,430.4 | △9.6 | 2 | 19,822.7 | 3 |

| 2019 | 1,369.1 | △4.3 | 2 | 21,988.8 | 3 |

| 2020 | 1,537.1 | 12.3 | 1 | 25,806.6 | 3 |

주요 투자 업종

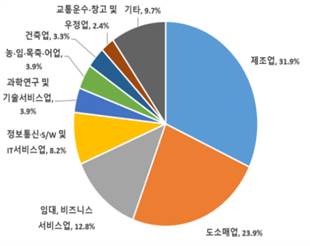

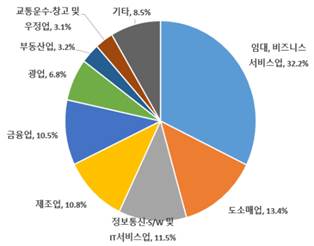

투자금액 기준, 2020년 중국의 주요 해외투자 분야는 임대·비즈니스 서비스업, 제조업, 도소매업, 금융업으로, 이들 4개 분야가 1072억2000만 달러로 전체 ODI의 69.8%의 비중을 차지했다. 해외투자기업 수 기준 제조업(31.9%), 도소매업(23.9%), 임대·비즈니스 서비스업(12.8%)이 총 투자기업 수의 68.6%를 차지한 것으로 나타났다.

분야별로 살펴보면, 임대·비즈니스 서비스업*은 387억2000만 달러로 전년대비 7.5% 감소하긴 했으나, 25.2%로 여전히 가장 큰 비중을 차지했다. 제조업은 258억4000만 달러로 전년대비 27.7%나 증가했고, 비중은 전년대비 2%p 증가한 16.8%를 차지했다. 완성차 제조, 의약분야, 컴퓨터 및 통신, 기타 전자 설비제조, 전용설비 제조 등 다양한 분야에 걸쳐 투자가 증가했다. 특히 장비제조업의 2020년 해외투자는 89.1% 증가한 119억 달러로 제조업 투자 중 가장 큰 비중을 차지했고, 최근 전자, 통신, 자동차 등 분야의 투자도 활발해지고 있다. 아울러 제조업은 비록 투자금액 기준 최고를 기록한 업종이 아니지만, 투자기업 수로는 가장 큰 비중(31.9%)을 차지한 것으로 나타났다.

* 임대·비즈니스 서비스업 : 자동차·기계·컴퓨터 등 설비임대, 기업관리·HR관리·회계·시장조사·전시회·광고·문화·여행 등 서비스 포함

도소매업 및 금융업의 해외투자액은 각각 230억 달러, 196억6000만 달러로 전체 ODI 중 15%, 12.8%를 차지했다. 이 외 정보통신·S/W 및 IT 서비스업, 건축업, 교통운수·창고 및 우정업 등 분야 투자도 각각 전년대비 67.7%, 114%, 60.6% 등 큰 증가폭을 기록했다. 반면 농·임·목축·어업, 숙박 및 요식업, 교육업 등은 각각 55.7%, 80%, 80% 감소하며 해외투자가 크게 위축됐다. 아울러 문화·스포츠·오락업은 투자회수 또는 기업 채무상환 등으로 인해 2020년 투자액(유량)은 마이너스를 기록한 것으로 나타났다. 아울러 2020년 저량기준 투자는 상위 5대 업종*에 집중되어 있으며, 5대 업종이 차지한 비중은 78.4%로 나타났다.

* 임대·비즈니스 서비스업(32.2%), 도소매업(13.4%), 정보통신·S/W 및 IT서비스업(11.5%), 제조업(10.8%), 금융업(10.5%)

업종별 ODI(유량) 현황

(단위: 억 달러, %)

| 연번 | 업종 | 2019 | 2020 | |||

| 투자액 | 비중 | 투자액 | 비중 | 증감률 | ||

| 1 | 임대·비즈니스 서비스업 | 418.8 | 30.6 | 387.2 | 25.2 | △7.5 |

| 2 | 제조업 | 202.4 | 14.8 | 258.4 | 16.8 | 27.7 |

| 3 | 도·소매업 | 194.7 | 14.2 | 230.0 | 15.0 | 18.3 |

| 4 | 금융업 | 199.5 | 14.6 | 196.6 | 12.8 | △1.5 |

| 5 | 정보통신, S/W 및 IT서비스업 | 54.8 | 4.0 | 91.9 | 6.0 | 67.7 |

| 6 | 건축업 | 37.8 | 2.8 | 80.9 | 5.3 | 114.0 |

| 7 | 교통운수·창고 및 우정업 | 38.8 | 2.8 | 62.3 | 4.0 | 60.6 |

| 8 | 광업 | 51.3 | 3.7 | 61.3 | 4.0 | 19.5 |

| 9 | 전기·열에너지·가스·수자원 생산 및 공급업 | 38.7 | 2.8 | 57.7 | 3.7 | 49.1 |

| 10 | 부동산업 | 34.2 | 2.5 | 51.9 | 3.4 | 51.8 |

| 11 | 과학연구 및 기술서비스업 | 34.3 | 2.5 | 37.3 | 2.4 | 8.7 |

| 12 | 주민서비스, 수리·기타 서비스업 | 16.7 | 1.2 | 21.6 | 1.4 | 29.3 |

| 13 | 농·임·목축·어업 | 24.4 | 1.8 | 10.8 | 0.7 | △55.7 |

| 14 | 보건·사회복지업 | 2.3 | 0.2 | 6.4 | 0.4 | 178.3 |

| 15 | 수리·환경·공공시설관리업 | 2.7 | 0.2 | 1.6 | 0.1 | △40.7 |

| 16 | 교육업 | 6.5 | 0.5 | 1.3 | 0.1 | △80.0 |

| 17 | 숙박 및 요식업 | 6.0 | 0.4 | 1.2 | 0.1 | △80.0 |

| 18 | 문화·스포츠·오락업 | 5.2 | 0.4 | △21.3 | △1.4 | 0.0 |

| 전체 | 1,369.1 | 100 | 1,537.1 | 100 | 12.3 | |

해외투자기업 업종별 비중(2020년 기준) | 2020년 업종별 ODI 비중(저량) |

주요 국가/권역 대상 투자현황

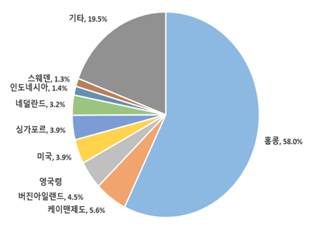

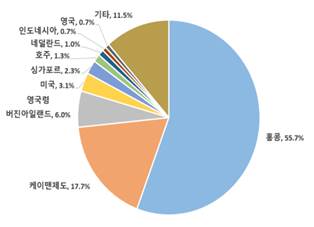

2020년 기준 약 4만5000개사가 해외 189개 국가에 진출했고, 2020년 투자액은 대양주 제외 모든 대륙에서 증가한 것으로 나타났다. 아시아(동남아, 서남아, 중동 등 모두 포함)는 중국의 최대 투자대상지역으로, 2020년 대아시아 투자는 전년대비 1.4% 증가한 1123억 달러, 총 해외투자 중 73.1%의 비중을 차지했다. 유럽 및 북미도 주요 투자대상지역으로 제조업과 금융업의 투자가 활발한 것으로 나타났다. 한편, 2020년 중남미 투자는 케이만군도, 영국령 버진아일랜드의 투자가 대부분을 차지했다는 특수성이 있다.

2020년 기준 대륙별 ODI 현황

(단위: 억 달러, %, 개사)

| 지역 | 투자규모(유량) | 투자규모(저량) | 진출기업수 | ||||

| 투자액 | 증감률 | 비중 | 투자액 | 비중 | 기업수 | 비중 | |

| 아시아 | 1,123.4 | 1.4 | 73.1 | 16,448.9 | 63.7 | 26,166 | 58.5 |

| 중남미 | 166.6 | 160.7 | 10.8 | 6,298.1 | 24.4 | 3,015 | 6.7 |

| 유럽 | 126.9 | 20.6 | 8.3 | 1,224.3 | 4.7 | 4,655 | 10.4 |

| 북미 | 63.4 | 45.1 | 4.1 | 1,000.2 | 3.9 | 6,031 | 13.5 |

| 아프리카 | 42.3 | 56.1 | 2.8 | 434.0 | 1.7 | 3,549 | 7.9 |

| 대양주 | 14.5 | △30.3 | 0.9 | 401.1 | 1.6 | 1,331 | 3.0 |

| 합계 | 1,537.10 | 12.3 | 100 | 25,806.6 | 100 | 44,747 | 100 |

2020년 해외투자 주요대상국(유량) | 2020년 해외투자 주요대상국(저량) |

(홍콩) 홍콩은 중국의 투자 및 법인설립이 가장 많은 지역으로, 2020년 말까지 약 2만6000개사가 설립돼 총 해외설립 법인의 58.5%가 집중돼 있다. 2020년 對홍콩 ODI는 891억5000만 달러로 전년대비 1.6% 감소했으나, 여전히 대아시아 ODI의 79.4%가 홍콩에 집중된 것으로 나타났다. 이는 홍콩이 아시아 지역 비즈니스 중심이자 금융업에 특화되어 있어 투자기업들의 3차산업 분야 진출이 활발하게 이뤄지고 있기 때문이다.

(아세안) 대아세안 투자는 2009년 투자협정 체결 이후 빠른 증가세를 보이고 있다. 2020년 對아세안 10국 투자는 160억6000만 달러로 전년대비 23.3% 증가했으며, 아세안 누적 진출기업은 6000개가 넘는 것으로 나타났다. 아세안 10국 중 싱가포르에 대한 투자가 가장 큰 비중을 차지했으며, 인도네시아, 태국 투자도 활발한 것으로 나타났다.

업종별 투자는 제조업이 가장 큰 비중을 차지했는데, 미중분쟁과 더불어 아세안이 새로운 생산기지로 부상함에 따라 가치사슬 구축을 위한 시장공략 및 진출에 박차를 가하고 있기 때문이다. 이에 따라 제조업이 2020년 아세안 업종별 투자 중 39.5%로 가장 큰 비중을 차지했다. 임대·비즈니스 서비스업 역시 싱가포르를 중심으로 3차산업이 발전하고 있어 임대·비즈니스 서비스업 투자도 전년대비 43% 증가했고, 디지털경제의 발전에 따라 알리바바, 텐센트 등 주요 IT 기업들이 진출하면서 2020년 정보통신·SW 및 IT 서비스업 분야 투자는 전년대비 259% 급증했다. 또한 중국-라오스, 중국-태국 철로 건설 프로젝트 등에 힘입어 교통운수, 건축 분야 투자도 각각 전년대비 97.9%, 253.1% 증가한 것으로 나타났다.

한편, 2020년 11월에 체결된 RCEP 발효에 대비해 중국기업의 아세안 진출은 더욱 활성화될 것으로 경제계는 예측하고 있다.

2020년 對아세안 업종별 투자현황

(단위: 억 달러, %)

| 업종 | 투자규모(유량) | 투자규모(저량) | |||

| 투자액 | 증감률 | 비중 | 투자액 | 비중 | |

| 제조업 | 63.4 | 11.8 | 39.5 | 324.2 | 25.4 |

| 임대, 비즈니스 서비스업 | 17.0 | 43.3 | 10.6 | 200.1 | 15.7 |

| 도소매업 | 16.0 | △29.6 | 10.0 | 188.4 | 14.8 |

| 전기·열에너지·가스·수자원 | 14.4 | 59.8 | 8.9 | 119.4 | 9.4 |

| 건축업 | 16.7 | 253.1 | 10.4 | 105.6 | 8.3 |

| 총계 | 160.6 | - | 100 | 1276.1 | 100 |

(미국) 2020년 對북미 투자는 전년대비 45.1% 증가한 63억 달러를 기록했으며, 미국은 58% 증가한 51억 달러로 북미 투자의 80% 이상을 차지했다. 진출기업 수는 5,400개사로 단일국가 기준 홍콩에 이은 2위를 기록했으며, 투자 가운데 제조업, 금융업이 94.9%로 절대비중을 차지했다. 제조업은 자체 산업과 첨단기술·서비스 발전, 더 나아가 하이테크 선두기업들과의 격차를 줄이기 위한 목적으로 대미 투자가 증가했다. 특히 하이테크 및 부가가치가 높은 업종의 기업이나 기술 M&A가 많이 이루어졌다.

2020년 대미 업종별 투자현황

(단위: 억 달러, %)

| 업종 | 투자규모(유량) | 투자규모(저량) | |||

| 투자액 | 증감률 | 비중 | 투자액 | 비중 | |

| 제조업 | 45.5 | 96.3 | 75.6 | 234.2 | 29.3 |

| 도소매업 | 11.6 | 79.5 | 19.3 | 67.6 | 8.4 |

| 금융업 | 7.6 | - | 12.6 | 116.8 | 14.6 |

| 정보통신·S/W 및 IT서비스업 | 6.6 | △6.4 | 10.9 | 93.1 | 11.6 |

| 과학연구 및 기술서비스업 | 3.9 | 61.5 | 6.5 | 34.3 | 4.3 |

| 문화·체육·오락업 | △22.4 | - | △37.2 | 33.6 | 4.2 |

| 총계 | 60.2 | - | 100 | 800.5 | 100 |

주) 숙박·요식업, 문화·체육·오락업 투자액이 마이너스를 기록함에 따라 여타 업종의 비중이 100%를 넘기는 상황 발생

(EU) 2020년 對EU투자는 전년대비 5.2% 증가한 101억 달러였고, 진출기업 수는 2800개사를 기록했다. 가장 큰 투자대상국은 네덜란드로 코로나19에도 26.8% 증가한 49억4000만 달러를 기록했고, 주로 광업, 정보통신·SW 및 IT서비스업 분야에 집중됐다. 對스웨덴 투자가 다음으로 많았는데, 주로 제조업 및 도소매업에 집중된 것으로 나타났다. 한편 독일은 더 안정적인 가치사슬 구축을 위해 자국산업·기업의 유치에 중점을 두며 해외직접투자(FDI)를 엄격히 심사했고, 이에 따라 중국의 독일 투자는 전년대비 감소(△5.7%)했다.

업종별로는 코로나19의 영향으로 제조업 투자가 31억1억 달러로 전년대비 44% 감소하며 부진했으나, 광업이 26억6000만 달러로 전년대비 630% 증가하며 EU 투자를 증가세를 견인했다. 특히 전기차 및 전기차 배터리 개발 가속화에 따라 네덜란드로 투자가 집중된 것으로 나타났다. 아울러 정보통신·SW 및 IT서비스업 투자도 전년대비 121% 증가하며 투자증가세를 견인했는데, 다수기업들이 기술개발을 위한 R&D센터를 건립하며 증가한 것으로 분석된다.

2020년 대EU 업종별 투자현황

(단위: 억 달러, %)

| 업종 | 투자규모(유량) | 투자규모(저량) | |||

| 투자액 | 증감률 | 비중 | 투자액 | 비중 | |

| 제조업 | 31.1 | △44.3 | 30.8 | 287.6 | 34.7 |

| 광업 | 26.6 | 630.0 | 26.3 | 154.3 | 18.6 |

| 정보통신·S/W 및 IT서비스업 | 18.0 | 121.2 | 17.8 | 49.0 | 5.9 |

| 도소매업 | 8.7 | 126.8 | 8.6 | 50.3 | 5.9 |

| 임대·비즈니스 서비스업 | 6.9 | 99.0 | 6.9 | 76.1 | 6.1 |

| 금융업 | 4.4 | △43.5 | 4.3 | 118.7 | 14.3 |

| 총계 | 100.9 | 5.2 | 100 | 830.2 | 100 |

(기타) 2013년 일대일로의 시행 이후로 연선국가에 대한 투자가 특히 활발하게 이뤄지고 있다. 2020년 일대일로 연선 63개국에 대한 투자는 누적 225억4000만 달러로 전년대비 20.6% 증가했으며, 투자기업 수는 1만개를 넘어선 것으로 나타났다. 또한 2013년 이후 누적투자액은 1398억5000만 달러로 연평균 증가율(CAGR)은 11.2%에 달했다.

특히 제조업 분야 투자가 가장 활발하다. 2020년 제조업 분야 투자규모는 76억8000만 달러로 연선국가 투자 중 34.1%의 비중을 차지했으며, 이는 특히 제조업의 글로벌 가치사슬이 변화함에 따른 것으로 보인다. 건축업, 전력 생산·공급업, 임대·비즈니스 서비스업, 도소매업이 그 뒤를 이었는데, 국가별 발전 프로젝트의 추진과 소비력 상승에 따른 도소매업이 유망업종으로 부상한데 기인한 것으로 보인다.

일대일로 연선국가 대상 투자현황

(단위: 억 달러, %)

자료: 중국 상무국, KOTRA 광저우 무역관 정리

중국은 이미 다양한 업종과 지역으로 해외투자를 추진하는 가운데, 코로나19에도 불구하고 보다 적극적인 해외투자 추진으로 전세계 ODI 금액기준 1위까지 차지했다. 팬데믹으로부터의 회복에 따라 글로벌 투자가 다시금 활발해질 것으로 기대되는 가운데, 중국의 쌍순환 모델 시행으로 중국기업의 해외진출과 대외협력은 더욱 가속화될 것으로 예상된다. 특히 4차 산업혁명 및 글로벌 가치사슬의 변화에 맞춰 제조업 및 비즈니스 서비스업의 해외진출이 더 활발해지고 있으며, 첨단기술 확보 및 자체 경쟁력 제고를 위한 투자 진출도 많이 이루어지고 있다. 더 나아가 아세안·EU·미국이 가장 주요한 투자대상지로 꼽히고 있다.

중국은 이미 글로벌 시장에서 주요한 플레이어로, 기업의 해외투자 산업 및 지역이 다양화되는 흐름과 트렌드를 연구할 필요가 있을 것으로 보인다. 무엇보다 중국의 움직임 속에서 우리 기업과의 협력 기회, 더 나아가 제3국 공동진출과 같은 새로운 기회를 찾아낼 수도 있을 것이다.

자료: 중국 상무부, 중국 통계국, CEIC, UNCTAD, KOTRA 광저우 무역관 종합 등