![연도별 주식 발행 추이(건, 억원) [자료=금융감독원]](https://nimage.g-enews.com/phpwas/restmb_allidxmake.php?idx=5&simg=20220125175737063539d71c7606b21814418986.jpg) 이미지 확대보기

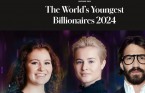

이미지 확대보기25일 금융감독원이 발표한 ‘2021년 기업의 직접 금융 조달 실적’에 따르면 지난해 주식 발행액이 29조903억원으로 전년 대비 166.5%(18조1739억원)나 폭증한 것으로 나타났다. 이는 기업공개(IPO)가 역대 최대 규모를 기록한 가운데 상장기업 등의 유상증자도 활발하게 이뤄진 영향이다.

세부적으로 살펴보면 지난해 IPO 건수는 역대 최대 규모인 110건으로 전년 대비 23건 증가했으며, IPO 규모도 14조5225억원으로 같은 기간 219.8%(10조6984억원)나 급증했다. 이는 이전 최대치인 2017년(5조8893억원)의 세배에 육박한다.

이는 증시 호황으로 ▲크래프톤(2조8008억원) ▲카카오뱅크(2조5526억원) ▲카카오페이(1조5300억원) ▲현대중공업(1조800억원) 등 1조원 이상의 대형 IPO가 다수 발생한 데 기인한다.

유상증자 건수도 89건으로 전년 대비 19건 증가했으며, 규모도 14조5678억원으로 같은 기간 105.4%(7조4755억원)나 증가했다. 이는 ▲대한항공(3조3160억원) ▲한화솔루션(1조3461억원) ▲삼성중공업(1조2825억원) ▲포스코케미칼(1조2735억원) 등 운영·차환자금 조달을 위한 상장기업 등의 유상증자가 활발했기 때문이다.

![연도별 회사채 발행 추이(조원) [자료=금융감독원]](https://nimage.g-enews.com/phpwas/restmb_allidxmake.php?idx=5&simg=20220125175749055299d71c7606b21814418986.jpg) 이미지 확대보기

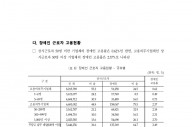

이미지 확대보기또한 지난해 회사채 발행 규모는 202조3890억원으로 전년 대비 10.3%(18조8222억 원) 증가했다.

지난해 금융채 발행은 2194건, 139조6126억원으로 전년 대비 222건, 15.7%(18조9531억원)씩 증가했다. 다만 자산유동화증권(ABS) 발행은 914건, 16조534억원으로 같은 기간 124건, 23%(4조7989억원)씩 감소했다.

이밖에 지난해 기업어음(CP) 및 단기사채 발행액은 1656조4262억원으로 전년 대비 18.2%(255조4120억원) 증가했다. 이 중 CP 발행실적은 413조327억원으로 11.2%(41조4406억원) 증가했으며, 단기사채 발행액도 1243조3935억원으로 같은 기간 20.8%(213조9714억원) 증가했다.

신민호 글로벌이코노믹 기자 sho634@g-enews.com

![[뉴욕채권] 지표 호조에 美 국채 수익률 큰 폭 상승...10년물 4....](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20240419053932038683bc914ac7112232215111.jpg)

![[모닝픽] 아르헨 살타 의회, 포스코 광산 활동에 대한 보고서 요...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2024041905430507165e8b8a793f7210178127232.jpg)