동원산업 주가 바닥권 기업가치 떨어져 vs 동원엔터프라이즈 배당금 수익 급증하며 영업이익 증가로 기업가치 높여져…오너가에 유리한 합병으로 소액주주 반발도

이미지 확대보기

이미지 확대보기동원산업은 오는 8월 30일 임시주주총회를 열어 동원엔터프라이즈와의 합병을 처리할 예정입니다. 동원산업과 동원엔터프라이즈의 합병비율은 1 대 3.8385530입니다.

합병비율을 결정할 때 가장 중요한 변수는 합병가액입니다. 합병가액이 높으면 상대적으로 많은 비율의 주식을 받을 수 있기 때문에 유리합니다. 반대로 합병가액이 낮으면 기업가치가 상대적으로 낮은 것으로 평가돼 적은 비율의 주식이 돌아갑니다.

기업의 합병이 이뤄질 때에는 오너가의 지분이 많은 기업의 합병가액이 상대적으로 높게 나타나는 경우가 일반적입니다. 오너가의 지분이 많은 기업의 합병가액이 높을수록 오너가는 더 많은 지분을 가져갈 수 있기 때문입니다. 오너가의 지분이 줄어드는 합병은 오너가에서 추진하지 않을 가능성이 높습니다.

상장사인 동원산업은 자본시장과 금융투자업에 관한 법률 제165조의4 및 동법 시행령 제176조의5 제1항 제1호 및 제2호에 의거하여 주식시장에서 거래되는 시가를 기준으로 합병가액을 산정합니다.

반면 피합병법인인 동원엔터프라이즈는 비상장법인으로 자본시장과 금융투자업에 관한 법률 제165조의4 및 동법 시행령 제176조의5 제1항 제2호에 의거하여 외부평가기관의 평가를 받아 자산가치와 수익가치를 가중산술평균한 가액을 합병가액으로 정합니다.

동원산업의 합병가액은 지난 3월 7일부터 4월 6일까지의 1개월간 가중평균 주가 23만2848원, 3월 31일부터 4월 6일까지의 1주일 가중평균 주가 25만3034원, 최근일인 4월 6일의 주가 26만1000원을 산술평균해 합병가액 24만8961원으로 결정됐습니다. 동원산업의 합병가액 산정 기준일은 이사회 결의일인 4월 7일의 하루 전날인 4월 6일입니다.

동원산업의 합병가액 산정 기간에 포함된 3월 7일의 종가는 20만8500원으로 52주 최저가인 20만5000원에 근접할 정도로 바닥권에 놓여 있었습니다.

동원산업의 지배구조는 지난해 말 현재 지주회사인 동원엔터프라이즈가 지분 62.72%를 보유하고 있습니다.

반면 동원엔터프라이즈는 김남정 부회장이 지분 68.27% 갖고 있고 김 부회장과 특수관계인의 비중이 99.56%에 달합니다. 오너가에서 100%에 가까운 지분을 소유하고 있는 기업입니다.

비상장회사인 동원엔터프라이즈는 외부평가기관(안진회계법인)의 평가를 받아 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균한 가액을 합병가액으로 산정했습니다.

동원엔터프라이즈는 자산가치 19만1311원, 수익가치 19만1009원으로 본질가치가 19만1130원으로 나타났습니다.

외부평가기관은 합병법인의 지난해 말 종료하는 회계연도의 한국채택국제회계기준(K-IFRS)에 의하여 작성된 감사받은 별도재무상태표 및 주가자료와 피합병법인의 지난해 말 종료하는 회계연도의 한국채택국제회계기준에 의해 작성된 감사받은 별도재무상태표 및 피합병법인의 2021년 이후 사업계획 등을 검토했다고 밝혔습니다.

동원엔터프라이즈가 합병가액을 높게 평가받으려면 자산가치와 수익가치가 높을 때 합병을 추진하는 것이 유리합니다.

자산가치는 자본과 부채로 구성되기 때문에 단기간내 큰 변화를 끌어내기가 어려우나 수익가치는 영업이익이 가장 중요한 변수가 됩니다. 영업이익이 클 때 수익가치를 평가하면 기업가치가 높게 나타날 수 있습니다.

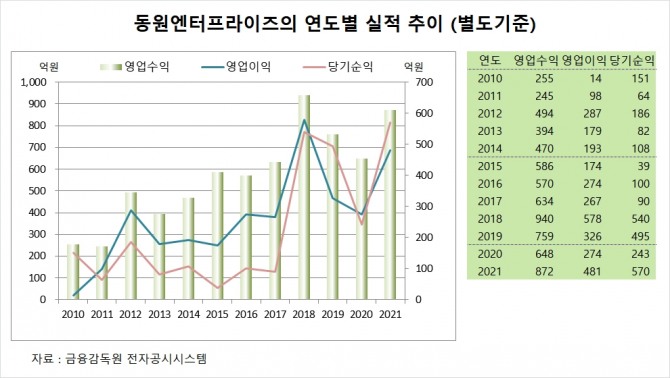

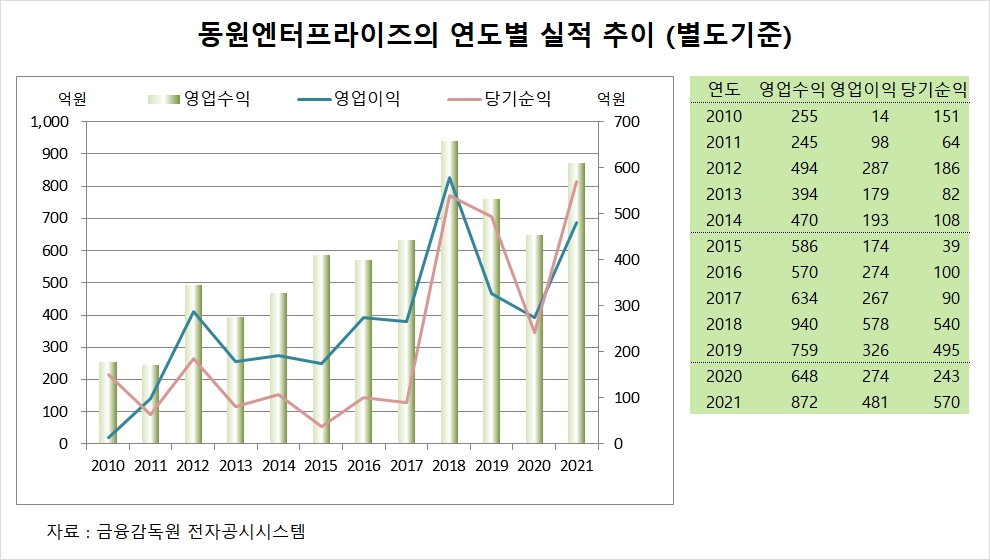

동원엔터프라이즈는 지난해 별도기준 영업수익(매출액)이 872억원, 영업이익이 481억원, 당기순이익이 570억원을 각각 기록했습니다. 영업수익은 전년도에 비해 34.6% 성장했지만 영업이익은 75.5%로 급증하면서 매출액 성장률을 2.2배 가량 뛰어넘었습니다.

증권가에서는 동원엔터프라이즈의 지난해 영업이익이 높게 나타나면서 동원산업과의 합병에서 상대적으로 높은 합병가액을 인정받았을 것으로 관측하고 있습니다.

동원엔터프라이즈의 지난해 영업수익(매출액) 세부 내역은 △용역매출 272억원 △상표권수익 131억원 △보증수수료 수익 21억원 △배당수익 448억원 등 872억원 규모이며 배당수익이 전체의 절반 이상을 차지하고 있습니다.

동원엔터프라이즈의 지난해 배당수익 448억원은 2020년의 232억원에 비해 2배 가까이 급증한 것도 눈길을 끌고 있습니다.

증권가에서는 동원그룹이 동원산업의 주가가 바닥권에 놓여 있는데 비해 지주회사인 동원엔터프라이즈는 많은 배당금을 받아 수익가치를 높이는 방식으로 기업가치를 높여 동원엔터프라이즈에 유리한 합병구도를 만들었다는 지적도 나오고 있습니다.

동원산업의 주주총회를 앞두고 일부 소액주주들은 동원산업과 동원엔터프라이즈의 합병가액 산출 등을 비롯해 합병의 투명성 문제를 거론하며 합병에 반발을 보이는 것으로 알려졌습니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

![[뉴욕증시] 빅테크 강세 속 3대 지수 상승](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026022602232607989be84d87674118221120199.jpg)