이미지 확대보기

이미지 확대보기미 상업용 부동산발 금융권 후폭풍

미국 부동산 가격은 지난 10년간 50% 정도 올랐다. 미국 상업용 부동산에 대한 대출도 2010년부터 지난해까지 2배 늘어났다. 같은 기간 30% 정도 늘어난 유럽의 대출 규모를 크게 앞서고 있다. 미국 상업용 부동산 대출 주체는 중소은행들이다. 지난해 3월 실리콘밸리은행(SVB) 파산 이후 중소은행의 영업환경은 악화일로다. 5.5%의 기준금리에다 20%에 이르는 상업용 부동산 공실률로 인해 가격이 장부가 아래로 내려간 상태이기 때문이다.

미국 상업용 부동산 시장 규모는 명목 GDP의 90% 수준이다. 부동산 대출 기준은 2008년 리먼 파산 당시와 흡사하다. 한마디로 대출도 만기연장도 어렵다. 만기도래하는 대출을 연장해주지 못하면 미국 경제도 타격을 피할 수 없는 구조다. 1조5000억 달러가 넘는 세계 부동산투자신탁(REIT)의 70%는 미국 몫이다. 미 상업용 부동산 대출 부실로 뉴욕커뮤니티뱅크, 일본 아오조라은행, 독일 도이체방크 등이 거액의 대손충당금을 쌓은 이유다.

국내 은행 보험 등 금융사의 해외 부동산 대체투자는 55조8000억원 규모다. 그것도 미국과 유럽 부동산에 집중돼 있다. 상당액의 부실이 불가피하다. 국민·신한·하나·우리·농협 등 5대 금융그룹의 해외 부동산 투자액 20조3868억원 중 평가손실만 1조원 규모다. 여기에 수익증권과 펀드 투자분 10조4446억원의 자산 평가액은 9조3444억원이다. 평가 수익률은 마이너스 10.53%다.

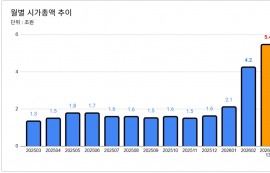

국내 부동산도 지난 5년간 80%나 상승했다. 서울 평균 주택가격은 12억4000만원으로 평균 소득의 8.9배 수준이다. 국내 부동산 대출을 통해 5대 금융그룹이 거둔 이자수익은 49조1994억원 규모다. 국내 수익이 해외 부동산 투자에 공격적으로 나설 수 있게 만든 셈이다. 특히 초저금리 국면에서 고금리로 전환하는 시기를 놓친 게 해외 부동산 투자에 실패한 근본 요인이다. 원인 분석에 실패하면 미래도 없다.