이미지 확대보기

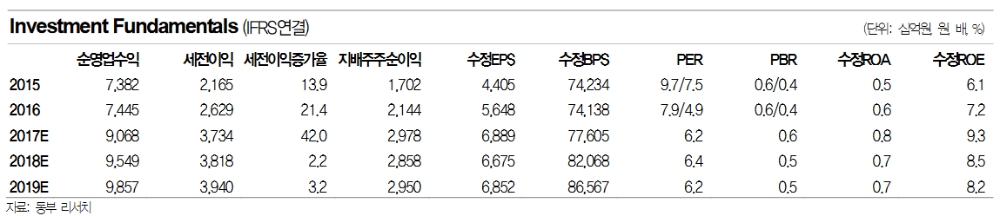

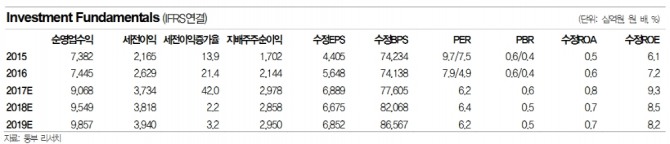

이미지 확대보기이병건 동부증권 연구원은 "KB손해보험과 KB캐피탈의 완전자회사를 통한 이익 증가분을 일단 지분법 이익으로 약식 반영해 추정실적을 변경했으며 타겟 주가순자산비율(PBR)을 0.9배로 올려 목표주가를 상향했다"며 "현재 추진 중인 주식교환이 완전리 마무리되는 대로 상세 내용을 반영해 추정실적을 미세조정할 예정"이라고 밝혔다.

이 연구원에 따르면 타겟 PBR을 상향한 것은 신주발행 없이 완전자회사화를 통해 올해부터 내년까지 은행권에서 가장 높은 순이익과 주주환원 수준으로 복귀할 것으로 기대된다는 점을 반영해 신한지주 대비 할인폭을 축소했기 때문이다.

그는 "KB금융의 보통주자본비율이 글로벌 수준으로도 매우 높다"며 "여기에 배당성향이 아직은 25%를 넘지 못하고 있다는 점을 생각하면 대폭적 배당증가 가능성이 기대된다"고 말했다.

그는 "투자주식 매각이익이 이미 실적전망에 반영된 경쟁사와는 달리 아직 추정에 반영되지 않은 주식매각이익이 하반기 반영되며 실적이 현재 추정치보다 올라갈 가능성도 충분하다"며 "아울러 14%를 넘는 보통주자본비율을 바탕으로 향후 주주가치를 증대시키기 위한 비유기적 성장의 가능성도 열려 있는 것으로 기대한다"고 덧붙였다.

유병철 기자 ybsteel@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.