전환우선주(CPS)와 상환전환우선주(RCPS)에 대한 투자자들의 관심이 커지고 있다. 마켓컬리를 운영하는 컬리가 상장을 추진하는 가운데 상환전환우선주에 대한 평가 문제로 당기순손실이 확대된 것으로 알려진 영향이 크다.

5일 금융투자업계에 따르면 컬리의 지난해 매출액(연결기준)은 전년 대비 64% 증가한 1조5614억원이다. 하지만 영업적자는 2177억원, 당기순손실은 1조 2903억원으로 전년 대비 크게 확대됐다.

당기순손실이 늘어난 것은 상환전환우선주를 부채로 인식함에 따라 회계적으로 금융부채 평가손실이 발생한데 따른 것이다. 다만, 이 회사의 우선주는 2021년말 보통주로 전환돼 올해부터 관련 회계상 이슈는 없을 것으로 전망된다.

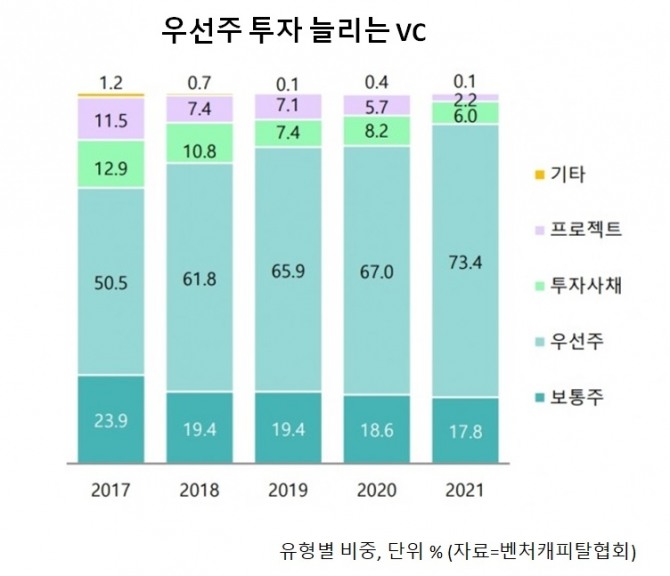

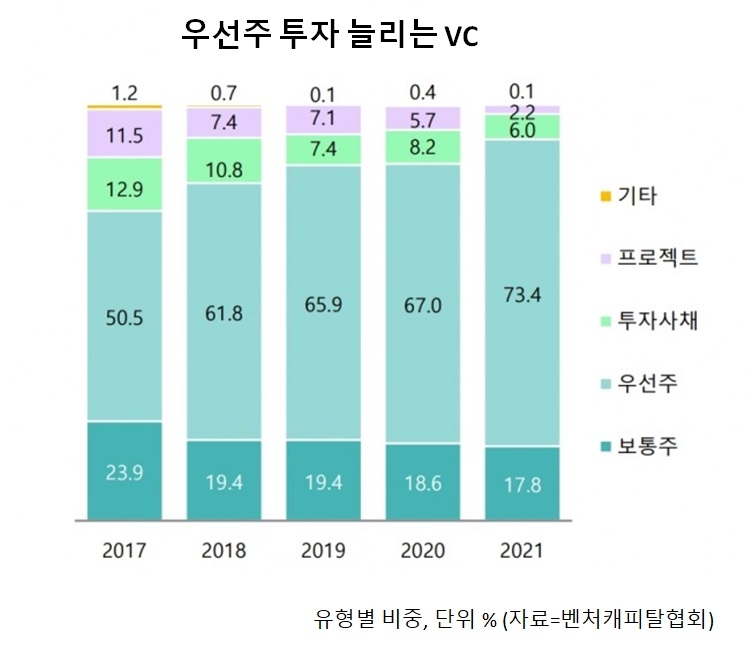

우선주에 대한 투자는 벤처캐피탈이 스타트업에 투자할 때 가장 선호하는 유형이다. 벤처캐피탈 업계는 지난 5년간 신규투자를 하면서 우선주 투자를 가장 선호했으며 그 비중도 지속적으로 확대했다. 지난 2017년 50.5%였던 우선주 투자 비중은 2018년 61.8%로 급등한데 이어 2019년 65.9%, 2020년 67.0%로 커지더니 지난해의 경우 73.4%로 높아졌다.

우선주 투자 가운데 전환우선주와 상환전환우선주가 차지하는 비중이 작지 않다.

기업들은 일반적으로 보통주와 우선주로 나눠 주식을 발행하게 되는데, 의결권을 행사할 수 있는 것이 보통주이고 우선주의 경우 의결권이 없는 것이 일반적이다.

전환우선주는 우선주의 형태이지만 일정 기간이 지난 후 보통주로 전환할 수 있는 주식을 말한다. 전환우선주는 일반적으로 경영권 보호 장치의 하나로 우호 지분을 확보하기 위해 발행되기도 한다.

전체 우선주의 25% 범위 내에서 발행할 수 있으며 , 정관에 규정될 경우 이사회 결의로 발행해 우호적인 제3자에 배정이 가능하다.

지난 2019년 신한금융지주는 국내 금융지주사 최초로 전환우선주를 발행했다. 전환우선주는 전액 자본으로 인정되고, 상환 부담도 없어 발행사에 보다 유리한 자금 조달 방법으로 꼽히고 있는 주식 발행 방법이다.

상환전환우선주는 일정 조건에 따라 채권처럼 만기에 투자금 상환을 요청할 수 있는 상환권과 우선주를 보통주로 전환할 수 있는 전환권을 가진 주식이다.

국제회계기준(IFRS)에서는 상환 의무가 있는상환전환우선주(RCPS)를 부채로 본다. 일례로 지난 2019년 `토스` 운영사인 비바리퍼블리카가 기존의 상환전환우선주로 인해 인터넷전문은행 심사에서 인가를 받지 못하게 되자 임시 주주총회를 열어 기존 투자자가 보유하던 상환전환우선주 전량을 IFRS에서 자본으로 인식되는 전환우선주(CPS)로 변경하기도 했다.

정준범 글로벌이코노믹 기자 jjbkey@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.