이미지 확대보기

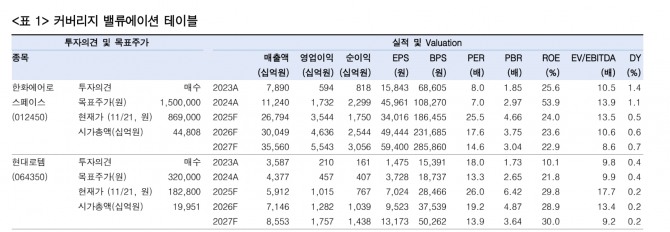

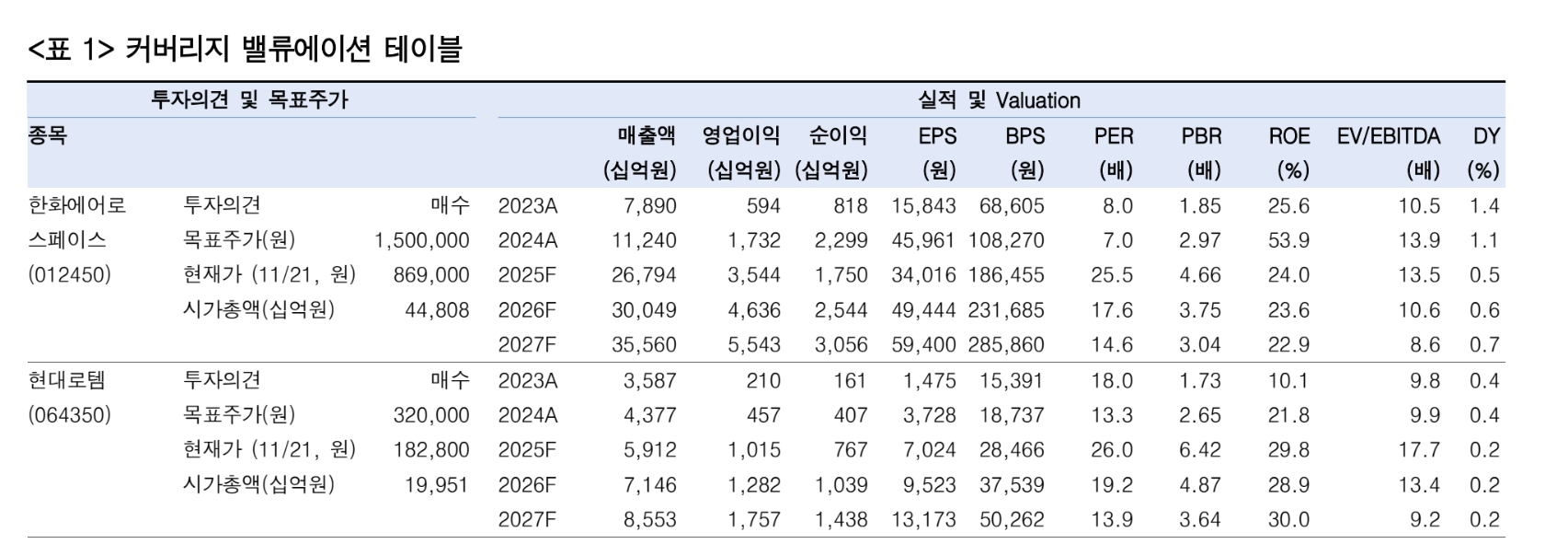

이미지 확대보기최선호주로는 2026년 가시화될 프로젝트가 다수 존재하는 현대로템을 제시했다. 차선호주로는 중동 등 광범위한 수출 파이프라인을 확보한 한화에어로스페이스를 꼽았다. 각각 목표주가는 주당 32만원, 150만원이다.

장남현 한국투자증권 연구원은 이날 공개한 '방위산업 2026년 연간전망 : The Gap Filler' 보고서에서 "수출이 빠르게 늘어날수록, 해외 매출 증가에 따른 이익률 개선 폭이 클수록 주가는 빠르게 상승한다"며 "2026년 한국 방산업종은 이 두 가지 핵심 변수를 모두 충족할 것"이라고 진단했다.

아울러 "첫 번째 핵심 변수인 이익률 상승폭에 대한 실마리는 2025년 실적에서 찾을 수 있다"며 "고마진 사업으로 분류되는 폴란드 사업에 더해 기타 수출 사업의 영업이익률 역시 업체 가이던스를 상회했다"고 덧붙였다.

이미지 확대보기

이미지 확대보기한화에어로스페이스의 경우 기타 수출 사업의 3분기 영업이익률이 38%를 웃돈다. :LIG넥스원 역시 25% 이상으로 추산된다.

장 연구원은 "또 다른 핵심 변수인 수출 증가 속도 역시 빨라질 것"이라며 "공급 부족 현상이 지속되고 있기 때문"이라고 판단했다. 최소 시나리오에서 유럽은 연간 전차 122대, 장갑차 679대 생산이 필요하지만, 현재 생산능력은 목표치의 41%, 32%에 불과하다.

장 연구원은 "중동 국가들이 주요 공급자들의 우선순위에서 밀려난 점을 언급하며 "한국 업체들은 빠른 납기 경쟁력을 바탕으로 유럽과 중동의 공급 부족 현상을 동시에 해결할 수 있다"고 내다봤다.

또 "한국 방산업체들은 2027년까지 유럽업체와 비교해 높은 이익 증가율을 기록할 것으로 추정된다"며 "현시점에서 적용되는 밸류에이션 할인은 타당하지 않다고 판단한다"고 부연했다.

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[뉴욕증시] 美 경제지표·日銀 통화정책 '촉각'](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025121308002108093be84d87674118221120199.jpg)