바이오젠 보유 삼성바이오에피스 지분 가치는 2020년 기준 EV/EBITDA 적용시 약 8560억~1조2900억원 추정…2015년 DCF로 평가할 땐 전체 기업가치 5조원 달해

이미지 확대보기

이미지 확대보기삼성바이오는 지난 1월 28일 이사회를 열어 미국 바이오젠이 보유하고 있던 삼성바이오에피스 지분을 전량 인수하기로 결의했습니다.

삼성바이오는 미 바이오젠이 보유한 삼성바이오에피스 주식 1034만1852주(지분 50%-1주)를 2조7655억2000만원(약 23억 달러)에 매입할 계획입니다.

삼성바이오가 매입하는 삼성바이오에피스의 1주당 매입가격은 26만7410원으로 액면가 5000원에 비해 53.5배에 달하는 금액입니다.

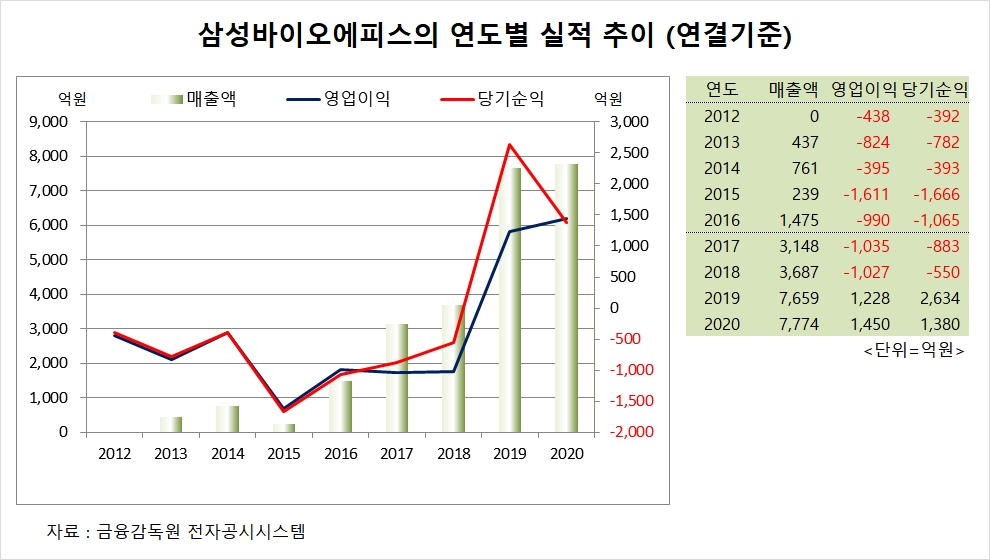

삼성바이오에피스는 지난 2019년부터 영업이익이 흑자로 돌아섰고 연결기준으로 2019년 1228억원, 2020년 1450억원의 영업이익 흑자를 기록했습니다.

삼성바이오에피스의 주주분포는 삼성바이오가 지분 50%+1주, 바이오젠이 지분 50%-1주로 절반씩의 지분을 갖고 있습니다.

삼성바이오에피스의 지난해말 기준 연결기준 재무상태는 자본금 1034억원, 자본총계 8026억원, 부채총계 1조8154억원, 자산총계 2조6180억원 규모입니다.

M&A(인수합병) 시장에서 가장 단순한 기업가치 평가 방법으로는 자산총계에서 부채총계를 뺀 기업가치 측정방법이 있습니다. 삼성바이오에피스의 자본총계인 8026억원 규모를 기업가치로 평가하는 방법입니다. 바이오젠은 삼성바이오에피스의 지분 50%를 갖고 있어 삼성바이오에피스의 지분 가치가 4013억원에 달한다는 계산방식입니다.

삼성바이오에피스의 연결기준 2020년 영업이익은 1450억원, 감가상각비 130억원, 무형자산상각비 453억원, 순금융비용 117억원 등으로 EBITDA는 약 2150억원 규모로 추정됩니다. 여기에 M&A 업계의 평균 EV/EBITDA 8~12배를 적용하면 EV는 1조7120억~2조5800억원 상당에 달합니다.

바이오젠은 삼성바이오에피스의 지분 50%를 갖고 있어 EV/EBITDA를 기준으로 한 가치평가로는 약 8560억~1조2900억원 규모에 이릅니다.

삼성바이오가 사들이는 삼성바이오에피스의 바이오젠 지분 50%-1주는 2조7655억2000만원 규모이며 삼성바이오는 1차로 유상증자를 통해 자금을 조달할 예정입니다.

삼성바이오의 지난해 9월 말 지분분포는 삼성물산이 지분 43.44%, 삼성전자가 지분 31.49%를 보유하고 있습니다. 국민연금공단은 지분 약 5.66%를 갖고 있습니다.

삼성바이오가 삼성바이오에피스의 바이오젠 지분 인수를 전액 유상증자로 조달할 경우 삼성물산과 삼성전자의 현금이 동원되어야 하며 이는 삼성물산과 삼성전자의 주주들에게 배당할 수 있는 현금이 줄어들 수 있는 결과를 가져올 수 있습니다.

삼성바이오는 지난 2015년 삼성바이오에피스 투자 지분에 대한 지배력이 상실되어 처분 손익이 4조5436억1053만5000원에 달했다고 밝힌 바 있습니다.

삼성바이오는 삼성바이오에피스의 취득 주식의 공정가치가 4조8085억7836만7000원이며 지배력 상실 시점의 순자산 2905억3181만원을 제외하고 비지배지분 255억6320만5000원과 당기손익으로 재분류되는 포괄손익 77만3000원을 더한 금액이라고 설명했습니다.

삼성바이오에피스의 지난 2015년 실적은 연결기준으로 매출액 239억원, 영업이익 –1611억원, 당기순이익 –1666억원을 기록했습니다.

삼성바이오는 2015년 삼성바이오에피스의 가치를 장부가치가 아니라 공정가치로 평가했고 삼성바이오에피스는 약 5조3000억원의 가치를 갖는 기업으로 평가됐습니다. 삼성바이오는 에피스로부터 약 4조5000억원의 처분 손익을 얻게 됐습니다.

삼성바이오는 당시 삼성바이오에피스의 기업가치를 평가하면서 현금흐름할인법(DCF)을 적용해 논란을 빚기도 했습니다. DCF는 몇몇 전제조건을 세워놓고 나중에 회사가 벌어들일 현금을 추정하는 방식이어서 회사가 실제 얼마를 벌어들일지 추정하는 것 자체가 어렵기 때문입니다.

삼성바이오에피스의 기업가치가 5조원 규모로 나타나려면 매년 수천억원의 이익이 발생해야 하나 삼성바이오에피스는 2019년 1228억원의 영업이익 흑자가 처음으로 발생하면서 흑자 전환했습니다.

한편으론 삼성바이오는 1년후인 2016년 IPO(기업공개)를 추진하면서 공모가를 정할 때에는 DCF에 따른 기업평가방법을 적용하지 않았습니다.

삼성바이오에피스의 기업가치 평가는 단순한 분식회계 의혹에 머물러 있지 않고 언제든지 이재용 부회장의 삼성그룹 경영권 승계 문제로 비화될 수 있습니다.

일각에서는 삼성바이오가 논란이 된 삼성바이오에피스의 회계처리 변경과 기업가치 평가를 투명하게 처리하지 않고 첫 단추를 잘못 끼움으로써 재판으로까지 이어지면서 삼성그룹의 발목을 잡게 됐다고 지적하고 있습니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

![[뉴욕증시] 엔비디아 급락으로 혼조세 마감](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026022703563309056be84d87674118221120199.jpg)