기업가치 평가에 지난해 급증한 영업이익 이용한 EV/EBITDA 방법 적용…EV/EBITDA는 비교대상기업 에스원의 5.85에 비해 2.5배 가량 높은 14.86 적용

이미지 확대보기

이미지 확대보기SK쉴더스는 이번 IPO(기업공개)를 통해 2710만2084주(신주 1445만4445주, 구주매출 1264만7639주)를 공모합니다. 1주당 공모 희망가는 3만1000~3만8800원입니다. 액면가는 500원입니다. 공모를 마치면 SK쉴더스 주식은 오는 19일 유가증권시장에 상장됩니다.

공동대표주관회사는 NH투자증권, 모간스탠리인터내셔날 서울지점, 크레디트스위스권 서울지점이며 공동주관회사로 KB증권이 참여합니다. 인수회사로는 SK증권, 대신증권, 미래에셋증권, 삼성증권이 이름을 올렸습니다.

SK쉴더스는 사이버보안, 융합보안, 물리보안, 안전 및 케어 등 4대 부문의 사업을 영위하고 있습니다. SK쉴더스의 매출의 절반 이상은 물리보안인 ADT캡스(에이디티캡스)에서 발생하고 있습니다.

SK쉴더스(구 SK인포섹)는 지난해 3월 4일을 기일로 경영효율성 제고를 위해 종속기업인 에이디티캡스를 흡수합병하면서 에이디티캡스로 사명을 바꿨고 지난해 10월 26일 회사명을 에이디티캡스에서 SK쉴더스로 변경했습니다.

SK인포섹은 지난 2018년 12월 보안사업 시너지 창출 및 융합보안 사업역량을 강화하여 기업가치를 제고한다는 명분으로 SK텔레콤의 100% 자회사로 편입됐습니다.

SK쉴더스는 SK텔레콤의 100% 자회사로 편입된 후 에이디티캡스 흡수합병, SK텔레콤 인적분할, 사명 변경 등 2년 4개월여동안 변화를 거듭했고 이번 공모에서는 신주 공모와 함께 구주매출도 할 수 있는 기회를 맞게 됐습니다.

SK쉴더스는 이번 공모에서 경쟁기업이라 할 수 있는 에스원의 EV/EBITDA(기업가치/세금·이자지급전이익)가 5.85 배수인데 SK쉴더스의 EV/EBITDA는 14.86 배수를 적용해 지나치게 높은 배수가 적용된 것이 아니냐는 지적이 나오고 있습니다.

이와 함께 기업가치를 측정하는 방법 중 SK쉴더스의 영업이익이 급증한 지난해를 기준으로 EV/EBITDA가 적용돼 SK쉴더스에 유리한 평가방법이 적용됐다는 논란을 빚고 있습니다.

일반적으로 주식시장에서 기업의 가치를 평가하는 방법으로는 절대가치 평가방법과 상대가치 평가방법이 있습니다.

절대가치 평가방법으로는 미래현금흐름의 현재가치할인모형(DCF)과 본질가치평가법이 있습니다.

현재가치할인모형은 미래에 실현될 것으로 예상되는 기업의 연도별 현금흐름을 추정하고 이에 적정한 할인율을 적용하여 현재가치를 산정하는 평가방법이나 평가자의 주관이 개입될 경우 평가 지표로서 유의성을 상실할 우려가 있습니다.

본질가치평가법은 최근 사업연도의 자산가치와 향후 2개년 추정실적을 기준으로 한 수익가치를 1과 1.5의 가중치를 두어 산출하는 평가방법입니다. 향후 2개년간 추정손익에 의해 산정되는 수익가치는 평가자의 주관 개입 가능성이 있습니다.

SK쉴더스는 절대가치 평가법을 적용하지 않았고 상대가치 평가법 가운데 EV/EBITDA 방법을 적용했습니다.

상대가치 평가방법은 PSR(주가매출비율) 비교, PER(주가수익비율) 비교, EV/EBITDA 비교, PBR(주가순자산비율) 비교 등의 방법이 있습니다.

SK쉴더스의 공동대표주관회사인 NH투자증권, 모간스탠리인터내셔날 서울지점, 크레디트스위스권 서울지점과 공동주관회사로 KB증권은 SK쉴더스의 주당가치를 평가하는데 지난해 실적 가운데 영업이익을 중심으로 하는 EV/EBITDA 방법을 가치평가에 활용했습니다.

EV/EBITDA 비교는 주식시장에서 가장 널리 활용되는 가치평가 방법이지만 SK쉴더스는 지난해 영업이익이 급증하면서 기업가치 평가가 왜곡될 수 있다는 지적이 나오고 있습니다.

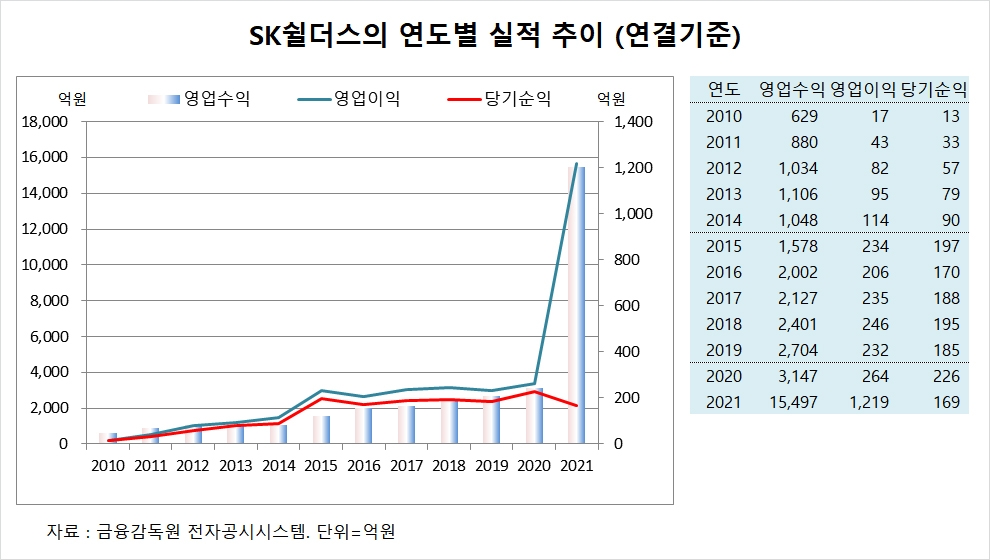

SK쉴더스는 지난해 연결기준 영업수익(매출액)이 1조5497억원, 영업이익 1219억원, 당기순이익 169억원을 기록했습니다. 2020년에는 연결기준 매출액 3147억원, 영업이익 264억원, 당기순이익 226억원으로 나타났습니다.

SK쉴더스의 지난해 영업수익은 전년도에 비해 5배 가량 늘었고 영업이익은 4.6배 급증했습니다. 지난해 당기순이익은 영업이익의 14% 수준에도 못미치고 있고 전년도에 비해 오히려 줄었습니다.

SK쉴더스는 지난해 매출액이 급증한데 대해 사업보고서에서 연결실체의 경영진이 2020년 말까지 시스템보안부문과 물리적보안부문을 별도의 영업부문으로 식별했으나 2021년부터 단일의 보고부문인 보안서비스부문으로 보고하고 있기 때문이라고 공시했습니다.

SK쉴더스는 지난해 높은 영업이익 덕분에 EBITDA가 3815억8700만원, 주당 평가가액이 4만6679원 수준으로 산정됐습니다.

SK쉴더스는 주당 평가가액 4만6679원에 할인율 33.59~16.88%를 적용해 공모희망가격 3만1000~3만8800원을 도출했습니다.

SK쉴더스가 지난 2020년 재무제표를 기준으로 IPO를 추진했다면 영업이익이 지난해의 22% 수준에 불과해 공모희망가격은 큰 폭으로 떨어질 수 밖에 없습니다.

SK쉴더스가 당기순이익이 주축인 PER 방법으로 공모가격을 산정했다면 지난해 당기순이익이 169억원에 불과해 공모가 또한 크게 낮아질 것으로 보입니다.

SK쉴더스가 이번 공모가 산정에서 비교대상 그룹으로 포함시킨 에스원의 경우 지난해 연결기준 당기순이익은 1290억원으로 SK쉴더스의 당기순이익의 7.6배에 달합니다. 에스원은 지난해 연결기준 매출액 2조3125억원, 영업이익 1797억원을 기록했습니다.

일각에서는 SK쉴더스의 공모를 위한 기업가치 평가에서 영업이익이 급증한 지난해 실적을 기준으로 EV/EBITDA 방법을 적용해 기업가치가 고평가될 가능성이 있다고 지적하고 있습니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

![[뉴욕증시] 엔비디아 급락으로 혼조세 마감](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026022703563309056be84d87674118221120199.jpg)