이미지 확대보기

이미지 확대보기과연 우리나라 주식시장은 얼마나 저평가돼 있는 것일까?

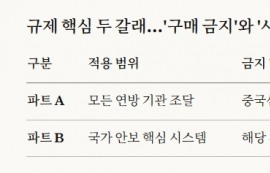

자본시장연구원이 지난해 2월 발표한 '코리아 디스카운트 원인분석' 보고서에 따르면, 전 세계 주요 45개국과 비교 분석한 결과 우리나라의 PBR(주가순자산비율)은 선진국의 52%, 신흥국의 58%에 불과할 정도로 충격적이다.국내 주식이 상대적 저평가 상황에 몰린 것에는 다양한 이유가 있지만 미흡한 주주환원 수준, 저조한 수익성과 성장성 등이 주요 원인으로 추정될 뿐이다. 실제 MSCI 주요국 지수 기준의 12개월 선행 PBR을 살펴보더라도 전 세계 평균이 2.8배인 데 비해 우리나라는 0.99배로 1배를 밑돌고 있는 수준이다.

금융당국은 최근 가진 '금융위원회, 금융감독원, 증권업계' 간담회 자리에서 김주현 금융위원장이 "기업의 주주가치 제고 노력을 독려·지원하기 위한 기업 밸류업 프로그램을 도입·운영하겠다"고 선언했다. 이와 같은 제도를 도입함으로써 기업이 자체적으로 저평가된 이유를 분석하고 대응 전략을 마련해 기업가치 제고 및 주주와의 소통을 유도하겠다는 취지다. 최근 시장에서는 일시적으로 저PBR 주에 관심이 몰리면서 관련주들이 들썩이고 있는 형국이다.

이번 밸류업 프로그램은 일본의 대책을 일부 벤치마킹한 것으로 보인다. 앞서 지난해 3월, 일본 도쿄증권거래소가 프라임·스탠더드 시장 상장사 3300여 개에 대해 PBR 1 미만 기업의 경우 개선 방안을 공시하도록 요구하는 등 기업 지배구조 개선을 위해 발표한 대책을 일부 참고한 것으로 보인다. 실제로 토요타 자동차, 소프트뱅크, 미쓰비시UFJ 파이낸셜 그룹 등 우리에게 잘 알려진 기업들조차 PBR 1 미만을 기록했고, 심지어 이들과 같은 우량기업들이 상장되어 있는 프라임시장 1800여 개 회사 중 거의 절반에 가까운 기업들이 PBR 1 미만이다.

지난해 일본 닛케이(Nikkei) 지수는 거의 30%나 급등하면서 글로벌 주요국 증시 중 가장 우수한 성과를 보였다. 또한 1990년 초 이후 무려 34년 만에 최고치를 달성하는 등 기업가치 제고와 적극적인 주주환원 정책의 긍정적 효과가 나타난 것으로 해석된다. 당국이 지금이라도 코리아 디스카운트 해소를 위해 적극 나서는 것은 긍정적이다.

지난해 일본 증시의 강세가 부럽기도 하지만 인위적인 증시 부양은 후유증을 몰고 올 수 있다. 기본에 충실한 정책 추진으로 코리아 디스카운트가 아닌 코리아 프리미엄을 받는 시장이 오길 기대한다.

정준범 글로벌이코노믹 기자 jjb@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.