한국투자증권 이경주 연구원은 “역사적으로 볼 때 경쟁사들이 농심의 가격 인상 3~4개월후에 제품가격을 따라 올렸다”면서 “이 시차 구간에서 농심이 점유율 하락을 막기 위해 마케팅비 지출을 늘릴 개연성이 크다”고 진단했다.

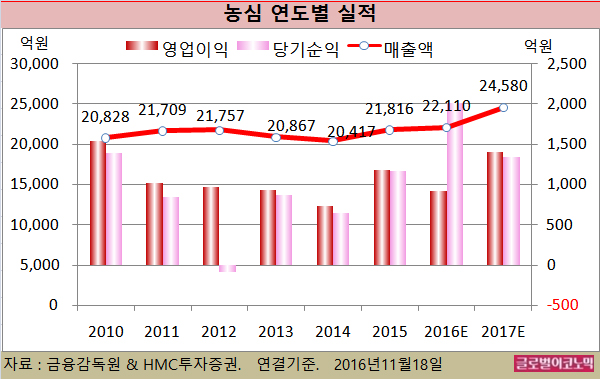

이 연구원은 농심의 올해 연결기준 매출액이 2조4580억원(전년비 +11.2%), 영업이익 1410억원(전년비 +53.3%), 당기순이익 1340억원(전년비 -33.3%)을 기록할 것으로 내다보고 있다.

2016년에는 연결기준 매출액이 920억원(전년비 +1.3%), 영업이익 920억원(-22.2%), 당기순이익 2010억원(전년비 +71.2%)에 이를 전망이다.

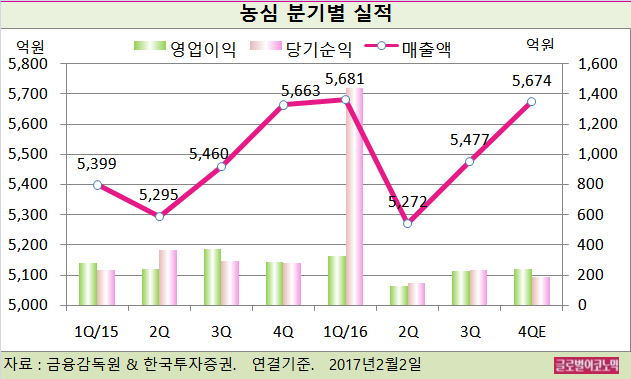

이 연구원은 농심의 연결기준 영업이익이 올 1분기 전년동기 대비 7.4% 증가한 348억원에 그치겠으나 2분기에는 전년동기에 비해 77.3% 급증한 220억원을 기록할 것으로 보인다.

농심의 2016년 4분기 연결기준 매출액은 5674억원(전년동기비 +0.2%), 영업이익 243억원(전년동기비 -15.8%), 당기순이익 190억원(전년동기비 -32.9%)에 이를 것으로 예상된다.

이 연구원은 농심의 지난해 4분기 영업이익이 시장 컨센서스인 255억원과 한국투자증권 추정치인 264억원보다 약간 작다고 평가했다.

영업이익이 감소하는 이유는 내수 라면 매출액이 전년동기대비 4.2% 줄어든 탓이다. 이번 분기의 프리미엄라면 매출액은 전분기의 320억원보다는 늘겠으나 전년동기의 415억원은 넘어서지는 못할 것으로 보인다.

반면 생수와 스낵 매출액의 성장세는 유지될 것으로 예상된다. 중국과 미국의 매출액도 전년동기대비 각각 16.2%, 16.0% 증가해 양호한 흐름을 이어갈 전망이다.

이 연구원은 지난해 4분기 영업이익률은 라면가격 인상 효과가 거의 반영되지 않은데다 경쟁이 치열해 전년동기 5.1%에서 4.3%로 하락할 것으로 분석하고 있다.

이 연구원은 경쟁사들이 가격을 올리지 않더라도 점유율 상승이 제한적일 것이며 가격을 올리지 않을 경우 유통업자에게 역차별을 당할 위험도 있기 때문에 제품가격을 인상할 것으로 보고 있다.

경쟁사들이 농심과 유사하게 제품가격을 5% 이상 올린다면 농심은 초기의 마케팅비 증가를 고려하더라도 연간 영업이익은 최소 300억원은 증가하게 된다.

중국지역 매출액은 2016년 위안화 기준으로 22.4%, 원화 기준 17.8% 증가한 1710억원을 기록할 것으로 예상된다. 중국 매출액은 2017년에도 전년대비 19.7% 고성장할 전망이다.

농심의 주가는 1일 종가 32만6000원으로 2016년 1월 22일의 고점 54만원에 비해 39.6% 하락한 수준에서 거래되고 있다.

이미지 확대보기

이미지 확대보기김대성 경제연구소 부소장 kimds@

![[일본증시] 닛케이평균, 반락...AI 관련주 중심으로 하락 압력 강...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250331134303088270c8c1c064d591524497.jpg)

![[KRX 금현물] 금 시세 '껑충'...1.4% 올라 1g당 19만4680원 마감](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025110716132701988edf69f862c11823513184.jpg)