원재료비 달마다 15% 폭등…고부가 특수소재 라인 ‘대이동’에 공급망 마비

엔비디아·애플 물량 확보 전쟁…연말 가격 2배 전망 속 ‘K-기판’ 반사이익

엔비디아·애플 물량 확보 전쟁…연말 가격 2배 전망 속 ‘K-기판’ 반사이익

이미지 확대보기

이미지 확대보기 이미지 확대보기

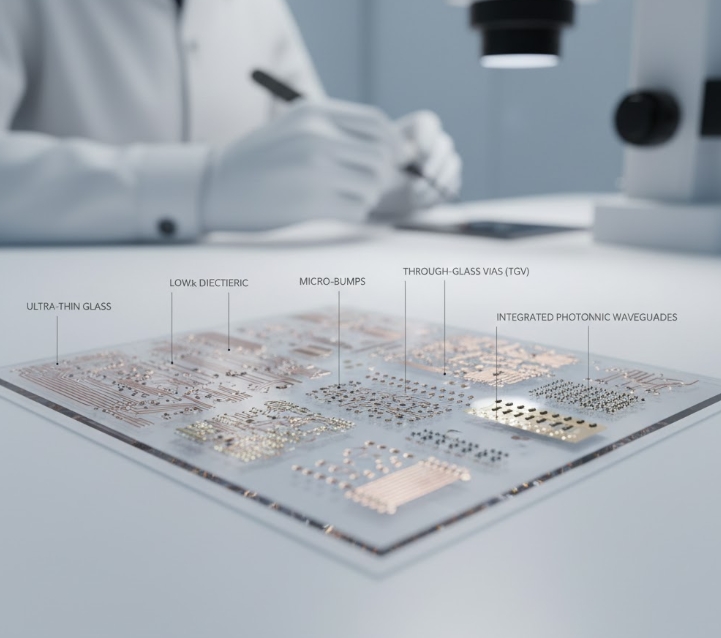

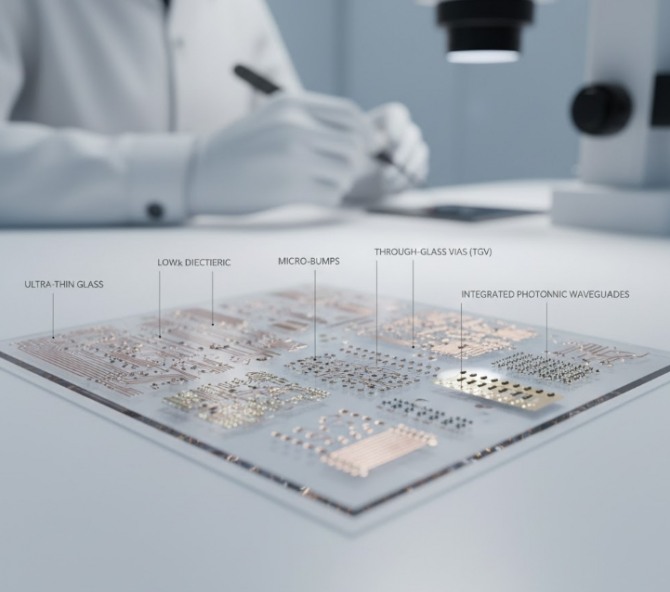

이미지 확대보기AI 시대를 지탱하는 뼈대 ‘Low Dk·Low CTE’

유리섬유 가격은 지난 2025년부터 누적 50% 이상 상승했다. 이러한 가격 강세는 소재 기업의 수익성을 개선하는 발판이 되었으나, 기판을 제조하는 PCB 업체에는 상당한 비용 압박으로 작용한다. 특히 일반 가전이나 자동차, 산업용 기기 수요가 주춤한 사이 AI 관련 주문이 폭발적으로 밀려들면서 시장의 무게중심이 급격히 이동하는 모양새다. 디지타임스는 보도를 통해 대만글라스, 풀텍, 난야플라스틱 등 주요 제조사가 달마다 10~15% 수준의 가격 인상을 단행하고 있다고 밝혔다.

공급망의 구조적 변화도 눈에 띈다. 반도체 패키지 기판(IC Substrate)과 고다층 PCB(MLB) 수요가 늘면서 저유전율(Low Dk), 저열팽창계수(Low CTE) 특성을 갖춘 특수 유리섬유가 품귀 현상을 빚고 있다.

유리기판에서 저유전율(Low Dk) 소재는 전기 신호가 기판을 통과할 때 손실되는 에너지를 최소화해 데이터 전송 속도를 높여주는 핵심 기술이다. 저열팽창계수(Low CTE)는 반도체가 열을 받을 때 기판이 휘거나 변형되지 않도록 잡아주는 성질을 뜻한다. 고성능 AI 칩일수록 열이 많이 발생하고 초고속 데이터 처리가 필수적이기에, 이 두 기능을 갖춘 특수 유리섬유는 ‘반도체의 아킬레스건’으로 불릴 만큼 중요하다.

업계 관계자들은 이러한 추세가 이어지면 올해 연말 가격은 현재의 두 배에 이를 것으로 내다본다. 특히 생산 공정을 특수 소재용으로 전환할 경우 전체 생산량(Yield)이 급감하는 구조적 한계 탓에 공급 부족은 내년까지 지속될 가능성이 크다.

이미지 확대보기

이미지 확대보기K-기판의 역설…비용 압박 넘어서는 ‘진입 장벽’의 기회

이러한 소재 대란은 국내 PCB 업계에 ‘양날의 검’이다. 원재료 가격 상승은 단기적인 비용 압박이지만, 거꾸로 기술력이 부족한 중소 업체들을 시장에서 도태시키는 ‘거름망’ 역할을 하기 때문이다.

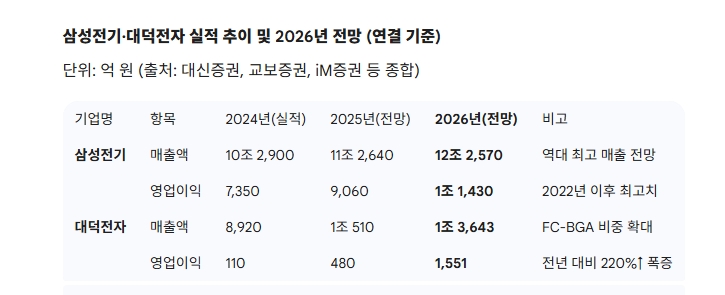

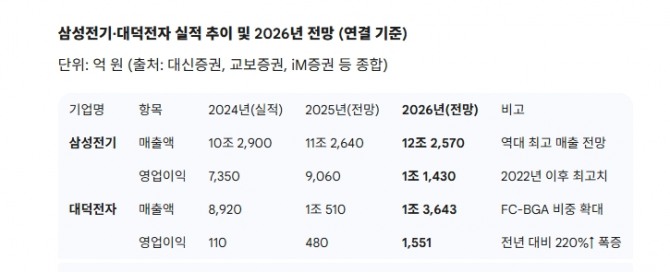

익명을 요구한 증권가 반도체 담당 연구원은 “소재 가격이 폭등할수록 빅테크 기업들은 안정적인 공급망을 갖춘 대형 기판사를 찾을 수밖에 없다”며 “삼성전기와 대덕전자는 이미 장기 공급 계약을 통해 물량을 확보해 둔 상태여서, 소재 가격 상승분을 판가에 반영하며 오히려 수익성을 극대화하는 구간에 진입했다”고 진단했다.

하반기 ASIC 수요 폭발이 분수령

2026년 2월 현재, 국내 기판 업계의 공장 가동률은 AI 반도체 수요 폭증에 힘입어 역대 최고 수준을 기록하고 있다. 삼성전기는 핵심 사업인 적층세라믹콘덴서(MLCC)와 패키지 기판(FC-BGA) 부문에서 '풀 가동' 체제에 돌입했다. 특히 AI 서버 및 전장용 제품 비중이 확대되면서 가동률이 95%를 상회, 사실상 100%에 근접했다.

대덕전자 역시 고다층 PCB(MLB)와 FC-BGA 생산 라인의 가동률이 급상승 중이다. 지난달 말 기준 FC-BGA 가동률은 60% 중반대를 넘어섰으며, 자율주행 및 서버향 수주 확대로 1분기 내 손익분기점 달성과 함께 가동률의 추가 상승이 확실하다.

진짜 승부는 올해 하반기에 갈릴 전망이다. AI 전용 주문형반도체(ASIC) 수요가 본격적으로 터져 나오면 Low Dk2 등 차세대 소재 공급은 더욱 타이트해질 수밖에 없다. 글로벌 공급망이 ‘효율’보다 ‘안보와 선점’으로 재편되는 시점에서, 한국 PCB 산업이 이번 유리섬유 대란을 기회로 글로벌 AI 생태계의 핵심 파트너 입지를 굳힐 수 있을지 시장의 이목이 쏠리고 있다.

박정한 글로벌이코노믹 기자 park@g-enews.com