핵심전방사업 성장 둔화

비용늘어 수익성도 부진

비용늘어 수익성도 부진

이미지 확대보기

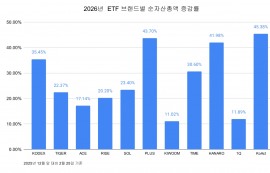

이미지 확대보기26일 금융투자업계에 따르면 KB증권, 현대차증권, 교보증권, 한화투자증권 등이 최근 네이버에 대한 목표주가를 하향 제시했다. KB증권의 경우 네이버의 목표주가를 42만원으로 기존 대비 10.6% 하향 조정했다.

네이버는 올해 1분기 양호한 매출을 기록했으나 비용 증가 요인으로 수익성은 부진했다. 디스플레이광고, 커머스, 콘텐츠 등 핵심 사업들이 외형성장을 견인했다. 개발, 운영비 부담도 감소했다. 그러나 파트너 비용과 마케팅비가 지난해 1분기 대비 각각 36.3%, 30.0% 증가했다. 이에 영업이익률은 전 분기 대비 1.9%p 감소한 16.4%를 기록했다.

올해 네이버의 매출은 지난해 대비 22.6% 증가한 8조3600억원을 기록할 전망이다. 영업이익 역시 지난해보다 16.9% 늘어난 1조5500억원을 기록할 것으로 추정된다. 광고, 이커머스 등 캐시카우 국내 핵심 사업은 신규 수익 모델 확대와 점유율 상승이 지속될 전망이다. 브랜드 스토어, 라이브 커머스 등 버티컬 서비스도 가파른 상승세를 보이는 등 머천트솔루션 중심의 성장이 기대된다.

현재 네이버는 비용 효율화를 진행 중이다. 그러나 지난해 인수합병(M&A)을 포함한 인적 자원 선투자가 공격적으로 이뤄진 데다 신사업 관련 마케팅으로 수익성은 기존 예상 대비 더디게 개선될 전망이다.

KB증권 이동륜 연구원은 “네이버는 외형성장과 비용 효율화, 이 두 가지를 모두 잡아야 하는 상황”이라며 “목표주가를 42만원으로 기존 대비 10.6% 하향 조정한다”고 말했다.

강수지 글로벌이코노믹 기자 ksj87@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[르포] 갤럭시 S26 시리즈 실물 공개 첫날..차분한 분위기 속 울...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2026022616590706624ea14faf6f5123216236.jpg)