이미지 확대보기

이미지 확대보기글로벌 관세이슈 변동성 여지가 여전히 크고, 특히 강세를 보이는 유럽지역이 중국산 전기차(EV) 침투 확산여지가 높아 밸류에이션 산정을 위한 주가수익비율(PER) 멀티플을 기존 5.2배에서 10% 할인 적용했다.

이미지 확대보기

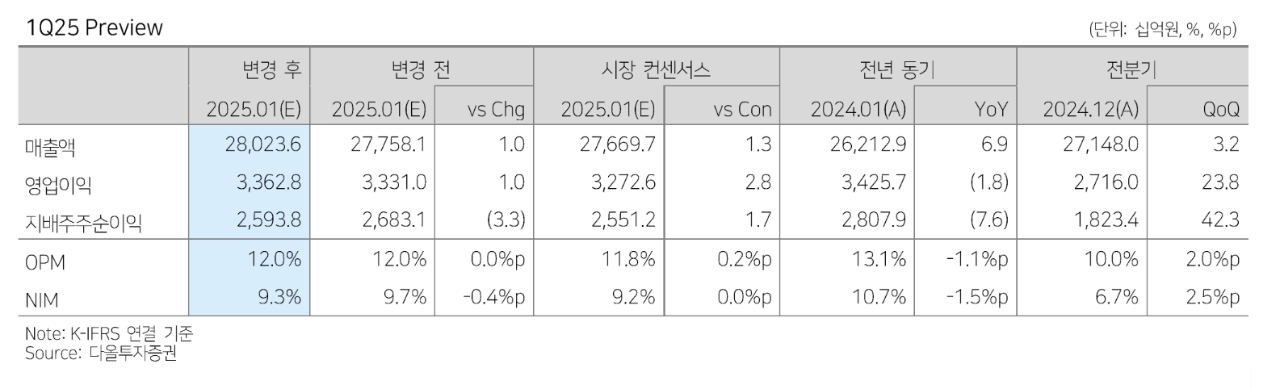

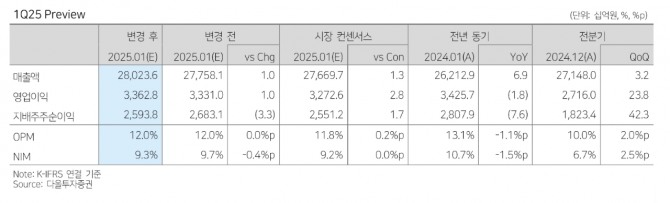

이미지 확대보기유지웅 다올투자증권 연구원은 “1분기 실적은 매출액이 전년 동기 대비 6.9% 증가한 28조원, 영업이익은 1.8% 감소한 3조 3628억원을 기록할 것"이라며 "영업이익은 시장 기대치 수준에 부합할 것으로 예상하며, 2024년 하반기 부진한 흐름에서 벗어나는 양상을 보일 것으로 기대한다"고 진단했다.

1분기 중국외 도매판매량은 전년 동기 대비 1.2% 증사한 74만 9000대를 기록했다. 환율 상승분을 감안하면 유의미한 평균판매단가(ASP) 상승 흐름(+5.6%)을 시현할 것으로 전망된다.

유 연구원은 “HEV 및 RV 싸이클이 한창이며, 지난해 3분기 이후 정체된 핵심차종인 쏘렌토와 카니발의 생산 재개가 올 1분기 나타나기 시작해 마진상승의 핵심배경으로도 작용할 것"이라며 “1분기 평균 원·달러 환율은 전분기 대비 3.5% 상승했으며 탑라인에서의 환효과는 약 2000억원 상승이 기대된다”고 평가했다.

지난해 3분기와 4분기 모두 일회성 제외시 영업이익은 3조 5000억원에 육박하고 있다. 기본적으로 어닝은 환효과까지 가세해 2025년 상반기는 상당히 견고한 흐름이 지속될 것으로 전망된다.

윤 연구원은 “올해 연간 영업이익을 전년 대비 13.6% 증가한 14조 4000억원으로 예상하며 이는 회사의 실제 가이던스와도 일치한다”며 “가이던스인 12조 7000억원에서의 적용되는 연평균 환율은 1320원을 가정하고 있기 때문”이라고 분석했다.

아울러“미국·유럽을 중심으로 다양한 관세 부과 가정들이 필요해보이지만, 기본적으로 현재의 밸류에이션이 많은 부분들을 포함하고 있다"며 “반면 공급자 우위로의 전환 기조와 원·엔환율 반등에 따른 환율 우위 등으로 주가 자체는 이미 저점을 확인한 것으로 해석한다”고 덧붙였다.

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.