이미지 확대보기

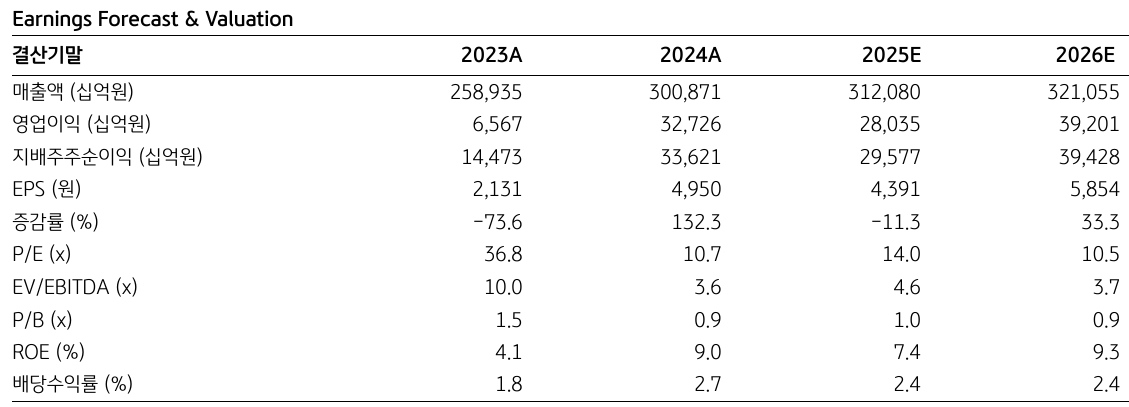

이미지 확대보기앞서 삼성전자의 2분기 실적은 HBM 일회성 비용 반영, 파운드리 적자 및 환율 하락 등으로 매출 74조원, 영업이익 4.6조원을 기록해 컨센서스를 하회했다.

김동원 KB증권 연구원은 “하반기 반도체, 디스플레이 영업이익은 상반기 대비 각각 4.7배, 2.5배 증가할 것”이라며 “D램(RAM)은 ‘HBM3E 12단’ 출하 증가에 따른 ASP(평균판매단가) 상승과 온디바이스 AI폰 신규 출시에 따른 탑재량 증가로 하반기 평균 영업이익률이 32%(상반기 당시 26%)로 예상한다”고 내다봤다.

또 “낸드(NAND)는 eSSD 수요 증가에 따른 ASP 상승과 출하 증가로 흑자 전환이 기대된다”고 덧붙였다.

이미지 확대보기

이미지 확대보기시스템 반도체 (LSI)는 가동률 상승에 따른 적자 축소가 전망된다.

김 연구원은 “하반기 디스플레이 영업이익은 아이폰17, 갤럭시Z플립7 등 신제품 출시에 따른 ‘플렉서블(flexible) OLED’ 가동률 상승으로 분기 평균 1조원을 상회할 전망”이라며 “3분기 실적은 가전 (CE)를 제외한 전 사업부 실적 개선 영향으로 영업이익 7.8조원으로 추정, 2분기에 분기 실적 바닥을 확인할 것"이라고 짚었다.

아울러 “올 하반기 삼성전자는 북미 전략 고객의 HBM3E 12단 품질 승인 가능성이 상존하는 가운데 1c nm(나노미터) 기반의 HBM4 생산 수율 개선도 동시에 이뤄질 것"이라며 "향후 자사주 추가 매입과 소각을 고려할 때 불확실성 완화 구간에 진입한 것으로 판단된다”고 마무리 했다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[초점] 트럼프발 관세에도 질주한 세계증시… 유럽 '환호' 한국 ...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025070920100500565fbbec65dfb1161228193.jpg)