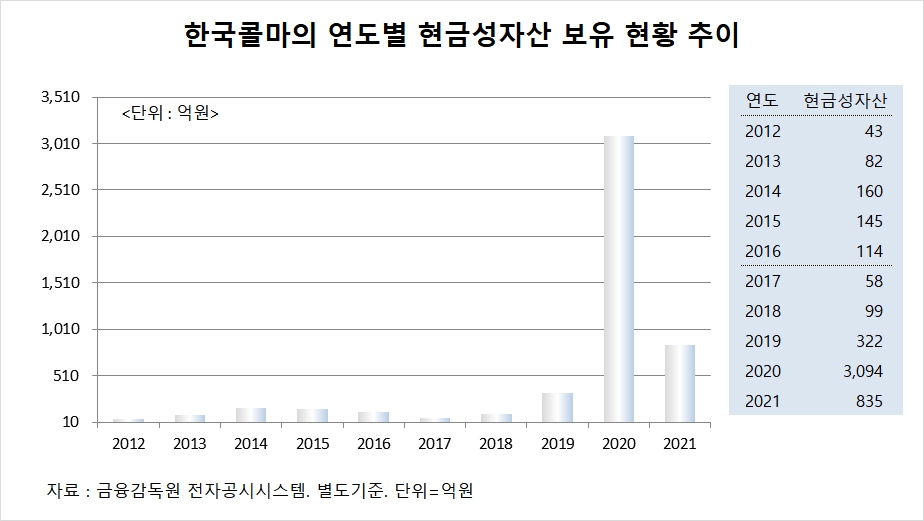

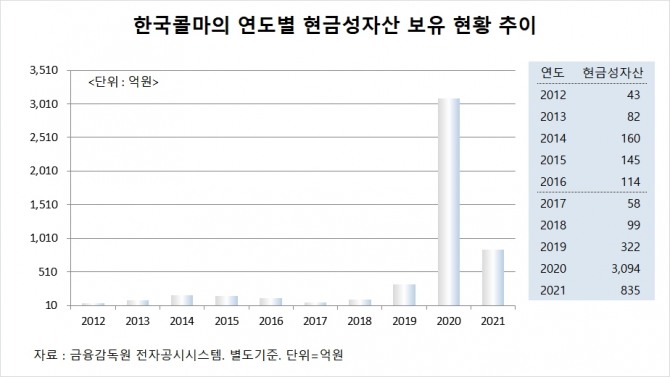

지난해 말 현재 현금및현금성자산 835억원 규모…1년내 현금화할 수 있는 유동자산은 3342억원 수준, 윤상현 부회장이 연우 M&A의 핵심적 역할 한 것으로 알려져

이미지 확대보기

이미지 확대보기한국콜마는 화장품 및 의약외품의 연구개발 및 제조를 주 사업으로 하고 있고 연우는 화장품 펌프·용기 전문업체입니다.

한국콜마는 연우의 최대주주인 기중현 대표와 기 대표의 배우자인 김여옥씨가 보유한 주식 681만8900주(지분 55.0%)를 2863억9380만원에 인수하는 계약을 지난 13일 체결했습니다.

한국콜마는 연우의 기중현 대표가 갖고 있는 지분 59.28%(734만9600주) 가운데 669만2320주와 기 대표의 배우자인 김여옥씨의 지분 1.02%(12만6580주)를 인수해 연우의 최대주주의 지위에 오릅니다. 기 대표는 한국콜마에 주식을 팔고난 후 지분 5.30%(65만7280주)가 남게 됩니다.

한국콜마는 연우의 인수 목적을 화장품 사업 밸류체인(가치사슬) 확대 및 시너지 창출이라고 설명했습니다.

기업들의 M&A(인수합병)에서는 통상 계약금이 전체 매매대금의 10%에 이르고 있지만 이번 한국콜마의 연우 인수에는 계약금이 5%로 되어 있어 눈길을 끌고 있습니다.

한국콜마는 연우 인수자금을 보유자금 및 차입금으로 조달할 계획이라고 밝혔습니다.

한국콜마의 지난해 말 현재 별도기준 재무상태는 유동자산이 3342억원에 이르고 있습니다. 유동자산은 1년내 자산을 팔아 현금화할 수 있는 자산입니다.

한국콜마의 지난해 말 자본총계는 6323억원, 부채총계는 3609억원으로 부채비율이 57% 수준으로 나타났습니다.

한국콜마의 현금및현금성자산은 2020년 말 3094억원으로 급증한 바 있습니다. 당시엔 매출채권 및 기타유동채권이 전년보다 844억원 줄었고 기타유동금융자산을 전부 현금화하면서 현금및현금성자산이 크게 불어난 것으로 보입니다.

증권가에서는 한국콜마의 지난해말 별도기준 유동자산과 현금및현금성자산 규모를 볼 때 인수대금은 재무구조에 크게 부담이 되지는 않을 것으로 보고 있습니다.

한국콜마는 화장품 제조 밸류체인 내 수직계열화 가속화 및 국내외 고객사 포트폴리오가 확대된다는데 연우 인수에 대한 기대감을 보이고 있습니다.

한국콜마의 연우 인수는 CJ헬스케어를 비롯해 글로벌 화장품 제조기업인 미국 PTP 등의 인수를 주도했던 윤상현 한국콜마 부회장이 핵심적인 역할을 한 것으로 알려졌습니다.

대신증권은 한국콜마가 연우 인수를 통해 용기 제조 부문 내재화를 통한 수익성 개선을 꾀할 수 있고 연우는 해외 고객사 확보에 속도를 낼 수 있을 것으로 내다보고 있습니니다.

대신증권은 “장기적으로는 연우의 지식재산권 및 연구개발 능력을 활용해 고객사에 차별화된 제품 제안도 가능해지고 화장품 ODM(제조업자 개발생산) 시장에서의 경쟁력 제고도 가능할 것”이라고 전망했습니다.

증권가에서는 한국콜마의 연우 인수에 대해 현재의 재무구조에 크게 부담을 주지 않으면서도 품목 및 거래선 다변화가 가능하며 실적 성장 동력을 확보할 것이라고 펑가하고 있습니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com