지난해 영업이익이 급증 덕에 EV/EBITDA 평가방법으로는 2조7120억원 달해…PER 평가방법으로는 1조6773억원 수준, 카드업황 불투명으로 매각은 장기화될듯

이미지 확대보기

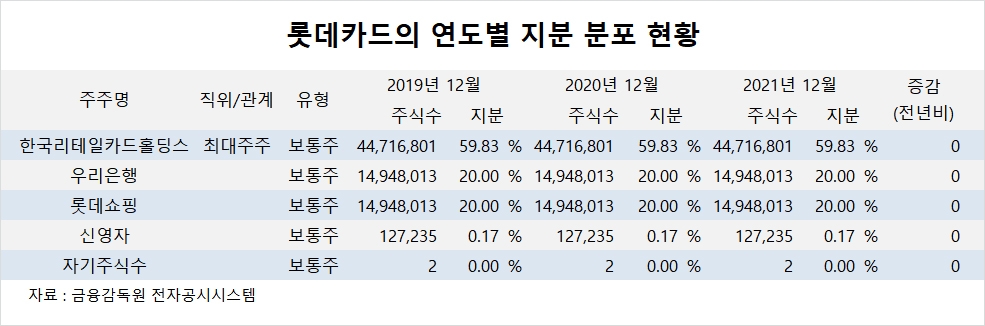

이미지 확대보기롯데카드는 지난 2019년 10월 2일 금융위원회로부터 대주주 적격성 심사를 승인 받은 후 그해 10월 10일 지분 취득 계약이 완료됨에 따라 최대주주가 롯데지주에서 한국리테일카드홀딩스로 변경됐습니다.

한국리테일카드홀딩스는 MBK파트너스사호사모투자합자회사가 지분 67.99%를 갖고 있는 투자목적 자회사입니다.

M&A 업계에 따르면 롯데카드의 대주주인 MBK파트너스는 롯데카드 매각을 위해 인수후보자를 대상으로 투자설명서를 발송하는 등 매각 의사를 타진하고 있는 것으로 알려졌습니다.

롯데카드는 지난해 말 현재 한국리테일카드홀딩스가 지분을 59.83%(4471만6801주)를 보유하고 있는 최대주주이며 우리은행과 롯데쇼핑이 각각 지분 20%(1494만8013주)를 갖고 있습니다. 신영자 롯데복지재단 이사장이 지분 0.17%(12만7235주)를 소유하고 있습니다.

업계에서는 롯데카드의 지난해 실적이 급성장하자 MBK파트너스가 높은 가격을 받을 수 있다는 판단아래 롯데카드의 매각을 추진하려는 것으로 보고 있습니다.

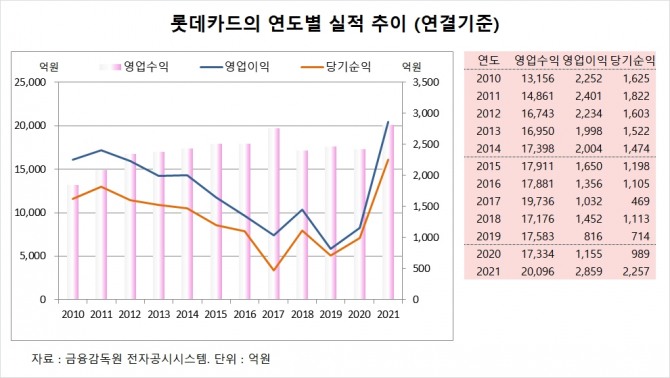

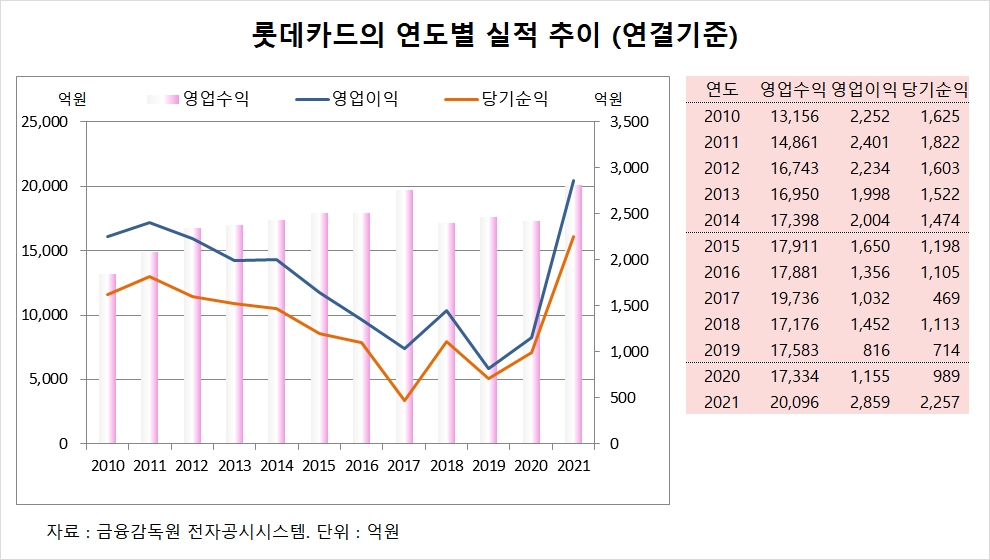

롯데카드는 MBK파트너스가 인수한 2019년 연결기준으로 영업수익(매출액) 1조7583억원, 영업이익 816억원, 당기순이익 714억원을 기록했습니다. 2020년에는 연결기준 영업수익이 1조7334억원, 영업이익 1155억원, 당기순이익 989억원으로 나타났습니다.

롯데카드는 2021년에는 연결기준 영업수익 2조96억원, 영업이익 2859억원, 당기순이익 2257억원으로 기업가치 평가에 중요한 척도인 영업이익이 전년에 비해 2.5배 가량 급증했습니다.

롯데카드는 지난해 별도기준 영업수익 1조7067억원, 영업이익 3063억원, 당기순이익 2414억원을 기록했습니다. 지난해 영업이익은 전년도 1668억원에 비해 1.8배 증가했습니다.

기업의 영업이익은 기업가치를 측정하는 EV/EBITDA((기업가치/세금·이자지급전이익) 방법에서 가장 중요한 변수입니다. 영업이익이 증가하면 기업가치가 커지고 영업이익이 떨어지면 기업가치가 낮아지게 됩니다.

이미지 확대보기

이미지 확대보기통상적으로 사모펀드는 기업을 인수한 후 3~5년 정도 지난후 기업가치를 높여 매각하고 투자자금을 회수하는 패턴을 보이고 있습니다.

MBK파트너스가 롯데카드의 매각에 나선 데는 지난해 영업이익이 전년도에 비해 급성장했기 때문에 가치평가에서 보다 유리하고 더 많은 매각자금을 받을 수 있기 때문인 것으로 보입니다.

롯데카드의 기업가치는 EV/EBITDA 방법과 PER(주가수익비율) 등을 이용해 추산할 수 있습니다.

EV/EBITDA 방법은 기업가치와 영업활동을 통해 얻은 이익인 EBITDA와의 관계를 나타내는 지표로 기업이 자기자본과 타인자본을 이용하여 어느 정도의 현금흐름을 창출할 수 있는지 분석하는 방법입니다.

롯데카드의 지난해 별도기준 영업이익은 3063억원, 감가상각비 235억원, 무형자산상각비 92억원 등으로 EBITDA는 약 3390억원으로 추정됩니다. 여기에 업계 평균 EV/EBITDA 8배수를 적용하면 EV(기업가치)가 약 2조7120억원에 달합니다. 코스피의 평균 EV/EBITDA는 평균 6.83배 수준입니다.

롯데카드의 2020년 실적은 별도기준 영업이익 1668억원, 감가상각비 243억원, 무형자산상각비 71억원 등으로 EBITDA는 약 1982억원으로 추정됩니다. 업계 평균 EV/EBITDA 8배수를 적용하면 EV가 약 1조5856억원에 달합니다.

MBK파트너스는 올해 롯데카드를 팔게 되면 지난해 영업이익이 급증한 덕분에 2020년의 롯데카드 기업가치에 비해 1.7배 가량 많은 금액을 받을 수 있게 됩니다.

롯데카드는 PER 방법을 이용해 기업가치를 추정할 수도 있습니다. PER 방법은 주가가 주당순이익의 몇 배인가를 나타내는 지표를 활용해 기업의 수익력에 대한 가치를 평가하는 방법입니다.

롯데카드의 지난해 별도기준 당기순이익은 2414억원으로 발행주식수 7474만61주로 나누면 EPS(주당순이익)가 약 3229원으로 계산됩니다. 여기에 동종업체인 삼성카드의 평균 PER 6.95배를 적용하면 롯데카드의 주가가 약 2만2442원 수준으로 추정됩니다. 롯데카드의 추정 주가에 주식수를 곱하면 기업가치가 약 1조6773억원 수준으로 추산됩니다.

시장에서는 MBK파트너스의 롯데카드 매각이 상당한 진통을 겪을 것으로 내다보고 있습니다. 카드업황이 좋지 않은 데다 롯데카드의 몸값이 시장의 기대보다 높아 쉽게 매수자가 쉽게 나타나지 않을 것이라는 관측입니다. MBK파트너스의 롯데카드 매각 희망가는 약 3조원 상당으로 알려졌습니다.

시장에서는 롯데카드의 유력한 인수 후보군으로는 우리금융지주, 하나금융지주, BC카드의 모회사인 KT 등을 꼽고 있습니다.

우리금융지주는 현재로선 증권사를 M&A의 최우선 대상으로 하고 있고 롯데카드에 대해선 구체적으로 검토하거나 확정한 바가 없다는 입장입니다.

우리금융지주 이성욱 재무부문 부사장은 “증권사가 가장 먼저 M&A 대상으로 검토되고 있고 벤처캐피털사도 고려 중”이라고 밝혔습니다.

MBK파트너스의 롯데카드 매각은 카드업계에 대한 시황 전망이 불투명한 상태이어서 매수를 희망하는 기업에서도 인수가격을 대폭 낮추려 하기 때문에 MBK파트너스와의 협상에서 상당한 시일이 걸릴 것이라는 시각이 지배적입니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

![[뉴욕증시] 인플레·AI 우려 속 3대 지수 하락](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026022806521800529c35228d2f5175193150103.jpg)