공격 받은 국내 기업 4년 새 9.6배 급증

사모펀드 행동주의펀드화, 국내 기업 난처

사모펀드 행동주의펀드화, 국내 기업 난처

이미지 확대보기

이미지 확대보기이들은 수익률을 높이기 위해 행동주의 전략을 적극적으로 활용하면서 행동주의 펀드와 경계가 모호해지는 모습이다. 지배구조에 취약한 국내 기업들은 이런 기저의 일부 사모펀드의 주요 목표가 되고 있다.

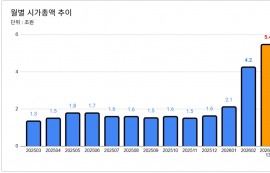

글로벌 기업 거버넌스 리서치업체 딜리전트 마켓 인텔리전스가 지난 2월 발간한 ‘2024년 주주 행동주의 연례 보고서’에 따르면 행동주의펀드의 공격을 받은 한국 기업 수는 2019년 8개사에서 지난해 77개사로 약 9.6배 급증했다.

한국은 미국(550개사)과 일본(103개사)에 이어 세계에서 3번째로 행동주의펀드의 공격을 많이 받은 나라가 됐다. 조사 대상 23개국에서 총 951개 회사가 행동주의펀드의 공격을 받은 것으로 나타났다. 이는 2022년보다 8.7%, 2021년 대비 23% 증가한 수치다.

아울러 사모펀드나 일반 기관투자자들도 수익률 제고의 수단으로 행동주의 전략을 활용하면서 행동주의펀드와 일반 기관투자자들 간의 경계도 모호해지고 있는 상황이다.

이처럼 일반 사모펀드들까지 행동주의펀드화하는 것은 행동주의 방식의 기업 공격이 펀드들의 수익률을 높여주는 수단이 되기 때문이다. 앞으로 헤지펀드, 행동주의펀드, 사모펀드 등 각종 투자자 간의 수익률 제고 경쟁이 더욱 치열해질 전망이다. 최근 국내 최대 사모펀드인 MBK파트너스가 고려아연 경영권 분쟁이 참전하면서 영풍과 고려아연 경영권 분쟁의 키 역할을 하고 있는 것이 대표적인 사례다.

비교적 이런 세력의 대처에 익숙하지 않은 국내 기업입장에서는 앞으로도 긴장의 끈을 놓지 못하는 상황이 됐다. 하나 이상의 행동주의펀드들이 표적 기업을 동시에 공격하는 ‘스와밍’을 비롯해 증권시장과 금융당국의 감시를 피하고자 지분 대량보유 공시의무 미만의 지분을 갖고 있다가 일시에 표적 회사를 함께 공격하는 전술인 울프팩 전략 등은 눈여겨 볼 추세다.

실제 3월 삼성물산이 주주총회 전후로 영국계 자산운용사인 시티오브런던인베스트먼트 등 행동주의펀드 5곳은 삼성물산에 5000억원의 자사주 매입과 보통주 1주당 4500원·우선주 1주당 4550원의 고배당을 요구하는 주주 제안을 한 바 있다.

김태우 글로벌이코노믹 기자 ghost427@g-enews.com