이미지 확대보기

이미지 확대보기미국의 10년 만기 국채 금리가 4%대로 올라서자(가격 하락) 개미 투자자들도 저가 매수를 이어가고 있기 때문이다.

20일 한국거래소에 따르면 지난 8일부터 17일까지 개인 투자자가 가장 많이 순매수한 국내 상장지수펀드(ETF)는 미래에셋자산운용의 'TIGER 미국30년국채커버드콜액티브(H)'다. 순매수 규모는 412억4400만원이다.

이외에도 미국 장기 국채에 투자하는 ETF 4종이 해당 기간 개인 투자자의 순매수 상위 15위권에 포함됐다.

'KODEX 미국30년국채타겟커버드콜(합성 H)'은 189억4500만원, 'RISE 미국30년국채엔화노출(합성H)'은 99억5500만원으로 각각 11위, 13위에 랭크됐다.

이미지 확대보기

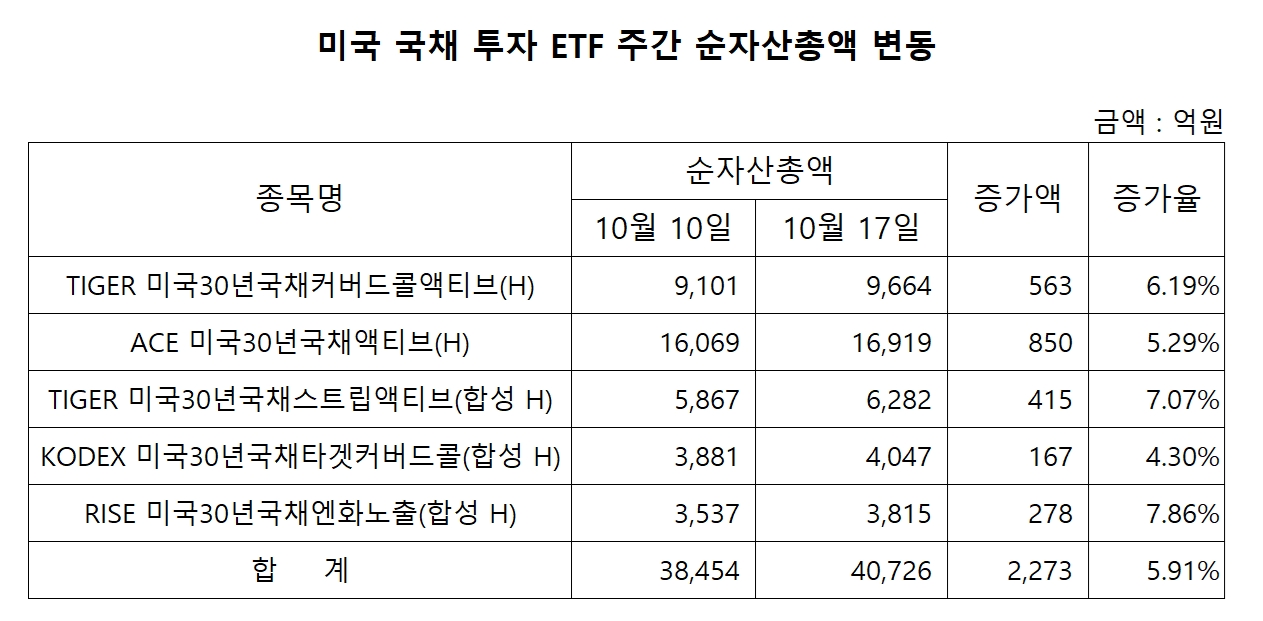

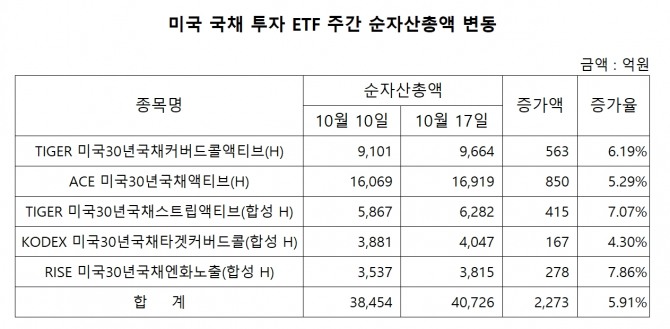

이미지 확대보기미국국채에 투자하는 이들 순매수 상위 5개 종목의 순자산총액도 지난 17일 기준으로 4조원을 넘어섰다.

글로벌이코노믹이 최근 일주일 간의 순자산 총액 변화를 집계한 결과 5대 종목의 순자산 총액은 지난 10일 기준 3조8454억원에서 일주일 동안 2273억원(5.91%) 증가해 4조726억원을 기록했다.

이중 KB자산운용의 'RISE 미국30년국채엔화노출(합성H)'가 한주간 순자산총액 278억원(7.86%) 증가해 가장 5대 종목 중 가장 빠른 성장세를 보이고 있으며, 순자산총액 4000억원 돌파를 눈앞에 두고 있다.

박윤철 iM증권 연구원은 "미국이 빅컷(기준금리 0.5%포인트 인하)을 단행한 이후 장기 국채 금리는 상승하고 있는데, 국내 투자자들이 이를 저가 매수의 기회로 삼고 있는 모습"이라고 말했다.

지난 7월 말 연 4.2% 안팎이었던 미국의 10년 만기 국채 금리는 미국의 긴축 완화 사이클 진입이 가시권에 들자 지난달 중순 연 3.6%대로 내려왔다.

지난달 18일(현지 시각) 미국의 기준금리 인하에도 고용·소비 등 미국 경제의 견조함을 시사하는 지표들이 발표되자 장기물 금리는 다시 올랐고, 지난 7일 연 4.0280%를 기록한 이후 쭉 4%대를 유지하고 있다.

개인 투자자들은 미국이 기준금리 인하를 시작한 만큼 장기적으로는 미국 국채 금리가 떨어질 것이라고 판단, 지금을 저가 매수의 시기라고 본 것이다.

또한 미국 장기 국채에 투자하는 해외 상품에도 큰 관심을 보였다.

한국예탁결제원에 따르면 지난 8~17일 '디렉시온 데일리 20년 이상 미국채 3배'의 순매수 규모는 7천709만5833달러로, 전체 해외 상품 중 순매수 규모 3위에 올랐다.

4위는 '아이셰어즈 20년 이상 미국채 엔화 헤지'로 그 규모는 4천869만7991달러에 달했다.

1위는 '디렉시온 데일리 테슬라 불 2배'(1억8316만달러), 2위는 테슬라(1억6197만달러)로 조사됐다.

한편 투자자예탁금은 지난 17일 기준 52조3678억원으로 일주일 전인 10일(52조3489억원)과 비슷한 수준을 기록했다.

머니마켓펀드(MMF) 설정액은 198조5902억원으로 일주일 전(188조6669억원)보다 9조9233억원 늘었다.

투자자예탁금과 MMF는 증시 진입을 준비하는 '대기성 자금'으로 분류돼 투자 열기를 나타내는 지표로 통한다.

주식 시장의 활력을 직간접적으로 보여주는 신용거래융자는 18조573억원으로 일주일 전(17조7874억원)보다 2699억원 증가했다.

신용거래융자 잔고는 투자자가 주식 투자를 위해 증권사에서 자금을 빌린 뒤 갚지 않은 금액으로, 통상 주가 상승을 기대하는 투자자가 많을수록 늘어나는 양상이 나타난다.

정준범 글로벌이코노믹 기자 jjb@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.