이미지 확대보기

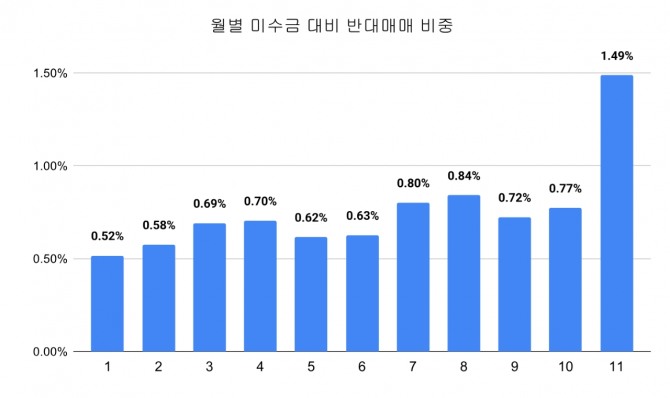

이미지 확대보기1일 글로벌이코노믹이 분석한 바에 따르면, 2025년 11월 반대매매 비중은 월 평균 기준으로도 다른 달을 크게 웃돌며, 연중 가장 위험한 구간에 해당하는 흐름을 보였다.

월별 반대매매 비율을 보면 1월~6월은 0.52~0.63% 수준에 머물렀고, 7월과 8월 들어 0.80%, 0.84%로 상승했다. 이후 9월 0.72%, 10월 0.77%로 높은 수준을 유지하다가 11월에는 1.49%로 급등했다.

단일 월 기준으로 1%를 크게 웃도는 반대매매 비율이 나타난 것은 11월이 유일하다. 이는 반대매매가 특정 하루의 특이 현상이 아니라, 한 달 내내 높은 수준으로 이어진 구조적 위험 구간이었음을 의미한다.

미수금 규모가 9000억~1조 원 안팎에서 유지되는 가운데, 반대매매 비율이 동시에 급등하면서 시장 내 레버리지 부담이 크게 확대된 모습이다.

일별로 보면 반대매매 비중이 1%를 넘긴 날이 다수였고, 2%를 웃도는 고위험 구간도 여러 차례 반복됐다. 특히 11월에는 연중 반대매매 비중 상위 5거래일 중 4일이 집중되며 다른 달과 뚜렷한 차이를 보였다.

월간 반대매매 금액 흐름 역시 11월의 위험도를 뒷받침한다. 16월 반대매매 일평균 금액은 40억~60억 원대였으나, 7~8월에는 70억 원대를 넘어섰고 9~10월에도 60억~70억 원 수준을 유지했다. 11월에는 일평균 약 149억 원으로 연중 최고치를 기록했다. 이는 반대매매가 일부 급락일에만 집중된 것이 아니라, 월 전체적으로 높은 수준에서 지속됐다는 점을 보여준다.

반대매매는 투자자가 증권사로부터 빌린 자금으로 매수한 주식의 가격이 일정 수준 아래로 하락하거나 미수거래 결제대금을 납입하지 못할 경우 증권사가 강제로 주식을 처분하는 절차다.

시장에서는 반대매매 증가가 다시 주가 하락을 압박하는 악순환 구조로 이어질 수 있다는 점을 우려하고 있다.

반대매매를 통해 쏟아지는 물량이 추가 하락을 유발하고, 주가가 떨어질수록 반대매매가 다시 늘어나는 구조가 반복될 수 있기 때문이다. 11월처럼 반대매매 비중이 높은 흐름이 이어질 경우, 개인 투자자들의 손실 확대 가능성도 그만큼 커질 수밖에 없다.

대형 증권사의 한 관계자는 "11월 반대매매 비중 1.49%는 연중 평균의 두 배를 넘는 수준"이라며 "미수금 규모가 1조 원을 넘어선 상황에서 변동성까지 확대되면서 나타난 결과"라고 분석했다.

그는 "반대매매 물량이 추가 하락을 유발하고, 이것이 다시 반대매매를 늘리는 악순환 구조가 우려된다"며 "개인 투자자들은 신용 한도 관리와 손절매 기준 설정 등 선제적 리스크 관리에 나서야 한다"고 강조했다.

정준범 글로벌이코노믹 기자 jjb@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.