이미지 확대보기

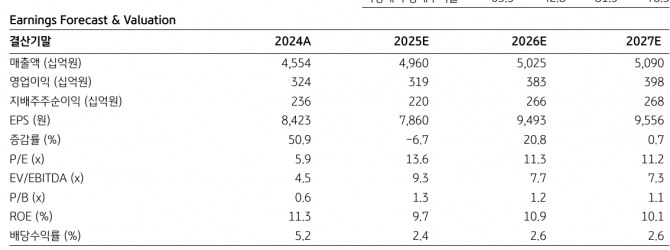

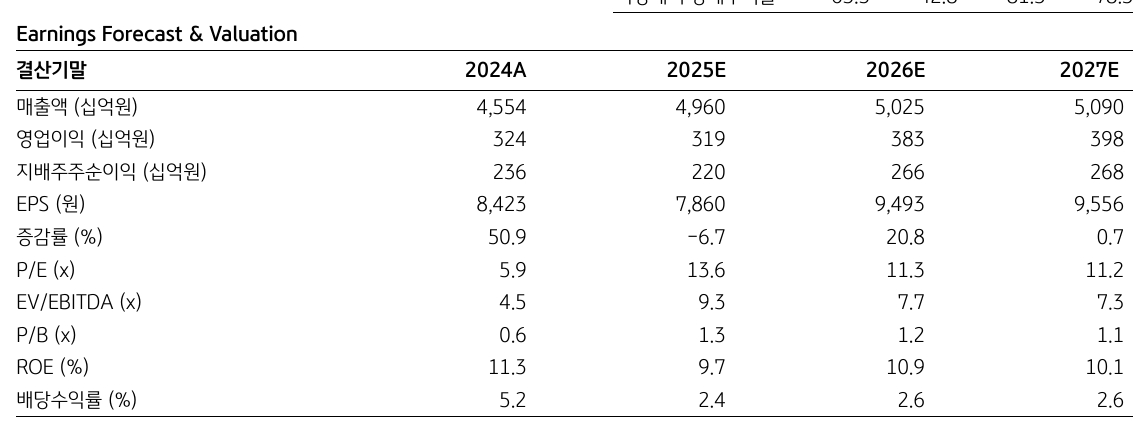

이미지 확대보기최용현 KB증권 연구원은 “풍산 주가는 최근 일주일 약 20% 상승해 방산 부문 재평가가 이뤄졌으나 여전히 국내 방산업체 대비 할인돼 거래되고 있다”며 “풍산은 중장기적으로 탄약 부품 업체를 넘어 드론 체계 종합 업체로 성장할 것으로 예상돼 추가적인 밸류에이션 확장 가능성도 열려 있다”고 판단햇다.

올 하반기 방산 부문에서 추가 증설한 155mm 공장의 가동률이 상승할 것으로 보인다. 탄약 신규 수주도 예상된다. 155mm 생산 능력을 2배로 확대하는 Capex 투자 성과가 올 하반기부터 결실을 볼 것으로 전망된다.

이미지 확대보기

이미지 확대보기최 연구원은 "증설에 따른 연간 영업이익 증분은 500억원으로 추정한다(매출액 2500억원, 20% OPM 가정)"면서 "앞으로 지켜볼 것은 가동률인데, 탄약 수요가 여전히 강한 상황이므로 가동률을 빠르게 높일 수 있을 것으로 기대한다"고 내다봤다.

아울러 "탄약의 ASP가 2024년 상승 이후 트렌드가 이어지고 있고, 최근 지정학적 우려로 유리한 시장 환경이 조성됐다"면서 "폴란드 추가 수주와 중동 수주 가능성이 크다는 점에 주목한다"고 짚었다.

풍산의 올 2분기 예상 영업이익이 1208억원으로 시장 예상치를 웃돌 것으로 예측된다. 성수기 구리 수요, 방산 부문에서의 폴란드 수출 물량 효과에 따른 전망이다. 구리 가격은 중국 소비 회복 기대, 공급 차질 이슈로 9600달러를 돌파한 상태다. 신동 판매량은 성수기 효과로 4만 6000톤으로 추정했다. 방산 부문은 수익성이 높은 해외 수출 물량 증가로 23.8%의 영업이익률이 예상된다.

최 연구원은 "리스크 요인은 거버넌스, 구리 가격 하락"이라면서 “현재 시점에서 주주 가치가 훼손될 가능성은 작고. 풍산 주가는 이번 재평가로 앞으로 구리 가격과 상관관계가 낮아질 것으로 예상한다”고 봤다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[초점] 트럼프의 ‘2주 내 결정’ 언급, 이스라엘-이란 전면전 진...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250620173149090609a1f3094311109215171.jpg)