TSMC 매출 31% 폭증해 독주체제 굳혀…낸야 등 메모리는 ‘V자 반등’ 성공

레거시 공정, 중국발 '밀어내기'에 속수무책…매출 늘어도 이익은 제자리

2026년 승부처는 'AI 투자 지속성'…해외 공장 운영 비용도 핵심 변수

레거시 공정, 중국발 '밀어내기'에 속수무책…매출 늘어도 이익은 제자리

2026년 승부처는 'AI 투자 지속성'…해외 공장 운영 비용도 핵심 변수

이미지 확대보기

이미지 확대보기이 매체는 AI 가속기와 데이터센터라는 강력한 엔진을 단 선단 공정은 호황을 누린 반면, 범용 제품을 생산하는 성숙 공정 기업들은 치열한 생존 경쟁으로 내몰렸다. 유일하게 메모리 반도체만이 바닥을 찍고 극적인 부활에 성공하며 산업 전체의 성장을 떠받쳤다고 전했다.

보도에 따르면 ‘2025년 대만 반도체 제조 분석’을 통해 대만 반도체 업계가 기술 격차에 따라 실적 희비가 극명하게 갈리는 ‘K자형 양극화’ 현상을 보였다고 진단했다.

파운드리, TSMC의 ‘초격차’ vs UMC의 ‘제자리걸음’

2025년 성적표에서 가장 두드러진 대목은 파운드리(반도체 위탁생산) 시장 내 양극화 심화다. 세계 1위 파운드리 기업인 TSMC는 AI와 고성능컴퓨팅(HPC) 수요 폭발에 힘입어 경쟁자들이 넘볼 수 없는 실적을 기록했다.

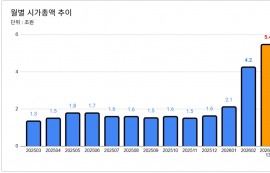

디지타임스 집계에 따르면, TSMC의 2025년 연간 매출은 약 3조8100억 대만달러(약 176조 원)로, 전년 대비 31.61%나 급증했다. 매체는 “TSMC는 7나노미터(nm) 이하 선단 공정 기술과 확장 가능한 첨단 패키징 능력을 결합해 독보적인 ‘기술 해자(Moat)’를 구축했다”며 “AI 시스템 구축에 필수적인 이 기술력이 TSMC의 이익률을 과거 그 어느 호황기보다 높은 수준으로 끌어올렸다”고 분석했다.

반면, 28나노미터 이상 레거시 공정(성숙 공정)을 주력으로 하는 2위 기업 UMC의 성적은 상대적으로 초라했다. UMC의 연간 매출은 약 2376억 대만달러(약 11조 원)로, 전년 대비 2.26% 증가하는 데 그쳤다. 자동차와 산업용 제어 칩 주문이 일부 회복되며 공장 가동률은 올랐지만, 중국 기업들의 저가 물량 공세로 가격 경쟁이 격화된 탓이다.

디지타임스는 “UMC는 공격적인 물량 확대보다는 비용 통제와 방어적인 가격 정책으로 시장 점유율을 지키는 전략을 택했다”며 “이는 호황기에 폭발적으로 성장하는 선단 공정 기업과 달리, 안정적이지만 성장 탄력은 현저히 떨어지는 모습”이라고 평가했다.

메모리 반도체, 가격·수요 동반 상승…가장 확실한 ‘턴어라운드’

지난해 대만 반도체 산업에서 가장 드라마틱한 반전을 보여준 분야는 메모리다. 재고 조정을 끝내고 가격과 수요가 동시에 오르는 전형적인 ‘사이클 반등’ 효과를 톡톡히 봤다.

디지타임스는 “메모리 기업은 가격 상승과 비트(Bit) 수요 회복이 맞물릴 때 영업 레버리지 효과가 가장 크게 나타난다”며 “12월 들어 AI 서버 연관 수요가 뚜렷해지며 다른 부문보다 가파른 매출 회복세를 보였다”고 설명했다.

후공정·전력 반도체, “고부가가치 기술 없으면 도태”

반도체 웨이퍼를 가공해 칩으로 만들고 테스트하는 후공정 전문 업체(OSAT)와 전력 반도체 분야에서도 ‘기술 격차’가 실적을 갈랐다.

ASE테크놀로지홀딩스(ASE)는 AI 칩에 필수적인 2.5D 패키징과 CoWoS(Chip on Wafer on Substrate)급 공정 능력을 앞세워 성장세를 이어갔다. 반면, 범용 패키징 업체들은 소비자가전 시장의 더딘 회복과 가격 인하 압박으로 고전했다.

광통신 부품 기업들의 약진도 눈에 띈다. 데이터센터 내 고속 데이터 전송 수요가 늘면서 랜드마크(LandMark)는 연간 매출이 82.29% 급증했고, IET-KY 역시 50.50% 성장했다. 이는 AI 인프라 투자가 칩 제조를 넘어 광통신 부품 생태계 전반으로 낙수 효과를 일으키고 있음을 보여준다.

2026년 화두는 ‘AI 지속성’과 ‘비용 관리’

디지타임스는 2025년 12월 실적이 보여준 함의를 “시장은 차별화된 고부가가치 기술에만 보상을 준다”고 요약했다. 올해 시장을 관통할 핵심 변수로 ▲AI 투자 강도의 지속 여부 ▲성숙 공정의 재고 축적 확산 여부 ▲해외 생산 기지 확장에 따른 비용 상승 문제를 꼽았다.

판짓인터내셔널(Panjit)과 같은 전력 반도체 기업들이 겪는 ‘매출은 회복되나 마진은 압박받는’ 현상이 올해도 지속할 가능성이 크다. 중국발 공급 과잉과 환율 변동성, 지정학적 불확실성이 여전하기 때문이다.

업계 전문가들은 “2026년은 단순한 업황 회복을 넘어, 기술적 해자를 가진 기업과 그렇지 못한 기업 간의 격차가 돌이킬 수 없을 만큼 벌어지는 한 해가 될 것”이라며 “투자자들은 AI 인프라 투자가 실제 기업의 이익으로 연결되는지 옥석 가리기에 나서야 한다”고 조언했다.

박정한 글로벌이코노믹 기자 park@g-enews.com