이미지 확대보기

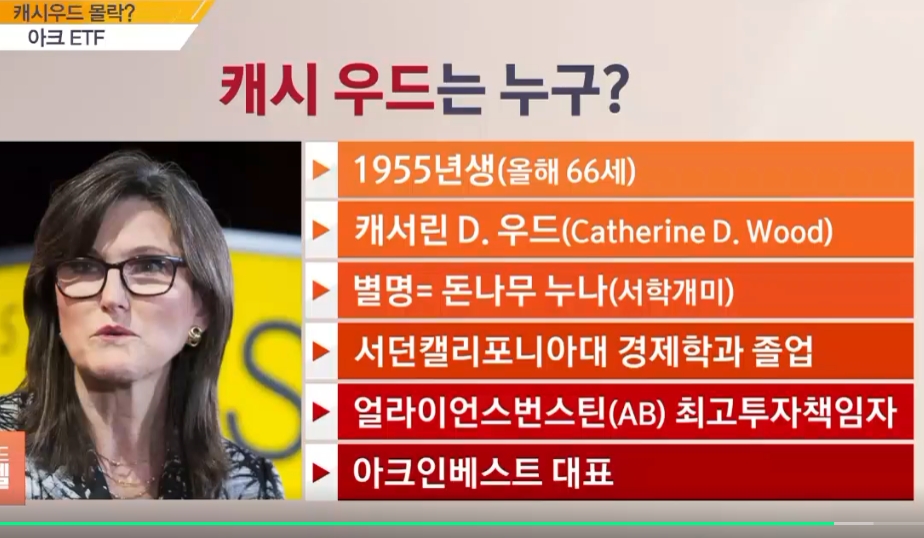

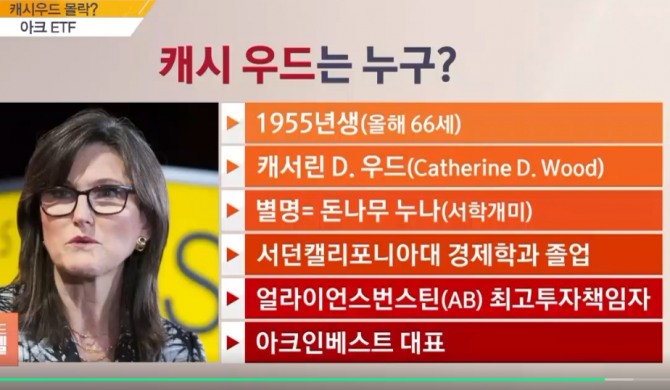

이미지 확대보기미국 뉴욕증시에서 돈나무 누나로 불리는 캐시우드가 위기에 처했다. 아크 ETF 의 수익률이 고점대비 무려 40%나 떨어지면서 캐시우드에 투자한 서학개미들에게 비상이 걸렸다.미국 뉴욕증시에 따르면 캐시우드가 운영하는 ETF는 올 2월 고점 대비 무려 34% 떨어져있다. 올해 연 평균으로도 17% 하락했다. 한때 610억 달러에 달했던 아크입베스트의 자산은 최근 340억 달러까지 떨어졌다. 뉴욕증시에서는 캐시 우드 아크인베스트먼트 최고경영자(CEO)가 중대 고비를 맞고 있다고 보는 사람들이 적지 않다. 아크인베스트는 팬데믹 기간 주식시장 상승세를 주도했지만 CPI 물가가 크게 오르면서 미국 연방준비제도의 금리 인상 가능성이 높아지고 아크가 주로 투자한 고성장 고위험주 수익률이 떨어지고 있는 것이다.

캐시우드의 아크인베스트는 2014년에 설립됐다. 팬데믹 기간 중 뉴욕증시 그중에서도 특히 나스닥 주식시장에서 기술 주도의 강세장을 좋아하는 투자자들에게 인기를 끌며 상승세를 주도해왔다. 캐시우드는 테슬라에 공격적인 베팅을 해 큰 수익을 올렸다, 캐시우드의 주력펀드 아크이노베이션 ETF(ARKK)는 5년간 연평균 약 40%의 이익을 창출했다. 그 덕에 캐시우드는 코스피와 코스닥의 한국 투자자와 서학개미들 사이에 '돈나무 언니'로 불린다. 연준이 테이퍼링에 들어가면서 캐시우드에도 비상이 걸렸다. 제롬 파월 연준 의장은 테이퍼링 속도전과 함께 내년 금리 인상 가능성을 시사했다. 캐시우드가 그동안 투자해온 고성장 고위험 기술주의 인기가 빠르게 식고 있다. 미국의 소위 '성장주' 비중이 가장 높은 69개 펀드 중 30개는 올해 10% 상승했으나 캐시우드의 아크만 유일하게 악화됐다. 아크는 17개 기업의 지분을 5% 이상 보유하고 있다. 일부 소규모 기업 투자자들이 아크사에 돈을 넣어 주가 부풀리기를 하는 데 사용한 것 같다는 분석도 나온다.

캐시우드의 수익률이 급속도로 악화되는 이유는 최근 금리 상승이 성장주에 치명타를 입히고 있기 때문이다. 아크 측이 집중적으로 투자한 혁신기업들은 상당수가 아직은 적자다. 테슬라 외에 아크의 투자비중 상위 종목인 텔러닥(원격의료), 로큐(스트리밍 플랫폼), 크리스퍼 테라퓨틱스(유전자가위) 등이 대표적이다. 금리가 오르면 비즈니스 모델이 실적으로 확인되지 않은 성장주에 대한 밸류에이션이 하락할 수 있다. 아크의 종목 쏠림에 대한 우려도 크다. 아크 ETF들이 보유한 163개 기업 중에 아크의 지분율이 10%를 넘는 기업이 27곳이나 된다. 이들은 대부분이 중소형 종목이다. 아크에서 투자자들이 자금을 빼면 캐시 우드는 어쩔 수 없이 주식을 팔 수 밖에 없다. ‘수익률 하락 → 펀드 환매→ 수익률 추가하락’의 악순환이 벌어질 수 있다는 우려 이다. 캐시우드는 비트코인 투자에서도 큰 손실을 입었다.

캐시우드는 최근 아크사의 유튜브 채널에 올린 40분짜리 동영상을 통해 오히려 현재 상황이 긍정적이라는 입장을 밝혔다. 그는 “2016년 금리 인상기에 가치·경기민감주가 오르고 성장주가 떨어졌지만 2017년는 성장주, 경기민감주, 가치주 모두 오르는 환상적인 증시 강세가 펼쳐졌다"면서 “올해가 그런 한 해가 될 것”이라고 자신했다. 그는 또 “성장주로만 더 자금이 쏠렸다면 닷컴 버블과 같은 결과를 낳았을 것”이라며 “성장주가 조정을 받고 가치주가 오르는 현재 상황이 오히려 좋다(great)고 본다"고 설명했다. 캐시 우드는 비트코인에 대해서도 "일부 전문가들이 암호화폐를 잘 이해하지 못하고 있다”며 제대로 이해하는 전문가라면 비트코인의 편리함과 혁신성, 투명성을 부인할 수 없다며 비트코인에 대한 변함없는 믿음을 드러냈다.

수익률이 급속도로 악화되는 이유는 최근 금리 상승이 성장주에 치명타를 입히고 있기 때문이다. 아크 측이 집중적으로 투자한 혁신기업들은 상당수가 아직은 적자다. 테슬라 외에 아크의 투자비중 상위 종목인 텔러닥(원격의료), 로큐(스트리밍 플랫폼), 크리스퍼 테라퓨틱스(유전자가위) 등이 대표적이다. 신중호 이베스트증권 애널리스트는 “금리가 오르면 비즈니스 모델이 실적으로 확인되지 않은 성장주에 대한 밸류에이션이 하락할 수 밖에 없다”고 설명했다.

게다가 아크의 종목 쏠림에 대한 우려도 크다. 아크 ETF들이 보유한 163개 기업 중에 아크의 지분율이 10%를 넘는 기업이 27곳이나 된다. 이들은 대부분이 중소형 종목으로 아크에서 투자자들이 자금을 빼면 캐시 우드는 어쩔 수 없이 주식을 팔 수 밖에 없다. 그러다 보니 ‘수익률 하락 → 펀드 환매→ 수익률 추가하락’의 악순환이 벌어질 수 있다는 우려가 크다.

하지만 ‘성장주 여신’ 캐시 우드는 여전히 자신감을 피력하고 있다.

김대호 글로벌이코노믹 연구소장 tiger8280@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.