이미지 확대보기

이미지 확대보기DS투자증권의 안주원 연구원은 “올해 실적은 개선되는 가운데 향후 주가 상승을 위해서는 주요 제품들의 가격 흐름이 가장 중요한 변수로 작용할 것”이라고 내다봤다.

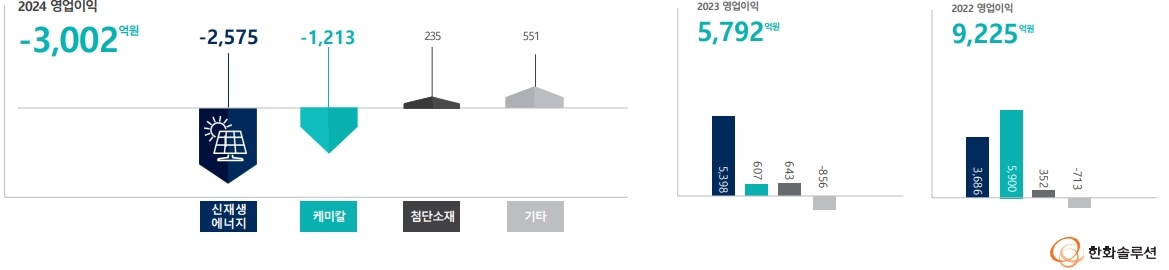

1분기 실적 관련해선 영업적자 610억 원으로 추정됐다. 케미칼의 부진한 시황이 지속되면서 태양광 모듈 판매와 발전 매출 감소가 적자의 주된 요인으로 작용할 것으로 보인다.

이미지 확대보기

이미지 확대보기안 연구원은 “태양광 부문은 지난해 4분기에 판매가 집중된 이후 1분기 비수기에 접어들며 판매량이 약 40% 감소하고, 발전 부문 매출도 전분기 1조6000억 원 대비 대폭 줄어든 약 5000억 원"이라면서 "1분기 실적 기대치가 높지 않아 적자가 주가에 미치는 영향은 제한적일 것"이라고 분석했다.

2분기부터는 태양광 사업의 흑자 전환을 기대했다.

DS투자증권은 2분기 태양광 영업이익을 504억원으로 예측하며, 이는 미국 생산세액공제(AMPC) 수익 약 2000억원, 모듈 판매량 증가(전 분기 대비 15~20% 증가 추정), 발전 부문 개발 자산 매각 등이 반영된 결과라고 짚었다. 특히 중국 업체들의 감산과 미국 내 모듈 가격 인상 정책으로 인해 미국 시장의 판가 반등 가능성이 높아졌다.

이에 대해 안 연구원은 “미국 모듈 가격 상승 폭에 따라 적자 폭 축소도 가능하다”고 판단했다.

이미지 확대보기

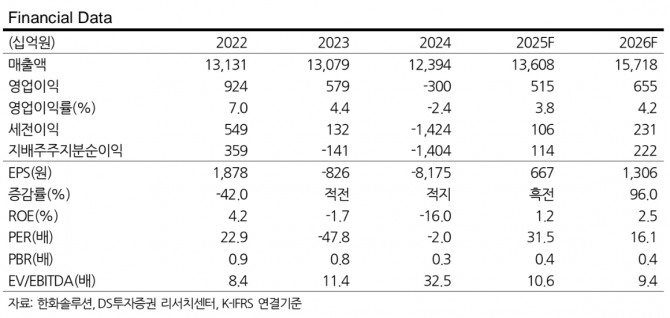

이미지 확대보기올해 한화솔루션의 연간 매출액은 13조6000억 원(전년 대비 9.8% 증가), 영업이익은 5154억 원(흑자 전환)으로 전망했다. AMPC(미국의 첨단 제조생산 세액공제) 수익 약 9000억 원, 태양광 모듈 부문의 흑자 전환, 발전 부문 이익 증가가 주요 요인이다. 신재생 부문의 연간 영업이익은 약 6743억 원으로 추정, 주요 제품들의 가격 흐름에 따라 이익 폭은 더 커질 가능성이 있다. 케미칼 부문 역시 전년 대비 개선된 시황을 바탕으로 실적 변동 폭이 줄어들 것으로 분석했다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.