이미지 확대보기

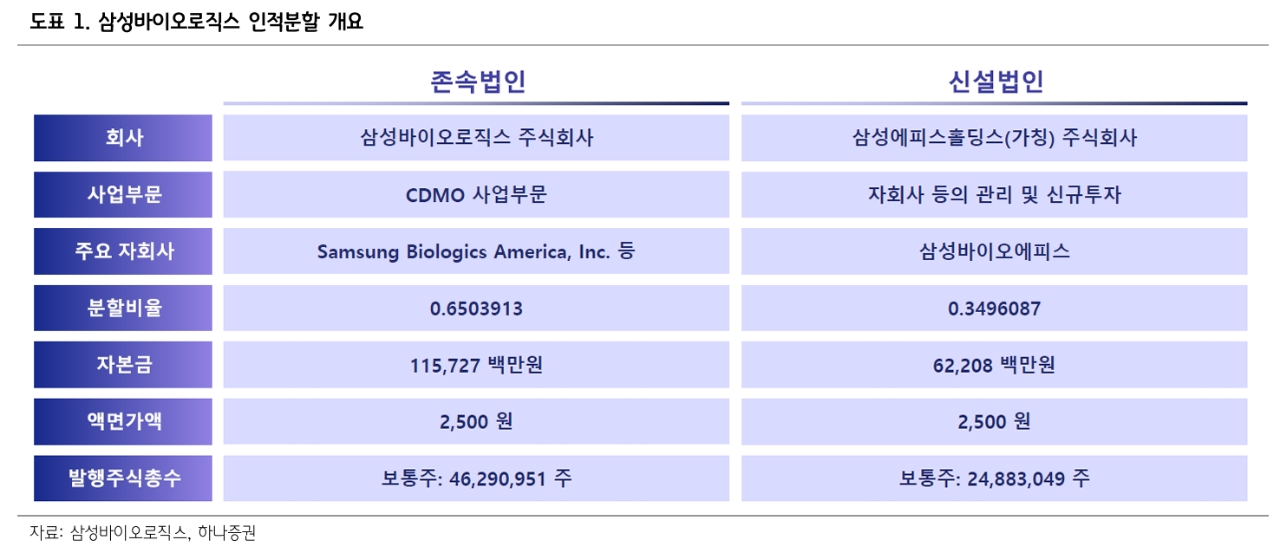

이미지 확대보기김선아 하나증권 연구원은 “이번 인적 분할은 로직스가 온전한 CDMO 기업으로 남고, 에피스가 제약회사로 분할돼 서로 관계사로만 남겠다는 결정”이라며 "그동안 에피스의 고객과의 이해관계 충돌 우려로 인한 고객사 확보 제한을 풀고, 에피스를 연결기업으로 두면서 겪은 외형적 매출 및 영업이익 감소 문제를 해결하게 된다”고 판단했다.

아울러 “고객사 확보 및 영업이익률 증가로 로직스는 즉각적으로 기업가치 측면에서 이익을 볼 수 있을 것"이라고 덧붙였다.

이미지 확대보기

이미지 확대보기에피스도 파이프라인으로 바이오시밀러만 보유하고 있음으로써 기업가치 제고 측면에서 제한이 따를 수 밖에 없었다. 인적 분할 후 자체적인 자본 조달과 모회사가 될 에피스홀딩스의 신설 자회사를 통해 적극적인 오픈이노베이션과 신약 개발을 시도할 수 있게 됐다.

김 연구원은 “에피스는 에피스홀딩스로 기업가치를 평가 받게 되는데, 에피스홀딩스가 인적 분할된 초기에는 R&D와 기술이전 또는 M&A에 다소 비용을 소진할 수 밖에 없고, 부채 규모도 늘어날 것으로 보인다”며 “그러나 에피스가 결국 중장기적인 성장을 위해서 자체적인 외부 자본 조달과 오픈이노베이션이 용이한 구조를 만들었어야 했기에, 이번 인적분할은 필요한 결정”이라고 평가했다.

또 “현재 5공장의 운영 상태와 예상하는 의약품 관세 수준(10~25%), 미국에서의 운영 비용 효율 등을 고려했을 때, 기존의 단일항체의약품 CMO 공장은 한국에서 운영될 것으로 판단한다”며 “다만 이번 인적 분할과 함께 언급한 바와 같이, 신규 모달리티에 대한 CDMO 사업을 추진할 것이므로, 성장하는 산업과 함께 해외로 서서히 확대해 나가는 것은 반길 일”이라고 짚었다.

이번 인적분할 이벤트뿐만 아니라, 하반기에는 이벤트가 많다. 먼저 6공장 착공이 이뤄질 예정이다.

김 연구원은 “대외적으로도 바이오시밀러에 호혜적인 시장 분위기 하에, 약가 인하 관련 정책이 구체화될 수록 결국 바이오시밀러에 호재로 해석될 행정명령이 나올 것"이라며 “관세 정책이 구체화되면서 지금까지 밀린 대규모 수주 계약이 체결되어 공시가 이어질 것으로 전망하고, 미중이 서로 견재하는 중에 생물보안법이 재점화될 가능성도 있다”고 했다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[뉴욕증시] 트럼프 관세 위협에 3대 지수 하락](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025052405222007619be84d87674118221120199.jpg)