한국거래소는 오는 15일부터 가격제한폭을 기존 ±15%에서 ±30%로 시행하는데, 장중 상하한가 도달 속도가 예전보다 늦춰질 가능성이 있다고 이 연구원은 전했다. 이 연구원의 관전포인트 5개항을 살펴본다.

① 가격제한폭 확대는 주식시장 전체가 아닌 개별 기업 변동성에 영향을 미치는 이슈이다. 이는 주식시장 전체 변동성과 개별주식의 변동성은 달리 접근해야 한다는 것이고, 이미 국내 주식시장 변동성은 주식시장 제도변경과는 무관하게 추세적으로 감소하고 있다.

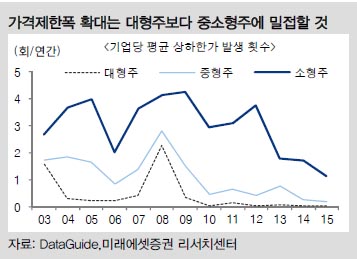

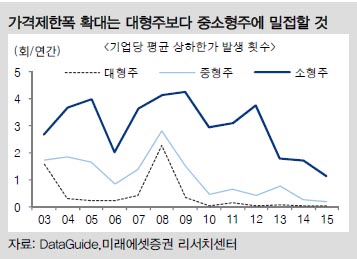

② 대형주 보다는 중소형주, 그리고 주가 하락 기업보다 상승기업에 좀 더 민감할 수 있다. KOSPI 대형주가 1 년에 한 차례라도 상한가를 기록할 확률은 10%미만, 중형주는 50%, 소형주는 종목 당 평균 2.6 회를 기록하고 있다. 발생 빈도 측면에 있어서도 하한가 보다 상한가 기업이 최소 1.5 배에서 최대 3.8 배까지 많은 것이 현실이다.

④ 투자심리 측면에서 단기적으로 신용잔고 높은 기업군, 저가주 및 고가주간 차별화 흐름이 전개될 수 있다. 가격제한폭 확대 시행을 앞둔 국내 증권사들의 대응을 감안 시, 단기적으로 신용잔고 비율이 높은 기업군에 대한 변동성에 유의해야 한다. 이 밖에 과거 경험상 저가주, 고가주에 대한 테마형성 가능성도 내재한다.

⑤ 마지막으로 스팩, IPO 기업 등 상대적으로 이벤트 발생에 따른 주가 변동성이 클 수 있는 기업군에 대한 관리가 필요할 수 있다. 이들 기업의 경우 합병(M&A), 신규 상장 이벤트가 발생시 기존 보다 주가 변동폭이 커질 수 있다.

김대성 기자 kimds@

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.