이미지 확대보기

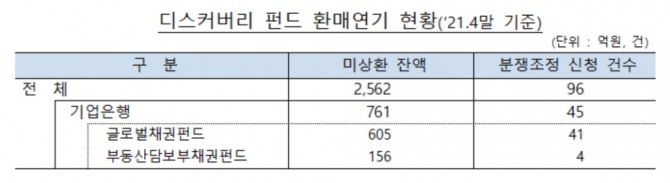

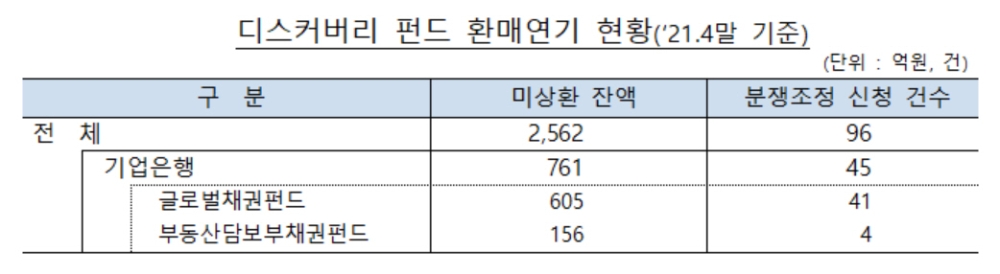

이미지 확대보기25일 금감원에 따르면 분조위는 전일 기업은행이 판매한 디스커버리 US핀테크글로벌채권펀드(이하 글로벌채권펀드) 및 US핀테크부동산담보부채권펀드(이하 부동산담보부채권펀드)에 대해 배상비율을 투자자별로 각각 64%, 60%로 결정했다.

우선 글로벌채권펀드에 50%, 부동산담보부채권펀에드 45% 수준의 기본 배상비율을 적용했다. 이어 투자자별 2명의 배상비율을 각각 64%와 60%로 결정했다. 판매사의 책임가중사유와 투자자의 자기책임사유를 가감 조정해 최종 배상비율을 산정했다.

글로벌채권펀드에 가입한 법인의 경우, 판매직원이 법인 투자자의 투자성향을 '공격투자형'으로 임의 작성한 것으로 나타났다. 가입서류의 자필기재 사항을 기재하지 않기도 했다.

분조위는 기업은행이 투자자성향을 먼저 확인하지 않고, 펀드가입이 결정된 후 공격투자형 등으로 사실과 다르게 작성했다고 판단했다. 또 미국 채권 등에 투자하는 안전한 상품이라고 강조하고 위험요인·원금손실 가능성에 대한 설명을 누락했다고 봤다. 상품선정·판매 과정의 부실, 공동판매제도 관련 내부통제 미흡 등으로 다수의 피해자를 발생시킨 책임이 크다는 걸 고려했다.

분조위는 나머지 투자피해자에 대해서도 이번 분조위의 배상기준에 따라 40~80%의 배상비율로 자율조정이 이뤄지도록 할 계획이다. 조정절차가 원만하게 이루어질 경우 환매연기로 미상환된 761억 원(269계좌)에 대한 피해구제가 일단락될 것으로 예상된다.

이도희 글로벌이코노믹 기자 dohee1948@g-enews.com

![[뉴욕증시] 기술주 강세로 S&P500·나스닥↑](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026030302350807616be84d87674118221120199.jpg)