이미지 확대보기

이미지 확대보기매도인은 최대주주인 조창걸 명예회장과 특수관계인 7인으로 매각 대상 주식은 발행주식의 약 27.7%인 보통주 652만1509주입니다. 매수인의 명의는 아이엠엠로즈골드4 사모투자 합자회사입니다.

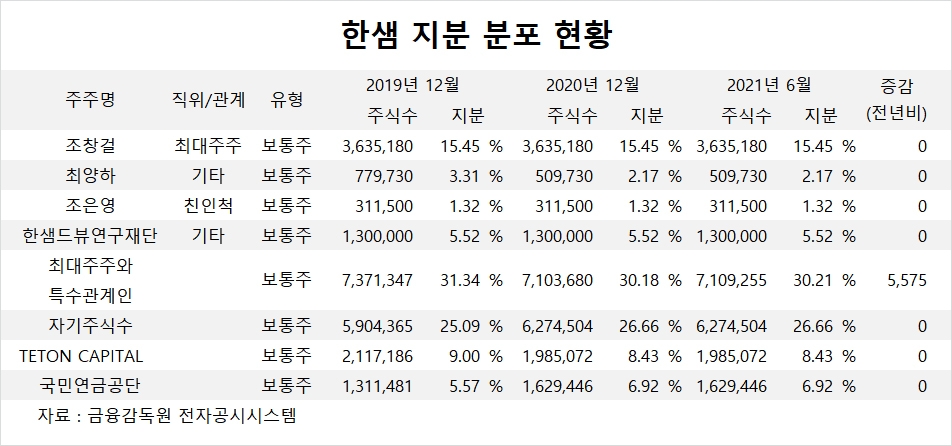

조창걸 명예회장은 보통주 지분 15.45%(363만5180주)를 넘겨주며 특수관계인 7인은 지분 12.3%(288만6329주)를 조 명예회장과 함께 매각합니다.

조 명예회장과 특수관계인 7인이 받는 매각대금은 1조4513억6182만7950원입니다. 거래종결일은 오는 12월 31일입니다.

한샘은 이같은 내용의 조창걸 명예회장과 특수관계인의 주식 매각체결을 25일 오후 6시 4분 한국거래소에 공시했습니다.

한샘의 25일 종가는 11만6500원이며 조창걸 명예회장과 특수관계인이 매각한 한샘 1주당 가격은 22만2550원으로 이날 종가에 비해 91% 상당의 경영권 프리미엄이 붙은 셈입니다.

IMM PE의 한샘 인수에는 롯데쇼핑이 전략적 투자자로 참여하고 있습니다. 롯데쇼핑은 한샘 지분 인수를 위해 IMM PE가 신설한 PEF에 2995억원을 출자해 전략적투자자로 참여한다고 밝힌바 있습니다.

롯데쇼핑의 자회사인 롯데하이마트는 지난달 16일 이사회를 열고 IMM PE가 설립 예정인 경영참여형 사모집합투자기구(PEF)에 500억원을 출자키로 의결한바 있습니다.

증권가에서는 한샘 오너가의 경영권 매각과 관련해 대주주에게 유리하고 소액주주에게는 불리한 현재의 M&A(인수합병) 제도를 개선해야 한다는 지적이 나오고 있습니다.

한샘 오너가는 매각일을 기준으로 91%의 경영권 프리미엄을 챙겼지만 소액주주들은 오너가가 경영권을 매각할 때 함께 팔지 못해 상대적으로 불리한 형국입니다.

한샘의 주가는 오너가의 지분 매각체결이 공시된 다음날인 26일 M&A 재료가 소멸되면서 주가가 7.30%(8500원) 급락한 10만8000원에 장을 마감했습니다. 오너가는 26일의 종가를 기준으로 2배가 넘는 경영권 프리미엄을 챙긴 셈입니다.

한샘의 대주주로 참여하고 있는 국민연금공단도 소액주주와 마찬가지 형편입니다. 오너가는 경영권 프리미엄을 챙기고 회사를 떠나지만 국민연금공단은 대주주임에도 불구하고 주가하락으로 인한 손해를 감내해야 합니다.

국민연금공단의 손실은 곧 국민에게 돌아가는 연금과도 연계되어 있어 국민연금공단이 적극적인 주주권을 행사하고 오너가의 경영권 매각시 함께 매각할 수 있도록 제도적 장치를 마련해야 한다는 주장도 나오고 있습니다.

같은 맥락으로 ‘의무공개매수제도’를 부활해야 된다는 의견이 있습니다.

대주주가 아닌 제 3자가 상장기업 주식을 25% 이상 매입하려면 의무적으로 '50% + 1주'를 공개 매수하도록 규정한 제도입니다. 회사가 성장한 것에 대한 과실을 대주주뿐만 아니라 소액주주도 받는 것입니다.

다만, 의무공개매수제도는 M&A시장을 위축시키는 악재가 될 수 있다는 우려도 많습니다. 전 산업분야에 걸쳐 기술혁신, 기업다각화 등 기업 경쟁력 확보를 위한 인수합병이 이뤄지고 있는데, 의무공개매수제도를 도입하면 인수자는 자금부담, 매도자는 가격불만으로 인수합병이 불발될 수 있습니다. 소액주주를 위한 취지는 좋지만 결과적으로 M&A시장 자체가 위축되는 부작용이 있을 수 있다는 논리입니다.

한샘이 보유하고 있는 자사주의 향방도 관심을 끌고 있습니다.

한샘은 올해 6월말을 기준으로 자사주 627만4504주를 갖고 있습니다. 한샘 전체 주식의 26.66%에 달하는 규모입니다.

증권가에서는 자사주는 통상 회사의 이익으로 자사주를 매입하기 때문에 조창걸 명예회장 오너가가 경영권을 넘기기 이전에 일반주주들의 이익을 위해 전량 소각해야 한다는 지적도 나오고 있습니다.

한샘의 조창걸 명예회장과 특수관계인 7인은 경영권 매각으로 시가의 2배에 가까운 경영권 프리미엄을 챙겼지만 소액주주 뿐 아니라 국민연금공단 마저 M&A 재료 상실로 인한 손해까지 감수해야 합니다. M&A 제도를 개선해야 한다는 목소리도 높아지고 있습니다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

![[뉴욕증시] 국제유가 폭등에 3대 지수 하락](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2026030606570906984c35228d2f5175193150103.jpg)