이미지 확대보기

이미지 확대보기납부 기한 내에 세금이 납부되지 않을 경우, 독촉, 압류, 압류 재산의 매각, 매각 대금의 배분(청산) 순으로 체납 처분 절차가 진행된다.

국세 징수권의 소멸 시효

국세기본법 제27조에 따르면, 국세 징수를 목적으로 하는 국가의 권리인 국세 징수권은 행사 가능 시점부터 5억 원 이상의 국세는 10년, 5억 원 미만의 국세는 5년 동안 행사하지 않으면 소멸시효가 완성된다.

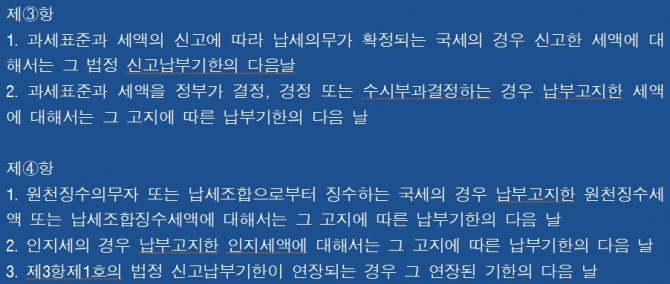

소멸시효의 기산일은 다음과 같다.(국세기본법 제27조 제③항, 제④항)

그렇다면 세금 체납 상태에서 소멸시효 기산일로부터 5년 또는 10년이 경과하면 소멸시효가 완성되는 것일까?

아니다. 소멸시효는 납부고지, 독촉, 교부청구, 압류 등의 사유가 발생하면 중단되고, 중단된 소멸시효는 각 사유에 따른 기간이 지난 후부터 새로 진행된다.

따라서 소멸시효 완성 여부를 판단하기 위해서는 소멸시효 중단 사유가 있는지 확인하는 것이 필수적이다.

경험상 압류는 소멸시효 중단 사유 중 가장 빈번하게 발생하며, 이 경우 과세관청 방문 또는 담당 조사관과의 통화를 통해 압류 재산 내역을 요청해야 한다.

압류 해제를 위한 3가지 전략

첫째, 압류금지재산의 존부를 확인해야 한다.

국세징수법 제41조에 의거, 생계 유지에 필수적인 재산, 생산 도구, 의류, 가구 등은 압류 대상에서 제외된다. 만약 압류된 재산 중 압류금지재산이 포함되어 있다면 즉각 압류 해제를 요청해야 한다. 외관상 명백한 압류금지재산이 압류된 경우, 압류 자체가 무효로 판단될 수 있으며, 이는 압류 해제일이 아닌 압류일부터 소멸시효 진행을 의미한다.

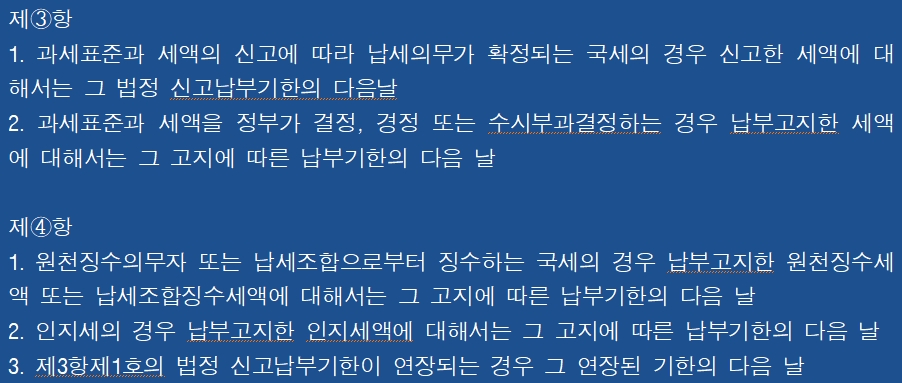

국세징수법 제41조에 따르면 다음과 같은 재산은 압류 대상에서 제외된다.

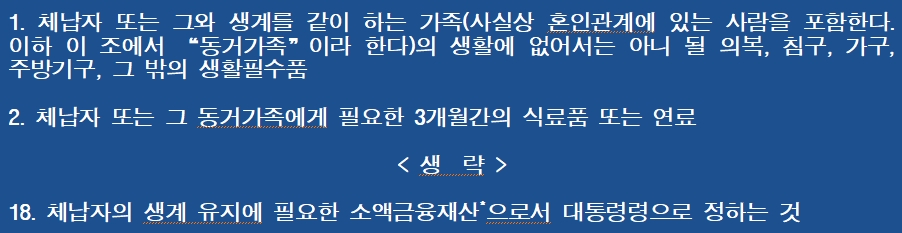

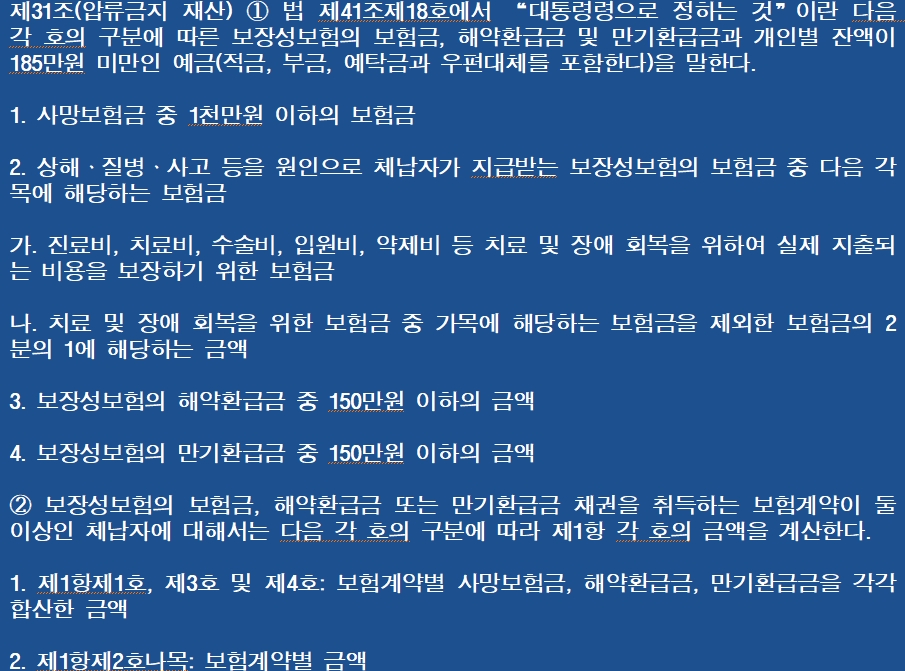

*소액금융재산(국세징수법 시행령 제31조)

둘째, 압류된 재산의 장기간 방치 여부를 확인해야 한다.

과세관청은 압류된 재산에 대해 합리적인 기간 내에 매각 등의 절차를 진행해야 한다. 만약 특별한 사유 없이 장기간 공매 등 절차가 진행되지 않은 압류재산이 있다면, 압류 해제를 요청할 수 있다. 2022년 국민권익위원회는 20여 년 전 국세 체납으로 압류된 부동산에 대해 20년 이상 공매를 진행하지 않은 과세관청에 대해 재량권 남용으로 시정 권고를 한 바 있다.

마지막으로, 압류된 재산의 실제 매각 가능 여부를 확인해야 한다.

국세징수법 제57조 제1항 제4호에 따르면, 압류 재산의 매각 시 예상 수익이 강제 징수 비용을 충당하지 못할 경우 압류를 즉시 해제해야 한다. 조세심판원은 과거 판결에서 압류 재산의 가치가 낮아 실제 매각 시 실익이 없다고 판단하여 압류 해제를 명령한 바 있다.

소멸시효 완성을 통한 체납세금 소멸

장기간 체납으로 인해 경제 활동이 불가능하거나 사회적 재기가 어려운 경우, 국세 소멸시효 요건에 해당하는지 확인하는 것이 중요하다. 소멸시효가 완성되면 징수권은 소멸되고 납부 의무도 소멸된다. 또한, 가산금, 체납처분비 및 이자상당액에도 소멸시효의 효력이 미친다. 주된 납세자의 국세가 소멸시효에 의해 소멸되면 제2차 납부의무자, 납세보증인과 물적 납세의무자에게도 그 효력이 미친다. (국세기본법 통칙 27-0-2)

다만, 악의적인 재산 은닉 및 세금 면탈 목적으로 소멸시효를 악용하는 경우, 사해행위(채권자를 해함을 알면서 행한 채무자의 법률행위)로 고발되어 엄중한 처벌을 받을 수 있다.

배종완 세무회계 맥 대표세무사 carpedime214@naver.com