이미지 확대보기

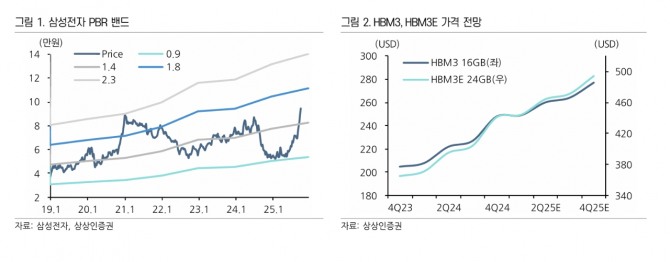

이미지 확대보기정민구 상상인증권 연구원은 “메모리 업황의 빠른 회복세와 파운드리 부문 적자폭 축소 기대감을 반영했다”고 설명했다.

삼성전자의 3분기 매출액과 영업이익은 각각 83조9000억원(전년 대비 6.0% 증가, 전분기 대비 12.5% 증가), 10조1000억원(전년 대비 10.7% 증가, 전분기 대비 117.3% 증가)으로 시장 컨센서스(에프앤가이드 10일 기준 영업이익 10조1000억원)에 부합할 것으로 예상했다.

이미지 확대보기

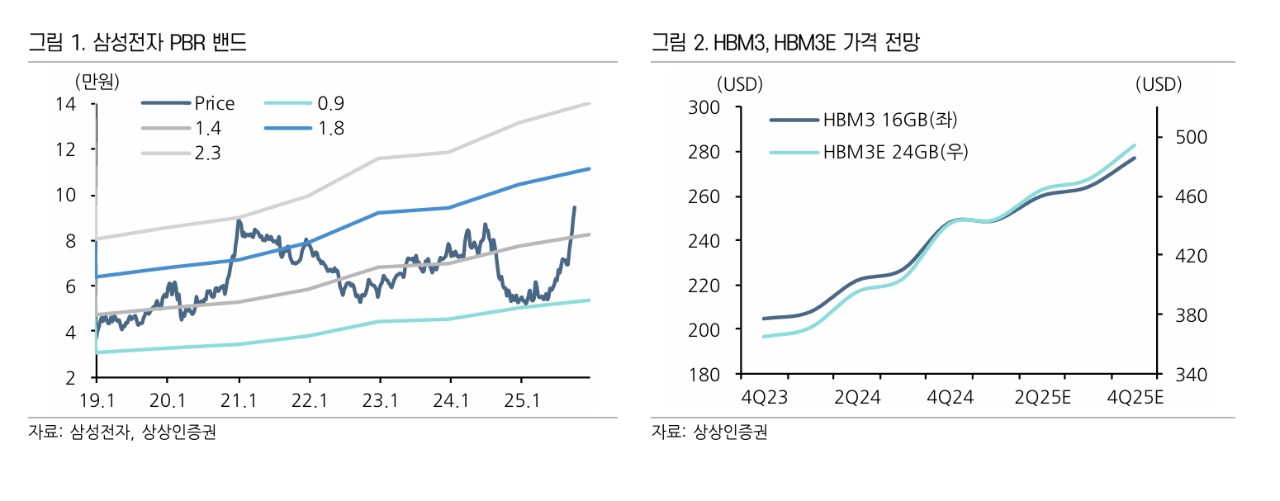

이미지 확대보기정 연구원은 "DS(반도체) 부문이 전사 실적 개선을 주도할 전망"이라며 디램(DRAM)은 서버 중심 수요 강세 및 고대역폭메모리(HBM) 믹스 개선으로 전분기 대비 비트 출하량 9% 증가, 평균판매가격(ASP) 15% 증가로 매출액 17조5000억원(전분기 대비 24.0% 증가)이 예상된다"고 내다봤다.

아울러 "낸드(NAND) 매출액은 AI 서버향 고용량 eSSD 판매 확대에 따라 8조3000억원(전분기 대비 15.5% 증가)으로 전망된다"며 "파운드리 부문은 가동률 상승 및 수율 개선으로 큰 폭의 적자 개선이 기대된다"고 덧붙였다.

4분기 매출액과 영업이익은 각각 82조2000억원(전년 대비 8.4% 증가, 전분기 대비 2.0% 감소), 10조4000억원(전년 대비 59.8% 증가, 전분기 대비 2.1% 증가)으로 예상했다.

정 연구원은 “IT 세트의 유닛 기준 출하량 성장이 AI 서버향 대비 느릴 수 있으나, 대당 탑재량 증가 추세로 가격 상승은 지속될 전망”이라며 “HBM 믹스 개선에 따른 ASP 상승과 서버용 고용량 DRAM·NAND의 견조한 수요로 실적 개선이 기대된다”고 짚었다.

또 "다만 매크로 불확실성에 따른 IT 세트·가전 수요 부진과 HBM 경쟁 심화가 예상되나, HBM 주요 고객사 인증 확보 및 믹스 개선, 메모리 가격 상승세에 따른 DS 실적 개선이 전망된다"고 봤다.

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[실리콘 디코드] 美 정보수장 "中 BGI, 화웨이보다 위험…인류 D...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025120708103801940fbbec65dfb121131206187.jpg)