이미지 확대보기

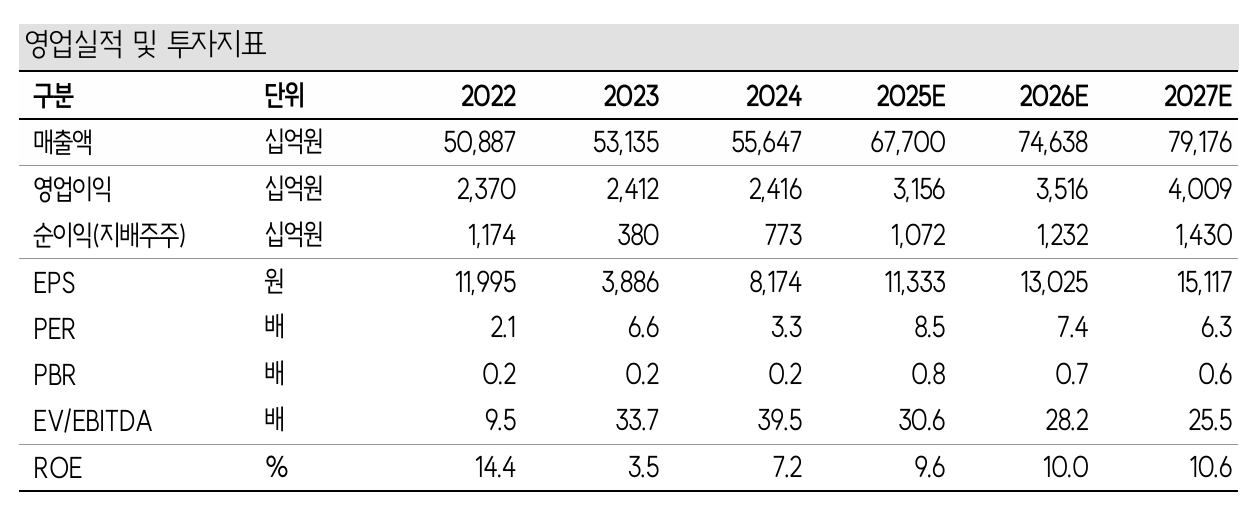

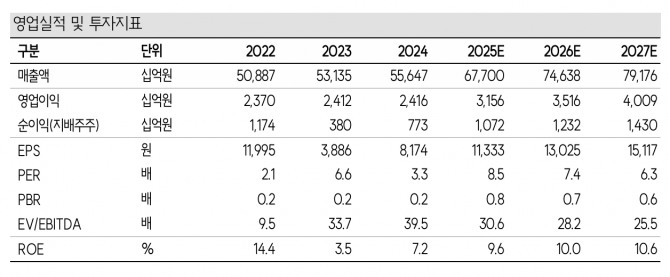

이미지 확대보기최관순 SK증권 연구원은 “주요 자회사 매출 증가에 따라 브랜드 로열티 확대가 예상되는 가운데 건설부문 원가율 개선에 따라 별도 수익개선이 유력하다”며 “이는 중장기적인 주주환원 요인”이라고 짚었다. 또 "한화에어로스페이스(+80.5%), 한화솔루션(흑자전환) 등 주요 자회사 연간 영업이익 개선도 예상된다”고 덧붙였다.

2026년에도 이라크 비스마야 공사재개, 질산 양산효과 온기반영으로 실적 개선세가 이어질 것으로 전망된다.

이미지 확대보기

이미지 확대보기최 연구원은 “한화 주가는 연초 대비 256.1% 상승하며, 주요 지주회사 중 가장 높은 주가 상승률을 기록하고 있다”면서 “한화 주가 상승의 배경은 자회사 주가 상승 및 자체사업 실적 개선, 상법 개정에 따른 지주회사 리레이팅 기대감에 기인한다”고 분석했다.

이어 “한화에어로스페이스, 한화솔루션, 한화비전 등 주요 자회사 실적 개선세에 따라 순자산가치(NAV) 증가가 이어진 가운데 이라크 비스바야 공사재개, 질산 양산 등 실적개선에 대한 가시성이 높다”며 "상법 개정이후 지주회사 섹터의 할인율 축소가 예상됨에 따라 밸류에이션 매력이 높은 한화에대한 시장 관심이 확대될 가능성이 높다”고 짚었다.

단기간 빠르게 주가가 상승했음에도 불구하고 현 주가는 주가순자산비율(PBR) 0.8 배, NAV 대비 할인율 56.9%로 저평가 상태다.

최 연구원은 “상법 개정에 대한 기대감으로 지주회사에 대한 리레이팅이 진행되는 가운데벨류에이션 매력이 높은 지주회사 중심으로 추가적인 주가 상승 가능성이 높다”면서 “단기 주가 급등에도 불구하고 밸류에이션 매력이 높고, 본격적인 실적개선의 초입이라는 점에서 한화 주가에 대한 긍정적 관점을 유지한다”고 설명했다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.