이미지 확대보기

이미지 확대보기그 나흘 전인 10월 24일에는 신용평가회사 무디스가 한국의 국가신용등급을 'AA-'에서 'A+'로 한 단계 강등했다는 보도자료를 보내왔다. 당시 한국 경제는 한보 부도와 기아 분규 사태 등으로 큰 어려움을 겪고 있었다. 정치 상황도 어수선했다. 무디스의 신용 강등은 한국 상황에 대한 일종의 경고였다. 무디스의 신용 강등에 이어 모건스탠리가 외환위기를 경고하면서 국제 투자자들은 한국 관련 상품에서 돈을 빼내기 시작했다. 이른바 '코리아 엑소더스'가 온 것이다. 모건스탠리의 긴급 전문은 결국 한국 경제의 부도로까지 이어졌다.

부도 위기의 직접적인 원인은 원화 가치 폭락, 즉 환율 붕괴였다. 환율 상승은 한국의 대외채무 부담을 급격히 증가시켰다. 보유외환 고갈 우려를 낳았다. 보유외환 고갈은 곧 신용등급 하락으로 이어졌다. 신용등급 하락은 한국 경제에 엄청난 충격을 주었다. 해외 차입 비용이 급격히 상승했다. 투자 부적격 등급으로 추락하면서 한국 정부와 기업들은 훨씬 높은 이자율을 감수해야만 했다. 뉴욕의 금융기관들은 아예 한국에 대한 대출을 중단하기도 했다. 이는 외화 유동성 위기를 더욱 심화시키는 요인이 되었다.

신용등급 하락의 여파는 장기간 지속됐다. 한국 정부와 기업들이 신용등급 회복을 위해 필사적인 노력을 기울였지만 그 과정은 절대 쉽지 않았다. S&P 기준으로 한국이 투자 적격 등급을 회복한 것은 1999년 1월이었다. 위기 이전 수준인 AA-를 되찾은 것은 2005년 7월이었다. 정상 회복에 무려 7년 8개월이 걸렸다. 그 과정에서 한국 경제는 엄청난 구조조정의 고통을 겪어야 했다. 국제통화기금(IMF)의 요구에 따라 고금리·긴축재정 정책을 폈고, 기업과 금융기관의 대대적인 구조조정이 이루어졌다. 많은 기업이 도산했고, 실업률이 급증했다. 그 과정에서 많은 사람이 직장에서 쫓겨났다. 길거리에는 실업자들이 넘쳐흘렀다. 이는 모두 신용등급 회복을 위한 불가피한 과정이었다.

이미지 확대보기

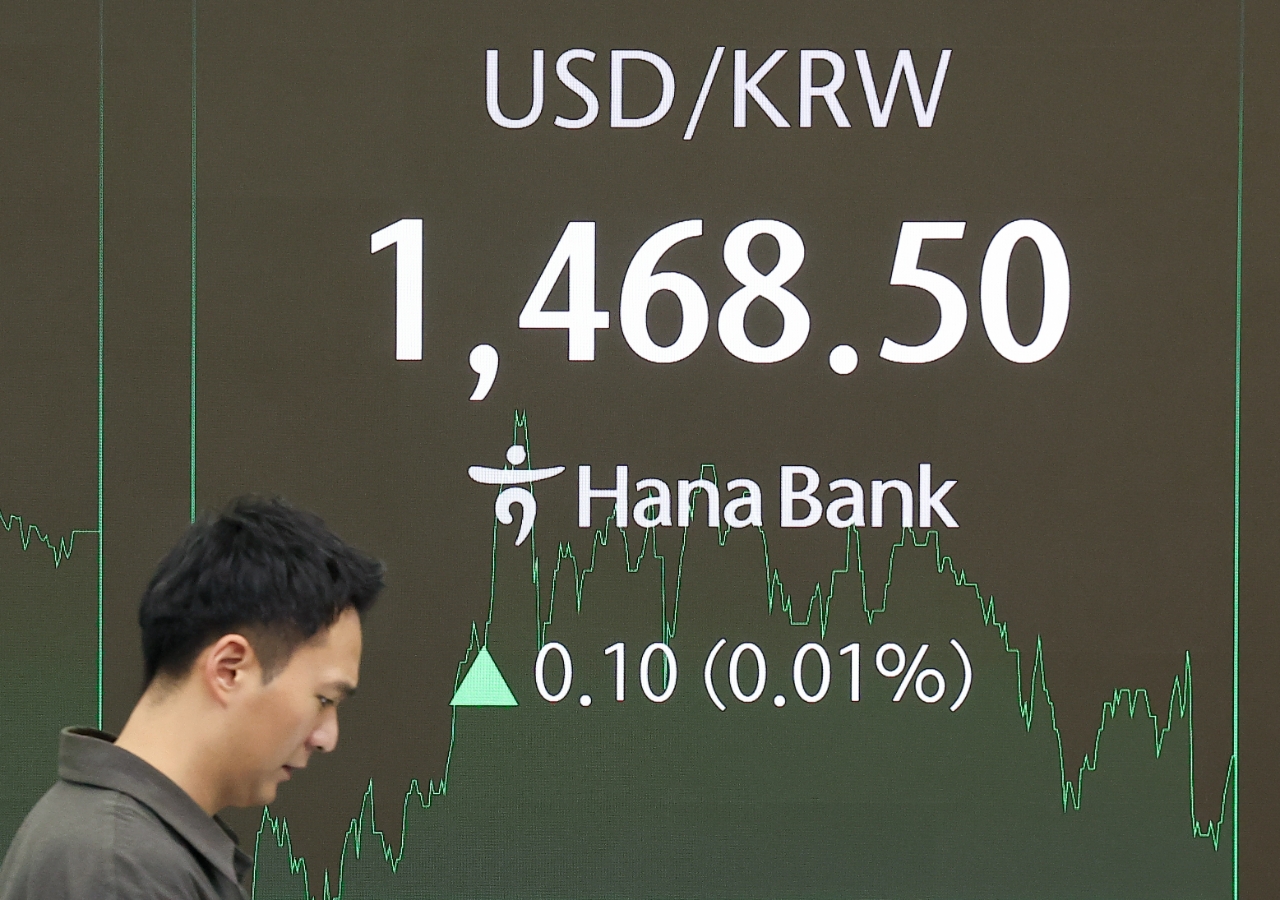

이미지 확대보기요즘 우리나라 원화 환율이 크게 흔들리고 있다. 달러당 1500원 선에 육박하고 있다. 1997년 모건스탠리가 한국 외환위기를 경고하고 또 무디스가 한국의 국가신용등급을 떨어뜨릴 당시 우리나라 원화 환율은 1400원이었다. 그전까지 달러당 1000원대 초반에 머문 환율이 1400원 선으로 오르자 모건스탠리와 무디스가 한국 경제에 비상등을 켰다. 이 사태 이후 오랫동안 한국 경제계에서는 환율 1400원을 국가 부도로 가는 위험의 마지노선으로 보아왔다.

지금의 경제 상황과 주변 여건이 27년 전과 크게 달라진 점을 고려할 때 환율 1400원을 무조건 부도 위기 시작의 신호탄으로 단정하기는 어렵다. 더구나 최근의 원화 환율 상승에는 '트럼프 효과'라는 돌발적 변수도 많이 반영된 만큼 1997년 경제위기의 재발을 걱정할 정도는 아니다. 더구나 지금 우리는 4300억 달러 상당의 외화보유액을 갖고 있다. 보유외환이 39억 달러에 불과한 1997년보다는 외환위기를 막을 수 있는 보유 실탄에 상당한 여유가 있다. 순대외금융자산도 1조1000억 달러를 넘는다.

그렇다고 방심하거나 여유작작할 상황도 아니다. 단군 이래 5000년 만의 가장 큰 충격이라는 1997년 국가 부도 사태는 환율 붕괴에서 시작됐다. 환율이 무너지면서 한국 외환시장에서는 달러의 씨가 말랐다. 달러 부족은 곧 외화보유액 고갈로 이어졌다. 환율은 한 번 무너지면 히말라야 정상에서 떨어지는 눈덩이처럼 순식간에 재앙으로 커질 수 있다. 환율 붕괴 상황만 놓고 보면 지금 한국 경제는 위기다. 역사 이래 지금까지 원·달러 환율이 1450원대 위로 치솟은 경우는 세 번 있었다. 1997~1998년 외환위기, 2008~2009년 글로벌 금융위기 그리고 2024년과 2025년 상황이다. 환율 급등의 원인은 사뭇 다르다. 외환위기와 금융위기는 위기가 와서 환율이 올라갔다. 지금은 환율이 너무 올라가는 것 자체가 한국 경제를 위기로 밀어넣고 있다. 환율 입장에서만 보면 지금이 더 꼬였다.

환율이 오르면 수출이 증가하는 효과가 있다. 환율이 오르는 만큼 수출업체의 가격 경쟁력이 올라간다. 실제로 요즘 수출은 트럼프 관세 폭탄에도 잘나가고 있다. 경상수지 흑자는 사상 최고치를 기록하고 있다. 수출로 살아가는 나라에서 수출 증대는 분명 청신호다. 경제학에는 공짜가 없다. 얻는 만큼 잃는 것도 있다. 한국은 식량과 석유, 원자재 대부분을 수입한다. 환율이 급등하면 물가가 비싸진다. 빵값도, 집값도, 공공요금도 다 올라갈 수밖에 없다. 소득이 늘지 않는 이들은 저절로 가난해진다. 소득이 늘어도 환율 상승 속도에 못 미치면 실질소득이 감소하게 된다. 내수 경기는 나빠지고 경제는 활기를 잃는다. 부동산 가격 폭등도 알고 보면 통화 가치 하락의 산물이다. 환율이 계속 오르는 상황에서는 집값 안정이 무망한 것이다. 원화 가치 급락은 자칫 1997년과 같은 외환위기 또는 국가 부도로 이어질 수도 있다.

이미지 확대보기

이미지 확대보기금융계 일각에서는 국민연금, 서학개미, 트럼프 관세협상, 수출기업,해외직접투자(FDI)를 환율 붕괴 5적으로 부르기도 한다. 그러나 이는 문제의 본질을 간과한 표피적인 분석일 뿐이다. 더 근본적으로는 한·미 금리 차이와 통화량 증발 그리고 재정 팽창과 적자 예산이 문제다. 돈을 마구 찍어내고 또 펑펑 쓰는 경제정책 구조에서 환율은 흔들릴 수밖에 없다. 서학개미 탓만으로 환율 대란을 수습하기는 쉽지 않다.

이 와중에 환율 붕괴 상황이 멈추고 곧 대반전할 것이라는 전망이 나왔다. 27년 전 외환위기를 촉발한 모건스탠리의 보고서다. 모건스탠리는 "한국 원화의 최악 상황은 끝났다"면서 "미국의 금리인하와 한국의 금융완화 종료가 맞물리면 내년에는 원화 내림세가 반전될 것"으로 예상했다. 환율을 안정시키려면 미국과의 금리 격차를 줄이라는 경고이다.

이미지 확대보기

이미지 확대보기김대호 글로벌이코노믹 연구소장 tiger8280@g-enews.com