이미지 확대보기

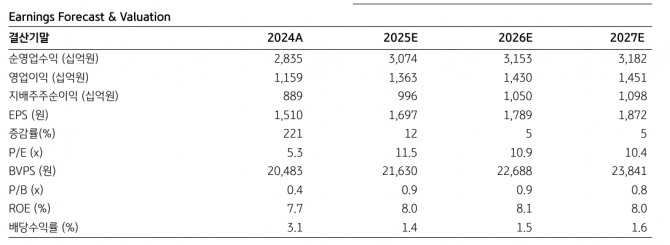

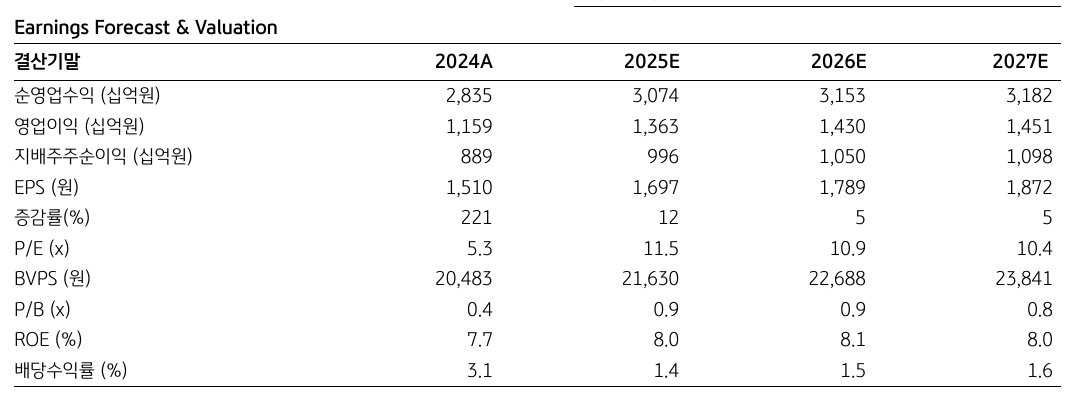

이미지 확대보기강승건 KB증권 연구원은 “목표주가를 상향하는 이유는 주식시장 강세를 반영해 2025~2026년 일평균거래대금 전망치를 각각 22조 1000억원, 23조 1000억원으로 12.0%, 20.6% 상향하면서 이익 전망치를 7.2%, 12.0% 상향했다"면서 "상법개정 추진 등 정부의 자본시장 활성화 대책 기대감을 반영해 자기자본이익률(ROE) 전망치를 상향했기 때문”이라고 분석했다.

이미지 확대보기

이미지 확대보기미래에셋증권의 주가는 올해 100% 넘게 상승했다. 강 연구원은 "해외부동산 펀드 손상 부담 축소, 국내 및 해외 영업 목적법인으로 자본 이동 추진 등 ROE 제고 기대감과 최근에는 신정부의 보유 자사주 소각 추진 공약에 따라 약 1억 1000만주의 합병 자사주의 소각 가능성이 제기됐다"면서 "BPS의 큰 폭 증가 기대감이 주가에 반영됐기 때문”이라고 평가했다.

다만 “기존의 주주환원 정책 (주주환원율 35%, 2030년까지 자사주 1억주 취득·소각)과 보유 자사주 소각이 동반될 가능성이 낮다”면서 “합병 자사주의 경우 소각은 무상감자의 형태로 주총 특별결의 사항이며 자본금 감소 요인”이라고 짚었다.

이어 “해외 부동산 관련 투자자산 회수가 빠르게 진행될 수 없다는 점에서 국내 IB 및 발행어음 사업 뿐만 아니라 IMA 사업 확장을 위한 자본 확보가 필요하기 때문”이라고 덧붙였다.

2분기 연결기준 지배주주순이익은 2803억원으로 컨센서스를 21.3% 상회할 것으로 추정된다.

강 연구원은 “거래대금 증가로 브로커리지 관련 이익은 13.9% 증가하겠지만 보수적 딜 정책이 지속되며 IB 및 기타수수료는 45.2% 감소할 것으로 전망된다”며 “트레이딩 상품 손익은 지난해 파생상품 관련 평가이익의 기저효과로 10.3% 감소하겠지만 영업외손익은 해외부동산 관련 손상부담 축소로 개선될 것으로 전망된다”고 내다봤다.

아울러 “보수적인 IB정책, 경쟁사 대비 적은 발행어음 잔고 등은 변화가 필요하다”고 덧붙였다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[초점] 이란, 美 기지 공격 여파…중동 항공로 폐쇄에 항공사 ‘...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250624081059080609a1f3094311109215171.jpg)