이미지 확대보기

이미지 확대보기이처럼 거액의 성과급을 지급한 이후 부동산 PF 리스크가 커지면서 향후 부실이 확정될 경우 이연 성과급을 환수해야 한다는 주장도 정치권으로부터 나왔다.

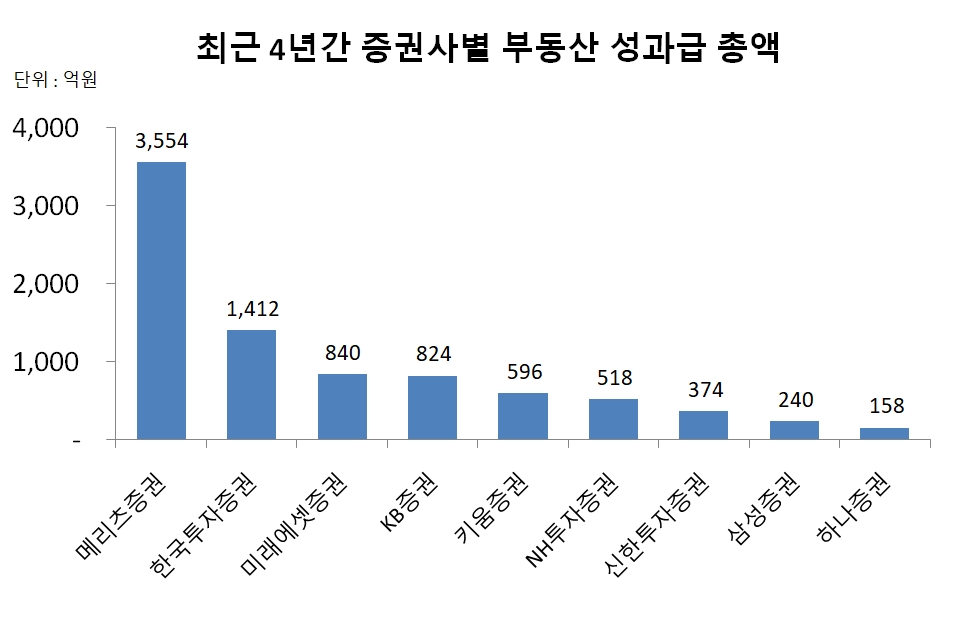

22일 국회 정무위원회 소속 이용우 더불어민주당 의원이 금융감독원으로부터 제출받은 자료에 따르면 메리츠·한국투자·미래에셋·KB·키움·NH투자·신한투자·삼성·하나증권 등 9개사가 2019∼2022년 지급한 부동산 PF 관련 성과급은 8510억원이었다.

이들 대형 증권사 중 부동산 PF 관련 성과급 규모가 가장 큰 회사는 메리츠 증권으로, 4년간 3550억원을 지급한 것으로 집계됐다.

메리츠증권의 지급액 상대적으로 컸던 것은 부동산 PF 담당 인력은 4년간 평균 223명으로 다른 증권사의 인력에 비해 훨씬 많았기 때문으로 풀이된다.

메리츠증권의 뒤를 이어 성과급이 많은 순서로는 한국투자증권(1411억원), 미래에셋증권(840억원), KB증권(824억원), 키움증권(595억원), NH투자증권(517억원), 신한투자증권(373억원), 삼성증권(239억원), 하나증권(158억원) 순이었다.

1인당 성과보수로는 한국투자증권이 가장 많았다.

최근 4년간 연평균 성과급을 부동산 IB 인력 수로 나눈 1인당 연평균 성과보수는 한국투자증권이 4억900만원, 메리츠증권의 3억9800만원 순이다.

이용우 의원은 "부동산 PF 사업이 부실화되는 상황에서도 높은 수준의 성과급이 지급된 것은 부적절하다"며 "증권사의 과도한 부동산 PF 사업 쏠림 현상에 대한 적절한 규제가 필요하다"고 지적했다.

저금리 시대 호황을 보였던 증권사 부동산 PF 사업은 최근 금리 인상기를 맞아 진행이 지연되거나 중단되면서 개발·분양 실패로 부실화하는 경우가 많아지고 있다.

증권사는 보통 본 PF사업 전 브릿지론이나 대출을 담보로 한 유동화증권(ABCP 등) 발행 매입약정 등 보증 형태로 수수료를 받는다.

금리상승으로 사업이 부실화되면 보증채권 대납 인수 또는 보유채권 손실로 회사 손실이 급증한다.

이에 따라 향후 부실이 확정되면 과거 발생한 이연 성과급 환수 사태가 본격화할 것으로 예상된다.

성과급은 일시지급, 이연 지급으로 구성되는데 금융사 지배구조법에 따라 성과보수의 40% 이상을 3년 이상 이연해 지급해야 한다.

이 의원은 "부동산 PF 부실 여부에 따라 향후 책임 있는 임직원에 대해 철저한 성과급 환수가 필요하다"고 강조했다.

정준범 글로벌이코노믹 기자 jjbkey@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[초점] 화웨이, 1인치 카메라 센서 자체 개발... 스마트폰 시장 ...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025051108175409234fbbec65dfb1161228193.jpg)