이미지 확대보기

이미지 확대보기하나증권은 한온시스템의 3분기 실적이 워낙 부진했기 때문에 4분기 및 내년 실적이 분기별로 개선되는 흐름이겠지만 이를 감안하더라도 P/E(주가수익비율) 14배 수준으로 크게 매력적인 밸류에이션을 제공하지 않는다고 판단해 한온시스템에 대해 투자의견을 매수에서 Neutral(중립)으로 하향하고 목표주가도 기존 1만2000원에서 8000원으로 하향 조정했다.

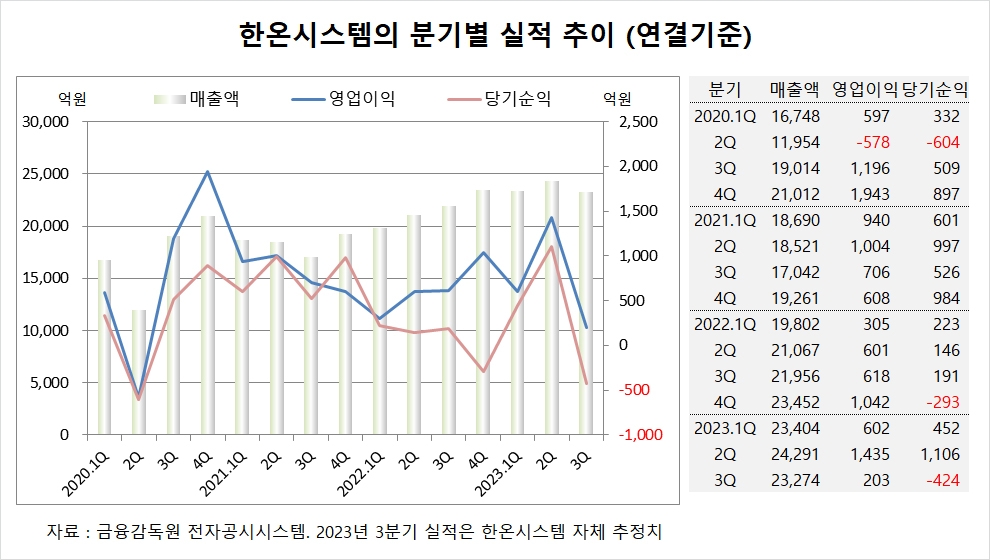

하나증권 송선재 연구원은 한온시스템의 3분기 매출원가율이 협력사 비용 보전, 인플레이션 비용, 인건비 증가 등 각종 비용 증가로 전년동기 대비 1.2%포인트 상승했고 판관비율도 물류비/워런티비 등이 추가 증가하면서 0.8%포인트 상승해 영업이익률이 1.9%포인트 하락한 것으로 진단했다.

하나증권은 한온시스템의 3분기 수주가 1억7000만 달러(재수주 5500만 달러, 신규수주 1억1500만 달러)였고 3분기말 수주잔고가 총 490억달러로 이 중 신규수주잔고는 200억 달러에 달했고 분기 배당은 기존 90원에서 3분기에는 68원으로 하향된 것으로 파악했다.

한온시스템은 올해 3분기 실적을 잠정 집계한 결과 연결기준 매출액이 2조3274억원, 영업이익이 203억원, 당기순이익이 -424억원을 기록했다고 공시했다.

하나증권은 한온시스템의 올해 연결기준 매출액이 9조5099억원, 영업이익이 2820억원, 당기순이익이 1210억원에 달할 것으로 추정했다.

이미지 확대보기

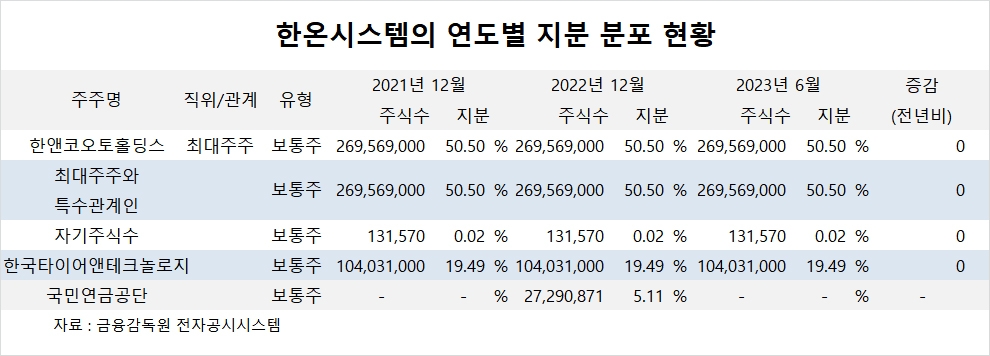

이미지 확대보기한온시스템의 최대주주는 한앤코오토홀딩스로 지분 50.50%를 보유하고 있다.

한앤코오토홀딩스의 최대주주는 한앤컴퍼니 제2의 3호 사모투자전문회사로 지분 30.90%를 소유하고 있다.

한온시스템은 한국타이어앤테크놀로지가 지분 19.49%를 갖고 있다.

국민연금공단은 올해 상반기 한온시스템 지분을 5% 미만으로 낮춰 공시가 되지 않고 있다.

한온시스템은 외국인의 비중이 16.4%, 소액주주의 비중이 24%에 이른다.

이미지 확대보기

이미지 확대보기김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.